Kalkulator

kredytu hipotecznego

Planujesz kredyt hipoteczny i chcesz wiedzieć, ile naprawdę będzie Cię kosztował? Ten kalkulator kredytu hipotecznego pozwoli Ci w kilka sekund sprawdzić wysokość raty, całkowity koszt finansowania oraz zrobić symulację spłaty. Dzięki temu łatwiej porównasz oferty banków i podejmiesz decyzję na spokojnie – wiedząc, na co Cię stać i jak rozłożyć się kredyt w czasie.

Czym jest kalkulator kredytu hipotecznego?

Kalkulator spłaty kredytu hipotecznego pomaga w praktyczny sposób przeanalizować cały koszt kredytu – od wysokości miesięcznej raty po zmiany salda zadłużenia w kolejnych miesiącach spłaty. Wystarczy, że w powyższym narzędziu wpiszesz podstawowe dane:

- kwotę kredytu;

- okres spłaty;

- oprocentowanie oraz

- rodzaj rat

a otrzymasz symulację spłaty kredytu hipotecznego w formie przejrzystego harmonogramu. Dzięki temu od razu wiesz, ile zapłacisz co miesiąc, jak zmienia się saldo zadłużenia w czasie, a do tego łatwo porównasz różne scenariusze spłaty.

💡 Porada eksperta

Kalkulator rat kredytu hipotecznego pomaga nie tylko porównać oferty różnych banków, ale też realnie zaplanować domowy budżet i ocenić, na jaki kredyt faktycznie Cię stać.

Dlaczego warto skorzystać z kalkulatora kredytu hipotecznego?

- Korzystając z kalkulatora raty hipotecznej w kilka sekund policzysz ratę i całkowity koszt przy tych samych parametrach.

- Zobaczysz harmonogram spłaty: jak zmienia się kapitał i odsetki w czasie.

- Porównasz raty równe i malejące bez żonglowania arkuszami.

- Zrobisz szybki test (np. +1 p.p. stopy) i sprawdzisz, czy Twój budżet udźwignie kolejne zobowiązanie.

- Bez danych osobowych, bez zobowiązań, tylko czysta symulacja, która pomaga podjąć właściwą decyzję.

*Powyższy wynik w kalkulatorze to orientacyjna prognoza. Finalne warunki zależą od banku i Twojej zdolności kredytowej. Jako ekspert kredytowy mam dostęp do ofert bankowych, odezwij się do mnie, jeśli chcesz otrzymać konkretnie wyliczone dane, a nie oparte na szacunkach.

Oprocentowanie kredytu hipotecznego – stałe czy zmienne?

Oprocentowanie zmienne to suma marży banku i wskaźnika referencyjnego WIBOR, który jest okresowo aktualizowany. Zmienne oprocentowanie niesie ze sobą niepewność: rata może się zmieniać w trakcie spłaty – rośnie przy wzroście stóp i spada, gdy stopy maleją.

Oprocentowanie stałe oznacza jedną stawkę w określonym okresie stałości. Rata jest wówczas stabilna i przewidywalna, co ułatwia planowanie finansów oraz ogranicza ryzyko „skoku” raty. Minusem jest to, że przy spadku stóp możesz płacić relatywnie więcej do końca okresu stałości. Wybór stałej stopy procentowej dobrze się sprawdza, gdy priorytetem jest spokój i stały cash-flow.

Jak porównać oba paramtery? Ustaw w kalkulatorze te same warunki, czyli kwotę, okres, rodzaj rat i przelicz warianty dla oprocentowania stałego/zmiennego. Sprawdź ratę, całkowity koszt oraz to, jak czujesz się z ratą po dodaniu +1–2 p.p. do stopy.

Stała rata i spokojna głowa czy może ryzyko, które czasem się opłaca? Zobacz, co dziś bardziej się kalkuluje. Rozłożyłem na czynniki pierwsze, co wybrać: oprocentowanie stałe czy zmienne?

Co wybrać: stałe czy zmienne?

Krótki określając – żyjemy w „ciekawych czasach”. Osobiście polecam oprocentowanie okresowo stałe, ponieważ chroni Cię przed wzrostem stóp procentowych. Nawet gdy stopy wzrosną, miesięczna rata Twojego kredytu pozostanie na stałym, niezmienionym poziomie. Jeśli wybierzesz oprocentowanie okresowo stałe masz większy spokój umysłu i poczucie bezpieczeństwa finansowego, gdyż eliminuje ono niepewność związaną ze zmianami na rynku.

Dzięki stałej wysokości rat kredytowych możesz też łatwiej planować swoje finanse na przyszłość, ponieważ znasz koszt kredytu na każdy miesiąc bez konieczności uwzględniania zmienności oprocentowania.

„Gdy stopy procentowe realnie spadną, a wraz z nimi oferty z okresowo stałym oprocentowaniem, po prostu zrefinansuj kredyt – przenieś go do banku z lepszą ofertą i niższą ratą. Zgodnie z wymogiem KNF nie da się dziś przejść ze stałej stopy na zmienną stopę procentową przed końcem okresu stałego oprocentowania, ale po jego upływie możesz to zrobić bez problemu.”

Maciej Wiśniewski, Starszy Ekspert Kredytowy w Hipoteczny.pl

Chcesz szybko sprawdzić opłacalność przeniesienia obecnego kredytu do drugiego banku? Odpal kalkulator refinansowania kredytu hipotecznego i zobacz, jak zmienia się Twoja rata i całkowity koszt.

Jeszcze dodam małą dygresję, która może Ci się przydać.

Pierwsze nieśmiałe kroki w oferowaniu kredytu ze stopą okresowo stałą rozpoczął ING Bank Śląski, następnie dołączył do niego Santander Bank Polska. Później doszły do nich kolejne instytucje, co zaczęła wymagać rekomendacja KNF (Komisja Nadzoru Finansowego). Zobowiązała ona banki do oferowania klientom kredytu z okresowo stałym oprocentowaniem na minimum 5 lat od podpisania umowy kredytowej z możliwością prolongaty. Niewielka liczba banków np. BNP Paribas oferują kredyty ze stałym oprocentowaniem na 10 lat, ale ta opcja niezbyt przypadła klientom do gustu.

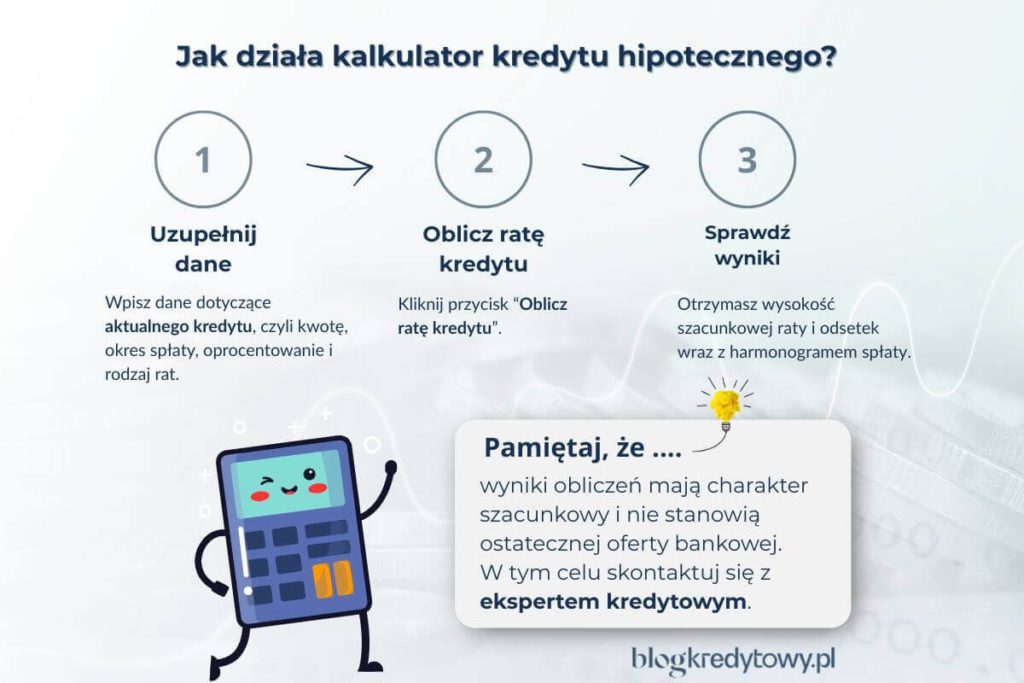

Jak działa kalkulator kredytu hipotecznego i co uwzględnia w obliczeniach?

Szczegółowy kalkulator kredytu hipotecznego nie zgaduje wysokości rat – opiera się na konkretnych danych, które podajesz. Najważniejsze parametry to:

- Kwota kredytu*: suma, którą chcesz pożyczyć.

- Oprocentowanie nominalne*

- zmienne: marża banku + suma stawki referencyjnej WIBOR (np. 3M/6M/12M);

- stałe: jedna stawka na ustalony okres.

- Okres spłaty*: liczba miesięcy (np. 300 = 25 lat).

- Rodzaj raty*: RÓWNA lub MALEJĄCA.

Po czym klikasz „Oblicz raty” i od razu dostajesz wysokość raty, koszt odsetek oraz harmonogram spłaty, który zawiera informacje o zadłużeniu, racie kapitałowej, odsetkach i wysokości rat. Kalkulator liczy zarówno raty równe, jak i malejące.

Wyniki są jedynie symulacją! Finalna oferta zależy od decyzji banku i Twojej zdolności kredytowej, o której decydują, m.in. Twoje dochody, zaległe i aktualne zobowiązania, forma zatrudnienia, otwarte limity czy liczba osób na utrzymaniu itp.

Jakie musisz przygotować dane, żeby wyliczyć ratę i całkowity koszt?

Jeśli chcesz, by kalkulator raty kredytu hipotecznego policzył ratę i całkowity koszt, potrzebujesz kilku podstawowych parametrów. Dzięki nim zrobisz rzetelną symulację spłaty i łatwiej porównasz oferty banków.

Poniżej krótka ściąga – co wpisać i na co zwrócić uwagę, z krótkim opisem parametrów.

1. Kwota kredytu hipotecznego

To po prostu suma, którą chcesz pożyczyć na zakup nieruchomości. Jej wysokość zależy głównie od zdolności kredytowej, wartości mieszkania/domu (LTV) i wkładu własnego (co do zasady min. 10%). W mojej ocenie warto na początek ustalić realną kwotę finansowania,a następnie przetestować w kalkulatorze kilka wariantów. Różnice w racie i całkowitym koszcie zobaczysz od razu.

Na co zwrócić uwagę?

- wykończenie/remont nieruchomości: czy mieści się w finansowaniu;

- bufor bezpieczeństwa w budżecie (nie „pod korek”);

- wpływ wyższej kwoty na RRSO i harmonogram spłaty.

💡 Porada eksperta

Przed podjęciem decyzji o wysokości kredytu hipotecznego przeanalizuj swoje potrzeby finansowe, obecne i przyszłe wydatki, a także zdolność do regularnego spłacania rat kredytowych. Warto również skonsultować się z ekspertem finansowym, który pomoże Ci ocenić Twoją zdolność kredytową i wspomoże w wyborze odpowiedniej kwoty kredytu hipotecznego.

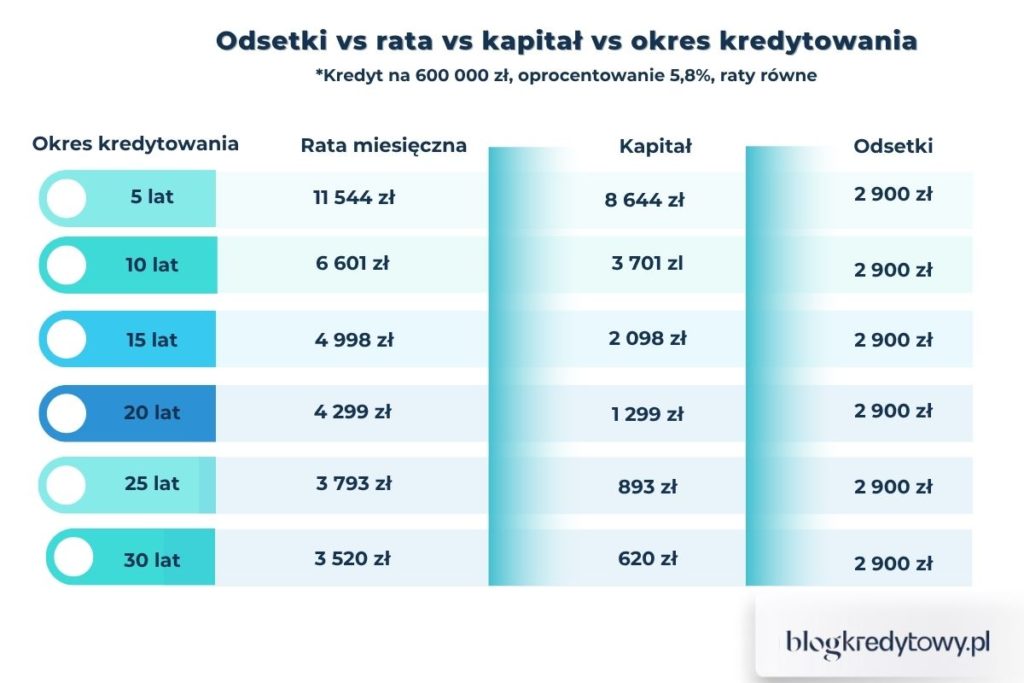

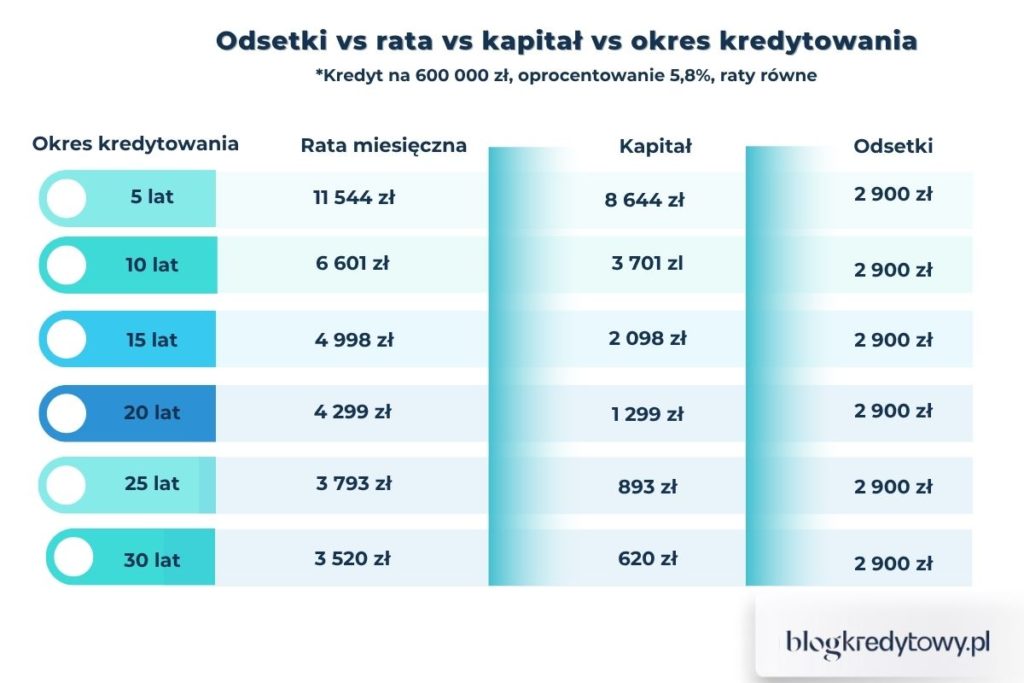

2. Okres kredytowania

To czas, przez który spłacasz kredyt mieszkaniowy i jeden z kluczowych parametrów, bo ma wpływ na wysokość rat miesięcznych, jak i łączny koszt zobowiązania. W powyższym kalkulatorze okres ten wpisujesz w miesiącach (np. 180 = 15 lat, 240 = 20 lat, 300 = 25 lat).

Im dłuższy okres kredytowania, tym niższa rata, ale więcej kredytowanych kosztów. Krótszy okres działa odwrotnie: rata jest wyższa, ale szybciej „spłacasz odsetki” w ujęciu całego kredytu.

Jak dobrać optymalny okres spłaty?

- Policz w kalkulatorze różne scenariusze: dla hipoteki na 20/25/30 lat.

- Porównaj ratę z tych okresów do Twoich dochodów i wydatków.

- Spójrz w harmonogram spłaty. Wygodna rata to taka, którą realnie udźwigniesz co miesiąc, a nie tylko „na papierze”.

Tutaj ode mnie mała uwaga: różnica 5 lat w całym okresie kredytowania potrafi mocno przestawić ratę i całkowity koszt! Warto to zobaczyć w swoim harmonogramie.

Symulacja kredytu hipotecznego na 15, 20, 25 lat. Wyliczenia kalkulatora

Posłużę się teraz trzema przykładami różnych okresów kredytowania. Do tych wyliczeń wykorzystam oczywiście mój kalkulator spłaty kredytu hipotecznego.

Załóżmy, że zastanawiasz się nad okresem 15, 20 lub 25 lat dla kwoty kredytu 600 tys. zł w ratach równych. Nie wiesz także, czy zdecydować się na stałe oprocentowanie bądź zmienne. Być może, choć trochę Cię oświecę w tym temacie.

Ile wynosi rata kredytu 600 000 zł na 15 lat? Raty równe (stałe 5,8% vs zmienne 6,5%)

Porównanie rat i odsetek: kredyt 600 tys. zł, raty równe, okres 15 lat, scenariusze oprocentowania: stałe 5,8% i zmienne 6,5%.

| Okres kredytowania | Rata miesięczna (kapitał 1. rata/ostatnia) | Odsetki łącznie (1. rata/ ostatnia) |

| 15 lat (180 miesięcy) *oprocentowanie zmienne 6,5% | 5 227 zł (1 977 zł/5 198 zł) | 340 796 zł (3 250 zł/28 zł) |

| 15 lat (180 miesięcy) *oprocentowanie stałe 5,8% | 4 999 zł (2 099 zł/4 074 zł) | 311 365,37 zł (2 900 zł/24 zł) |

Ile wynosi rata kredytu 600 000 zł na 20 lat? Raty równe (stałe 5,8% vs zmienne 6,5%)

Porównanie rat i odsetek: kredyt 600 tys. zł, raty równe, okres 20 lat, scenariusze oprocentowania: stałe 5,8% i zmienne 6,5%.

| Okres kredytowania | Rata miesięczna (kapitał 1. rata/ostatnia) | Odsetki łącznie (1. rata/ ostatnia) |

| 20 lat (240 miesięcy) *oprocentowanie zmienne 6,5% | 4 473 zł (1 223 zł/4 449 zł) | 473 625 zł (3 250 zł/24 zł) |

| 20 lat (240 miesięcy) *oprocentowanie stałe 5,8% | 4 230 zł (1 330 zł/4 209 zł) | 415 115 zł (2 900 zł/20 zł) |

Ile wynosi rata kredytu 600 000 zł na 25 lat? Raty równe (stałe 5,8% vs zmienne 6,5%)

Porównanie rat i odsetek: kredyt 600 tys. zł, raty równe, okres 25 lat, scenariusze oprocentowania: stałe 5,8% i zmienne 6,5%.

| Okres kredytowania | Rata miesięczna (kapitał 1. rata/ostatnia) | Odsetki łącznie (1. rata/ ostatnia) |

| 30 lat (300 miesięcy) *oprocentowanie zmienne 6,5% | 4 051 zł (801 zł/4 029 zł) | 615 373 zł (3 250 zł/22 zł) |

| 30 lat (300 miesięcy) *oprocentowanie stałe 5,8% | 3 793 zł (893 zł/3 774 zł) | 537 836 zł (2 900 zł/18 zł) |

Jak wybrać okres kredytowania? Opinia eksperta

Podsumowując, gdy wybierasz okres kredytowania, zacznij od życia, nie od tabelek. Wpisz w kalkulator kilka scenariuszy, jak ja dokonałem tego w powyższych wyliczeniach, ale decyzję podejmij tak, by po zapłacie raty zostawał Ci realny luz na codzienność. Najkrótszy okres, który komfortowo udźwigniesz z buforem (po opłaceniu raty nadal czujesz spokój), zwykle jest najlepszy – bo ogranicza koszt odsetek. Jeśli jednak Twoje dochody falują, masz przed sobą większe wydatki (założenie rodziny, dziecko w drodze czy zakup auta) albo dopiero budujesz poduszkę finansową, dłuższy okres da Ci więcej oddechu i bezpieczeństwa. No i niższa rata zwykle podnosi zdolność, łatwiej przejść scoring. Krótki okres może ją mocno ograniczyć.

Zrób sobie mały „stress test”: spróbuj obliczyć ratę kredytu hipotecznego przy wyższym oprocentowaniu (np. +2 p.p.) i sprawdź, czy dalej śpisz spokojnie. Przy stałej stopie łatwiej zaakceptować krótszy okres (rata nie zaskoczy), przy zmiennej warto zostawić więcej marginesu, bo wiąże się z ryzykiem zmiany stopy procentowej.

I najważniejsze: nie bierz okresu spłaty „pod maksymalną zdolność”. Weź taki, w którym stosunek kwoty kredytu pasuje do Twojego budżetu w gorszych miesiącach, a nie tylko w tych idealnych. Jeśli się wahasz, postaw na wariant, przy którym po opłaceniu raty naprawdę masz z czego żyć i odkładać.

Zapraszam Cię do obserowania mojego wpisu dotyczącego kluczowego tematu: Kiedy spadną stopy procentowe. Wszystkie najważniejsze trendy w tej kwestii aktualizuję i opisuję na bieżąco.

3. Rata równa czy malejąca?

Masz dwa sposoby spłaty i dwa różne „charaktery” kredytu.

- Raty równe: co miesiąc płacisz tę samą kwotę. Na początku większa część raty to odsetki, później rośnie część kapitału. Dzięki stałym ratom z góry znasz wysokość swoich miesięcznych wydatków na kredyt.

- Raty malejące: startujesz z wyższą ratą, ale każda kolejna maleje w miarę upływu spłaty hipoteki. Zaletą rat malejących jest to, że łączny koszt kredytu jest niższy niż w przypadku rat równych, ponieważ odsetki naliczane są od coraz niższego salda kapitału.

Jak wybrać?

- Jeśli wolisz stałą kwotę co miesiąc i święty spokój w budżecie, lepsze są raty równe.

- A gdy masz zapas w portfelu na początku i chcesz ściąć koszt całkowity, zdecyduj się na raty malejące.

Oczywiście zawsze warto porównać oba warianty w kalkulatorze rat kredytu hipotecznego, podobnie zresztą, jak zrobiłem to przy wyliczaniu różnic między okresami spłaty w nagłówku wyżej. Od razu zobaczysz różnicę w racie i koszcie całkowitym. Jeśli chcesz wejść głębiej w ten temat, to przygotowałem osobny tekst: Rata równa czy malejąca.

„Wśród klientów raty równe cieszą się wiekszą popularnością od rat malejących, bo pozwalają one na łatwiejsze planowanie domowego budżetu z ustalonymi miesięcznymi płatnościami. Natomiast raty malejące mogą być korzystne dla osób, które oczekują wzrostu dochodów w przyszłości lub chcą zminimalizować łączny koszt kredytu. Warto porównać oba modele i wybrać ten, który najlepiej odpowiada naszym indywidualnym potrzebom i możliwościom finansowym.”

Maciej Wiśniewski, Starszy Ekspert Kredytowy w Hipoteczny.pl

4. Oprocentowanie kredytu hipotecznego

Oprocentowanie nominalne (podawane w skali roku) to główny czynnik wpływający na ratę. Przy stopie zmiennej to suma marży banku + WIBOR, przy stałej – jedna stawka na okres stałości. I tutaj uważaj, bo oprocentowanie Twojego kredytu na poziomie 7% nie znaczy, że od 100 tys. zł na 30 lat, oddasz tylko 7 tys. zł. To roczna stopa, naliczana co miesiąc od malejącego salda, więc przy długim okresie łączny koszt będzie wielokrotnie wyższy.

Nominalne nie obejmuje opłat dodatkowych, jak prowizje, ubezpieczenie kredytu hipotecznego, itp. Do tego typu porównań może niejako pomóc Rzeczywista Roczna Stopa Oprocentowania RRSO, która sumuje odsetki i większość kosztów okołokredytowych, dając pełniejszy obraz wartości kredytu. Pamiętaj tylko, by porównywać oferty na identycznych założeniach, czyli ta sama kwota, okres, typ rat. W kalkulatorze od razu zobaczysz, jak zmiana o nawet 1 p.p. potrafi przełożyć się na ratę i harmonogram.

Tu dowiesz się więcej na temat mojego podejścia do RRSO w kredycie hipotecznym.

Dodatkowe koszty kredytu hipotecznego – co doliczyć do kalkulacji?

Poza oprocentowaniem na całkowity koszt kredytu hipotecznego wpływają opłaty okołokredytowe. Warto ująć je w symulacji, żeby wynik był bliższy RRSO.

- Prowizja banku: zwykle wynosi 0–3% kwoty kredytu w niektórych bankach 0%. Zwiększa koszt całkowity i RRSO.

- Wycena nieruchomości (operat szacunkowy): ma kluczowe znaczenie w procesie starania się o kredyt mieszkaniowy i ma na celu określenie jej rzeczywistej wartości rynkowej. Koszt wyceny mieści się od 700 zł do nawet 1 tys. zł. Czasem bank może zaoferować darmową wycenę nieruchomości jako część promocji lub specjalnej oferty kredytowej. Najczęściej jednak wydatek ten spoczywa na kupującym.

- Wpis hipoteki do księgi wieczystej nieruchomości: wybierając kredyt hipoteczny musisz liczyć się z dodatkowym kosztem w postaci dokonania wpisu hipoteki na rzecz banku do księgi wieczystej. Koszt ten to ok. 200 zł + 19 zł PCC (podatek od czynności cywilnoprawnych).

- Ubezpieczenie nieruchomości: chroni właściciela nieruchomości przed różnymi ryzykami i zagrożeniami jak pożar, zalanie, huragan, włamania czy zniszczenia itd. Orientacyjnie wynosi ok. 300–360 zł/rok przy kredycie ok. 500 tys. zł. Wymagane przez bank jako zabezpieczenie.

Mój kalkulator kredytu hipotecznego liczy ratę na podstawie kwoty, okresu i oprocentowania. Nie uwzględnia powyższych opłat okołokredytowych (prowizja banku, wycena nieruchomości, wpis hipoteki do KW + PCC, ochronę ubezpieczeniową)! Traktuj wynik z narzędzia jako ratę „czystą”.

Wcześniejsza spłata i nadpłata kredytu – czy uwzględnia to ten kalkulator?

Ten kalkulator liczy ratę i harmonogram dla zadanych parametrów. Wcześniejszą spłatę (całości lub części finansowania) oraz nadpłatę policzysz w dedykowanym, oddzielnym narzędziu.

W skrócie, aby nieco wprowadzić Cię w ten temat – dodatkowe wpłaty skracają okres lub obniżają ratę i zwykle zmniejszają koszt odsetek. Opłaty za wcześniejszą spłatę kredytu hipotecznego zależą od umowy i typu oprocentowania. Często dotyczą tylko pierwszych trzech lat, jeśli zaciągnąłeś kredyt ze zmiennym oprocentowaniem.

Z kolei, zaciągnięcie kredytu hipotecznego ze stałym oprocentowaniem może być obciążone prowizją za wcześniejszą spłatę w każdym momencie obowiązywania umowy kredytu. Jednak w większości przypadków kredytodawca w ogóle rezygnuje z tej opłaty.

Wcześniejsza spłata polega na spłacie całego lub części zadłużenia przed terminem wyznaczonym w umowie kredytowej. Powody wcześniejszej spłaty są różne: od przypływu gotówki (np. z tytułu dziedziczenia), przez sprzedaż nieruchomości, kończąc na chęci zrefinansowania kredytu.

Jak bank liczy zdolność kredytową?

Bank patrzy na Ciebie jak na budżet domowy w liczbach: ile stabilnie zarabiasz, ile wydajesz i jaką ratę realnie uniesiesz. W praktyce sprowadza się to do relacji rata/dochód (DSTI), zabezpieczenia (LTV) i ryzyka w scoringu BIK.

Co zwykle wchodzi do kalkulacji?

- Dochody netto i ich stabilność: najlepiej umowa na czas nieokreślony, działalność, najem czy inne źródła też są liczone, ale z buforami.

- Obciążenia stałe i bieżące zobowiązania: inne kredyty/pożyczki, limity na kartach, alimenty, koszty utrzymania gospodarstwa.

- Historia kredytowa i scoring BIK: terminowość spłat i ogólny profil ryzyka. Dobra historia pomaga przejść ocenę, ale warunki zależą od oferty banku.

- Parametry kredytu: okres kredytowania (dłuższy = niższa rata), rodzaj rat (równe zwykle zwiększają zdolność), oprocentowanie (stałe/zmienne).

- LTV / wkład własny: wyższy wkład = niższe LTV i zwykle łatwiejsza akceptacja.

- Profil gospodarstwa: liczba osób na utrzymaniu, wiek, branża/zawód, staż pracy.

Chcesz sprawdzić własne liczby? Użyj mojego kalkulatora zdolności kredytowej i porównaj wyniki z symulacją raty na tej stronie. Dzięki temu zobaczysz nie tylko, ile możesz pożyczyć, ale też jaką ratę komfortowo udźwigniesz.

Najczęstsze błędy przy korzystaniu z kalkulatora. Jak ich uniknąć?

- Porównywanie jednej oferty na różnych parametrach.

Zawsze porównuj te same założenia (kwota, okres, rodzaj rat, oprocentowanie) dla wszystkich scenariuszy. - Zbyt optymistyczne oprocentowanie.

Przelicz także ewentualny wzrost raty o 1–2 p.p. Zobacz, czy budżet dalej się spina. - Mylenie rat równych z malejącymi.

Policz oba modele na tych samych danych i porównaj ratę oraz koszt całkowity. - Lata zamiast miesięcy w polu „okres”.

Ten kalkulator liczy w miesiącach (np. 300 = 25 lat). - Pomijanie kosztów dodatkowych.

Nie zapominaj o opłatach okołokredytowych: prowizji, wycenie, wpisie do KW + PCC, ubezpieczeniu. - Traktowanie wyniku jak oferty banku.

To jedynie symulator spłaty kredytu. Warunki końcowe zależą od oferty banków, profilu ryzyka i Twojej zdolności. - Brak bufora w budżecie.

Po spłacie raty powinien zostać realny margines. Orientacyjnie 20–30% miesięcznych dochodów na nieprzewidziane wydatki. - Źle dobrany okres kredytowania.

Wybierz najkrótszy okres, który komfortowo udźwigniesz, z tym, że krócej = niższy koszt, dłużej = niższa rata. - Inwestycja w budowie liczona jak gotowiec.

Proste kalkulatory nie uwzględniają transz czy karencji. Odsetki naliczają się od wypłaconej części. Policz to oddzielnie. - Ignorowanie harmonogramu spłaty.

Sprawdź udział kapitału i odsetek w 1. racie i trend w czasie, to zazwyczaj odsłania prawdziwy koszt zobowiązania. - Mieszanie stałej i zmiennej stopy w porównaniach.

Porównuj stałe ze stałymi i zmienne ze zmiennymi. Dopiero potem zestaw je między sobą i określ swój profil ryzyka! - Błędy w danych wejściowych.

Uważaj na separatory (przecinek/kropka), spacje w kwocie, „zaokrąglone” liczby. Choć w istocie są to małe błędy, to mogą być duże różnice w wyniku.

Kredyt hipoteczny krok po kroku

Procedura w większości banków wygląda podobnie. Różni się natomiast detalami w zależności od rynku wtórnego/pierwotnego. Trochę inaczej wygląda to też przy kredycie na budowę domu. Poniżej najkrótsza wersja przebrnięcia przez proces kredytowy, a pełny opis znajdziesz w moim oddzielnym poradniku.

- Skontaktuj się z ekspertem: na tym etapie dojdzie do wstępnej analizy zdolności, kompletowania listy dokumentów oraz wyboru banków.

- Podpisz umowę przedwstępną: najlepiej by była ona zawarta w formie aktu notarialnego, bo niejako gwarantuje lepsze techniczne przygotowanie transakcji. Kluczowy jest także zadatek (uważam, że 5%-10% wartości nieruchomości to maksimum). Pamiętaj również o zawarciu klauzuli, która stanowi zabezpieczenie, gdy nie otrzymasz kredytu w 3 bankah.

- Złóż wniosek kredytowy (najlepiej 2–3 banki): dzięki temu możesz liczyć, że chociaż jeden z nich przyzna Ci finansowanie.

- Poczekaj na analizę kredytową: może ona trwać do kilku tygodni. W tym czasie instytucja sprawdzi Cię w BIK, oceni wartość nieruchomości i przeanalizuje wniosek, w tym wszelkie załączniki.

- Decyzja i umowa: na podstawie analizy bank wyda pozytywną lub negatywną decyzję kredytową. Jeżeli będzie na tak, to otrzymasz ofertę z informacją o warunkach cenowych kredytu, sposobie uruchomienia i spłacie rat. Masz czas na analizę wzoru umowy. Możesz ją też skonsultować z ekspertem kredytowym.

- Umowa przyrzeczona i wypłata: umowa końcowa jest zawsze podpisywania w formie aktu notarialnego w wybranej kancelarii notarialnej. W umowie zastrzeż 10 dni na wypłatę pieniędzy z banku. Kredyt hipoteczny jest uruchamiany najczęściej w ciągu 1 do 5 dni, ale lepiej się zabezpieczyć na wypadek nieprzewidzianych okoliczności.

Pełną listę dokumentów do kredytu hipotecznego opisałem w oddzielnym wpisie.

Kalkulator kredytu hipotecznego to klucz do najtańszego finansowania

Wiesz już, jak działa kalkulator kredytu hipotecznego i jak wykorzystać go do szybkiego porównania ofert oraz oszacowania raty, odsetek i całkowitego kosztu. Przeprowadziłem Cię przez cały proces kredytowy – od analizy zdolności, przez udzielenie kredytu i wybór oprocentowania, po opłaty towarzyszące – tak, byś mógł świadomie podjąć decyzję.

Z tą wiedzą łatwiej wybierzesz najtańszy kredyt hipoteczny i unikniesz kosztownych pomyłek. Jeśli chcesz, przygotuję dla Ciebie krótką symulację na konkretnych parametrach. Wypełnij formularz kontaktowy na stronie lub odezwij się do mnie poprzez zakładkę Kontakt.

FAQ: najczęściej zadawane pytania

Nie. To czysta symulacja – wpisujesz tylko parametry kredytu, czyli kwotę, termin spłaty, oprocentowanie i rodzaj rat, bez danych osobowych.

Tak. Możesz przełączyć model spłaty i porównać ratę oraz koszt całkowity na tych samych parametrach.

Domyślnie nie – kalkulator liczy na bazie jednej, wpisanej stopy i nie prognozuje przyszłej zmiany wskaźnika referencyjnego WIBOR. Dla oceny ryzyka przelicz warianty ze stopą wyższą/niższą o 1–2 p.p. i porównaj ratę oraz koszt całkowity. Przy stopie stałej rata nie zmienia się w okresie stałości. Przy zmiennej bank aktualizuje ratę zgodnie z harmonogramem wskaźnika.

Wkład własny wpływa na kwotę kredytu i LTV, więc po prostu wpisz realną kwotę finansowania (cena – wkład – koszty). Zdolność licz osobno w przeznaczonym ku temu kalkulatorze zdolności.

Nie – to osobny scenariusz. Użyj kalkulatora nadpłaty kredytu, aby zobaczyć wpływ dodatkowych wpłat na wysokość zobowiązania.

Bo oferta zależy od indywidualnej oceny ryzyka, w tym Twojego BIKu, dochodów, LTV oraz polityki banku. Kalkulator to symulacja oparta na Twoich założeniach.

Prosta symulacja nie liczy transz/karencji. Jeśli kupujesz w budowie, policz ratę po pełnej wypłacie i osobno uwzględnij koszty odsetek od transz.

Przy stopie zmiennej – tak, po aktualizacji wskaźnika (zwykle co kilka miesięcy). Przy stopie stałej rata pozostaje bez zmian do końca okresu stałości.

Wszystko zależy od rodzaju stopy i modelu rat. Przykładowo przy oprocentowaniu zmiennym (6,5%) i ratach równych, rata miesięczna wyniesie ok. 3 160 zł. W przypadku wyboru oprocentowania stałego (5,8%) jest to koszt ok. 2 934 zł miesięcznie.