Kiedy spadną stopy procentowe? Analiza rat kredytu hipotecznego

Oprocentowanie kredytu

7 min. czytania

12-02-2020

4 min. czytania

Wzrost stopy procentowej. Kiedy? W jakim zakresie? Może nastąpi, a może jednak wbrew wszystkim przesłankom WIBOR się obniży. Who knows? Ja sam tego nie wiem, choć dzień w dzień obcuję z bankami i opiniami specjalistów. To jest naprawdę zbyt skomplikowane, żeby jednostka realnie miała szansę to dokładnie określić. Gdybym potrafił, to swoją pracę traktowałbym w kategoriach hobby. Bieżąca ekonomia jest tak skomplikowana, nieprzewidywalna i momentami absurdalna, że tylko kilka osób w skali kraju wie, co będzie za miesiąc, dwa, trzy. Skąd Ty masz wiedzieć, co będzie za lat dwadzieścia? Teoretycznie Rada Polityki Pieniężnej deklaruje pozostawienie stóp procentowych na bieżącym poziomie jeszcze przez kilka lat. Dla mnie to jest teoria, gdyż z przykrością stwierdzam, że wszystkie urzędy są politycznie zabarwione. Polityk to zawodowy kłamca. Dziś mówi jedno, jutro robi drugie. Kredyt jest ściśle związany z Twoją przyszłością, więc Ty się nim zainteresuj. Rozumiem, że możesz czegoś nie wiedzieć, nie rozumieć lub nie mieć odpowiedniej wyobraźni. Z tego też powodu prowadzę ten blog i dziś podpowiem Ci, jak się zabezpieczyć przed wzrostem stopy procentowej.

Z dzisiejszego artykułu „Wzrost stopy procentowej – jak się zabezpieczyć?” dowiesz się:

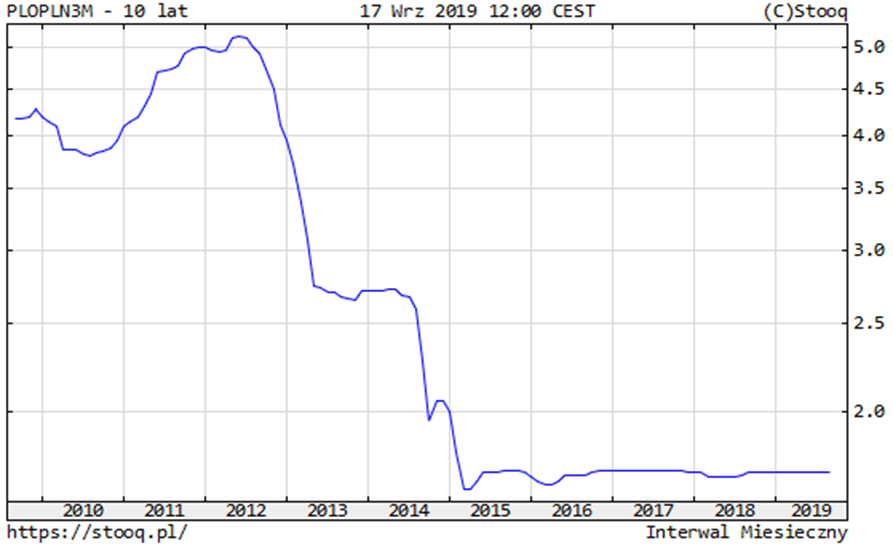

Stopa procentowa WIBOR to wysokość oprocentowania pożyczek udzielanych przez banki sobie nawzajem. Stopa ta jest ustalana w zależności od okresu, na jaki udzielona jest pożyczka. Może to być jeden dzień, jeden miesiąc, trzy miesiące, pół roku, a nawet rok i dłużej. Ze względu na różnicę w czasie trwania pożyczek są one oznaczone dodatkowym symbolem: WIBOR 3M, WIBOR 6M, WIBOR 1Y itd. Banki wykorzystują stopy procentowe WIBOR również jako składnik oprocentowania kredytu hipotecznego. Najczęściej bazują na stopie WIBOR 3M, rzadziej na WIBOR 6M. Te stopy, razem z marżą, tworzą sumę Twojego oprocentowania, a więc mają bardzo duży wpływ na wysokość raty i całkowitego kosztu kredytu.

Historycznie jesteśmy na najniższym poziomie – i to od ponad 5 lat. Niskie stopy procentowe mają zachęcać ludzi do zaciągania kredytów. Dzięki temu rośnie nam PKB, a więc poprawiamy nasz dobrobyt, pojawiają się miejsca pracy. Ma to jednocześnie wpływ na wysokość cen wszystkich produktów i usług. Od masła przez rowery po mieszkania. Jeśli ceny zaczynają rosnąć zbyt szybko, organ sterujący stopą procentową może ją podwyższyć. Tego zdarzenia się właśnie obawiamy.

Sprawdź, kiedy spadną stopy procentowe, a tym samym raty kredytów hipotecznych. Bądź na bieżąco z moiją aktualizacją wskaźnika miesiąc po miesiącu!

Na zmiennym oprocentowaniu opiera się 99,9% kredytów hipotecznych w Polsce. Oznacza to, że rata kredytu, odsetki, a także koszty uzależnione od szybkości spłaty kapitału są skorelowane z wysokością stopy procentowej. WIBOR maleje – koszty idą w dół. WIBOR wzrasta – koszty idą w górę. W sumie dość proste, zgadza się? Problem polega na tym, że nie ma sufitu – Sky is the limit. Twoje raty w przypadku jakiegoś zdarzenia mogą naprawdę mocno się zmienić.

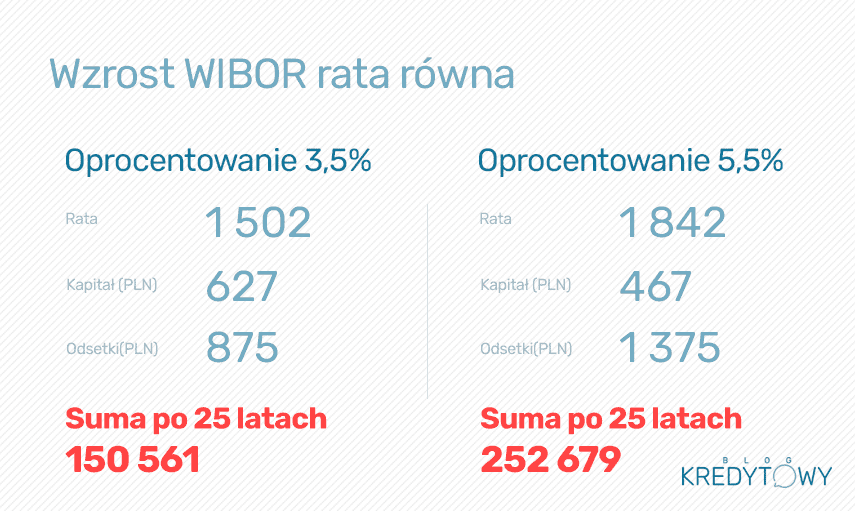

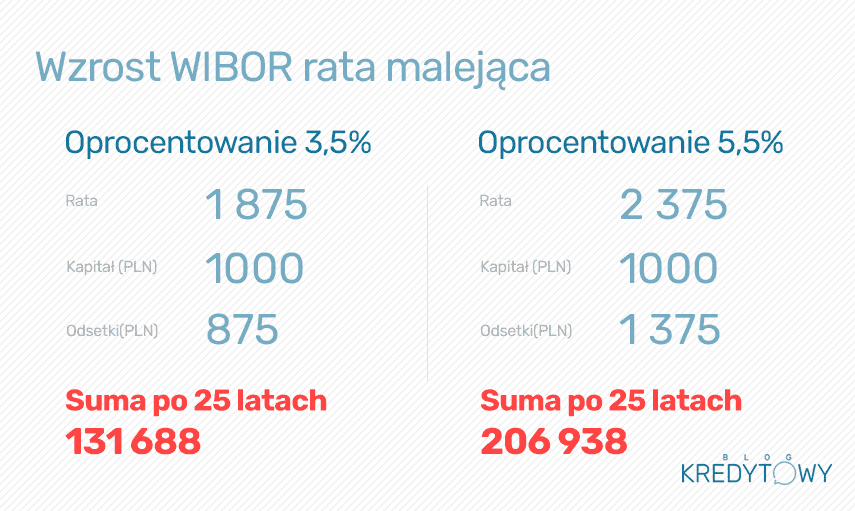

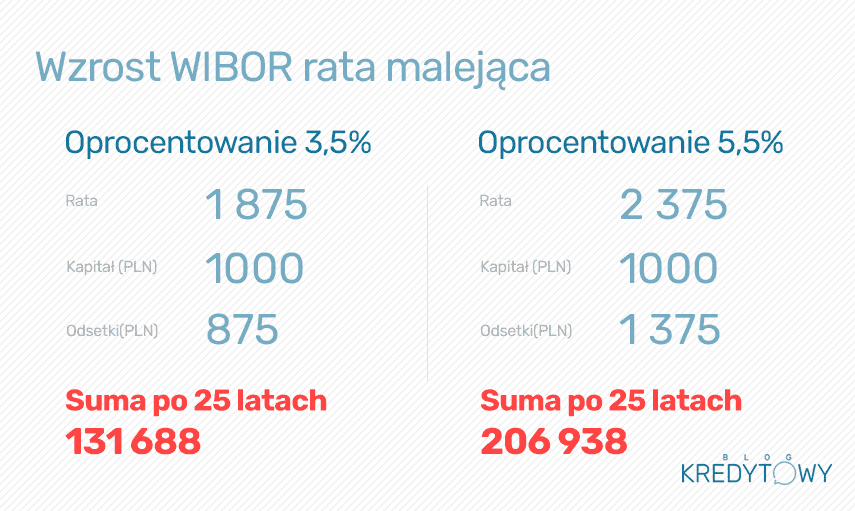

Przykład dla rat równych i malejących w odniesieniu do kredytu o wysokości 300 000 PLN.

No dobrze, trochę Cię postraszyłem. Czy to oznacza, że nie należy w ogóle brać kredytów hipotecznych? Oczywiście możesz oszczędzać i równolegle wynajmować mieszkanie czy dom przez następne 20 lat. Możesz gonić „marchewkę na kiju” i nigdy jej nie dogonić. Kredyty hipoteczne są ciekawym narzędziem służącym do zdobycia własnej nieruchomości. Musisz jednak podejść do sprawy analitycznie. Przemyśleć wszystkie „za i przeciw” i przygotować się na kryzysowe sytuacje. Im lepiej się zabezpieczysz, tym mniej przykrych niespodzianek będzie na Ciebie czyhać po drodze. Istnieje kilka rozwiązań, które pomogą Ci w ograniczeniu ryzyka. Postaram się dziś pokazać kilka ciekawych sposobów na zniwelowanie ewentualnego wzrostu stopy procentowej.

Może Cię zaskoczę, ale to okres kredytowania jest „królem” ryzyka. Nie marża, nie prowizja, nie ubezpieczenia. Okres kredytowania jest najważniejszym parametrem, który generuje koszty. To on w pierwszej kolejności sprawia, że płacisz duże odsetki. Im krótszy okres kredytowania, tym ewentualny wzrost stopy procentowej będzie mniej „bolał”. Wedle moich obserwacji ludzie bardzo często idą po linii najmniejszego oporu, wybierając długie okresy kredytowania: 25–30 lat, owszem, daje komfort niskiej raty, ale – jak to w życiu bywa – jest to „coś za coś”. Niska rata, wysokie koszty całkowite, znacznie podwyższone ryzyko wzrostu stóp procentowych. Oczywiście trzeba znaleźć balans między dochodami a wydatkami. Kredyt hipoteczny nie powinien według niektórych przekraczać 30% miesięcznych dochodów. To są dla mnie umowne wartości. Każdy powinien indywidualnie przeanalizować swój przypadek.

Refinansowanie kredytu

10 min. czytania

Koszty kredytu

4 min. czytania

Oprocentowanie kredytu

0 min. czytania

Bywa niestety tak, że Twoja zdolność kredytowa wymusza zaciągnięcie kredytu hipotecznego na 30–35 lat. Może tak być musi dziś, ale w dłuższej perspektywie Twoja sytuacja finansowa może się zmienić na lepsze. Ludzie się rozwijają, awansują, zmieniają pracę, otwierają firmy. Życie stwarza mnóstwo możliwości polepszenia swojej sytuacji materialnej. W związku z tym będziesz mógł podwyższyć ratę kredytu hipotecznego. Pamiętaj, że w każdym banku istnieje możliwość skrócenia okresu kredytowania. Bank z pewnością będzie chciał zrobić na nowo analizę kredytową, być może nawet powtórzyć wycenę. Będziesz zmuszony zapłacić za aneks do umowy – koszt może wynieść do 500 PLN. Zwróci się to jednak bardzo szybko. Warto wiedzieć, że kilka banków (w tym PKO BP, BNP Paribas) za taką usługę będzie chciało naliczyć ekstra opłatę w wysokości 0,5% salda pozostałego do spłaty. Planując ten ruch, warto więc uwzględnić koszty takiej zmiany. Możesz je sprawdzić w TOiP każdego banku na jego stronie internetowej.

Jestem wielkim zwolennikiem nadpłaty kredytu. Na każdym spotkaniu z klientem przedstawiam zalety tego rozwiązania. Pokazuję na przykładach, że nawet niewielkimi kwotami, realizowanymi cyklicznie, można uzyskać bardzo dobre efekty w postaci obniżenia odsetek. Nadpłata kredytu pozwala również ograniczać potencjalne ryzyko wzrostu stopy procentowej. Jak? W każdym banku taka nadpłata zwykle powoduje obniżenie wysokości raty miesięcznej. Ale kilka instytucji oferuje możliwość skrócenia okresu kredytowania, co obniża ryzyko wzrostu WIBOR 3M. Wcześniejsze nadpłacenie zobowiązania zawsze powiększa Twoje oszczędności.

Fakt, że zaciągnąłeś kredyt w jednym banku, nie oznacza, że będziesz w tym banku do czasu całkowitej spłaty. Jeśli zmienią się warunki cenowe tak, że inny bank zaproponuje Ci lepsze warunki lub oprocentowanie stałe, to możesz dokonać refinansowania kredytu hipotecznego. Refinansowanie polega na spłacie samego kapitału (bez odsetek) Twojego dotychczasowego kredytu. Oczywiście wiąże się to z nową procedurą analizy kredytowej. Być może będziesz musiał ponieść jakieś koszty. Jakieś niedogodności są, ale jeśli ma to Ci przynieść zmniejszenie ryzyka wzrostu WIBOR, to warto się zastanowić.

Ha! Jedyne stuprocentowe remedium na ryzyko wzrostu kosztów! Czy wiedziałeś, że na rynku są banki oferujące takie rozwiązanie? Niestety oferta na dzień dzisiejszy jest dość mocno ograniczona. Tylko trzy banki proponują taką możliwość. Do tego limitują ten komfort do pierwszych 5 lat trwania kredytu. Przy obecnych cenach nieruchomości niewiele osób może pozwolić sobie na taki okres kredytowania. Jednak uważam, że dobre i to. W trakcie tych 5 lat możesz nadpłacić kredyt, polepszyć swoją sytuację zarobkową. Może w tym czasie zwiększy się liczba banków na rynku, co wymusi większą konkurencję (czytaj: lepsze oferty i dłuższy okres obowiązywania stałej stopy).

Posiadanie oszczędności, czasem zwanych potocznie poduszką finansową, deklaruje w Polsce aż 70% osób. W trakcie spłacania kredytu hipotecznego wydaje się to obligatoryjne. Każdemu może zdarzyć się utrata pracy czy dłuższe zwolnienie lekarskie. Zawsze też może nastąpić wzrost stopy procentowej. Poduszka finansowa pozwoli przez jakiś czas przetrwać okres wzmożonych wydatków, które mogą wynikać choćby z podwyższenia stawki WIBOR.

IRS, czyli swap stopy procentowej (Interest Rate Swap) to kontrakt zawierany między bankiem a innym podmiotem. Przedmiotem kontraktu jest zabezpieczenie wysokości oprocentowania zmiennego (suma stopy procentowej oraz marży) na ustalonym wzajemnie poziomie. Z reguły jest to poziom wyższy niż poziom oprocentowania zmiennego. Dzięki takiemu zabiegowi podmiot nabywający kontrakt IRS nie musi przez ustalony okres martwić się o wzrost stopy procentowej. Na polskim rynku IRS-y są przeznaczone dla transakcji o wyższych kwotach i głównie dla przedsiębiorstw. Przeciętny kredytobiorca hipoteczny raczej nie może liczyć na skorzystanie z opcji tego produktu.

Wzrost stopy procentowej może się zdarzyć w każdym momencie. Jutro, za miesiąc, za rok. Nie mam pewności, czy to się stanie, kiedy i w jakim zakresie. Ale wiem, że gdy nie będziesz przygotowany, to Twoja sytuacja finansowa może zostać poważnie zachwiana. Obsługuję ludzi zainteresowanych kredytem hipotecznym od ponad 10 lat i zauważyłem, że wielu z nich swoimi finansami interesuje się do momentu uzyskania kredytu. Cel osiągnięty – zainteresowanie spada „do zera”. Jeśli będziesz skredytowany „pod korek”, nie będziesz miał oszczędności, możliwości nadpłaty lub zwiększenia dochodów, to wzrost stopy procentowej może spowodować spustoszenie w Twoich finansach. Oczywiście nie bierzesz kredytu po to, żeby jutro wzrosła Ci rata. Podobnie jak nie ubezpieczasz samochodu po to, żeby jutro go rozbić. Mimo to potrzebujesz polisy na wypadek zdarzenia, które mogłoby zrobić wyrwę w Twoich finansach.

Refinansowanie kredytu

10 min. czytania

Koszty kredytu

4 min. czytania

Oprocentowanie kredytu

0 min. czytania

Czy interesowałeś się tym, kiedy i w jaki sposób podwyższenie stóp procentowych może wpłynąć na Twój kredyt? Czy myślałeś o nadpłacie kredytu, stałej stopie procentowej, oszczędzaniu lub skróceniu okresu kredytowania? Jeśli tak, to może masz inny pomysł, jak się zabezpieczyć przed skutkami wzrostu raty kredytowej? Koniecznie daj znać w komentarzu poniżej. Bardzo chętnie odpowiem na wszystkie pytania i wątpliwości.

Masz pytania lub uwagi?

Skontaktujemy się w ciągu 24h!

Wiadomość

została

przesłana

Dziękuję!

Odpowiem tak szybko jak to możliwe.