Wycofanie zgody BIK – wniosek, wzór pisma i czyszczenie historii kredytowej

BIK

6 min. czytania

Zastanawiałeś się kiedyś, jak sprawdzić BIK oraz jak ściągnąć raport o swojej historii kredytowej? Jeśli tak, to masz przed sobą najbardziej kompletny i przejrzysty poradnik. Dzięki niemu nie popełnisz masy błędów związanych ze ściągnięciem historii kredytowej. Do pełnego sukcesu zostało 10 minut lektury.

BIK, czyli Biuro Informacji Kredytowej, to ogólnopolska baza danych dotycząca terminowości spłaty zobowiązań kredytowych Polaków (kredyty gotówkowe, hipoteczne, pożyczki i chwilówki). W bazie BIK znajdują się wszystkie zobowiązania kredytowe zaciągnięte na terenie Polski. Informacje o terminowości spłat pomagają bankom w określeniu wiarygodności kredytobiorcy. Szczególnie istotne są zobowiązania, które nie były prawidłowo obsługiwane. Te mogą przeszkodzić w uzyskaniu kredytu hipotecznego. Zatem przed złożeniem wniosku o kredyt hipoteczny powinieneś pobrać raport kredytowy i sprawdzić swój BIK.

W dzisiejszym artykule „Jak sprawdzić BIK? Jak ściągnąć raport kredytowy?” dowiesz się:

BIK to spółka celowa działająca na podstawie specjalnej ustawy Prawo Bankowe. Celem BIK jest zbieranie, ewidencjonowanie i dostarczanie bankom oraz konsumentom informacji o wszystkich zobowiązaniach kredytowych zaciągniętych na terenie Polski.

Swoją historię kredytową możesz sprawdzić na kilka sposobów:

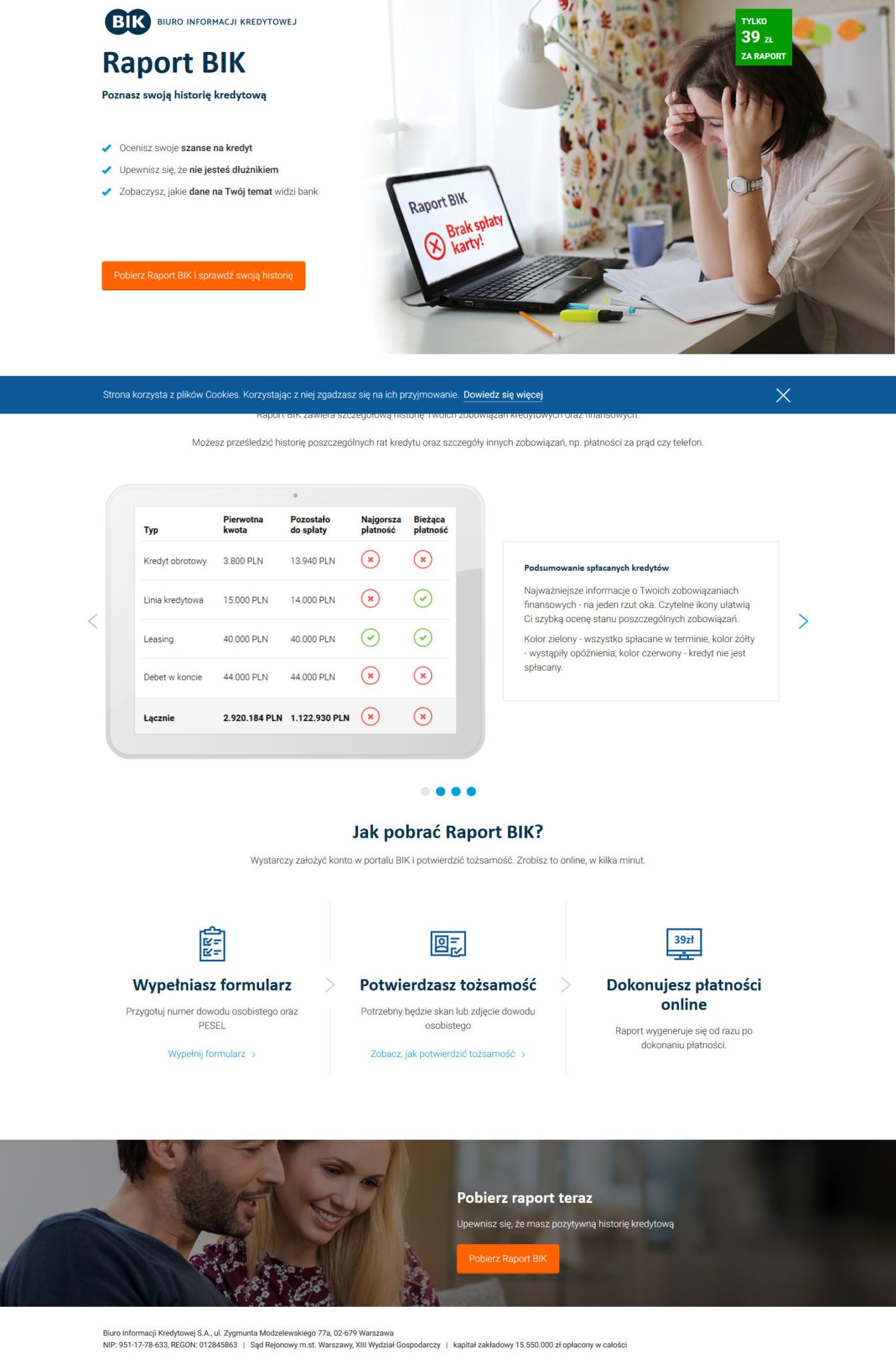

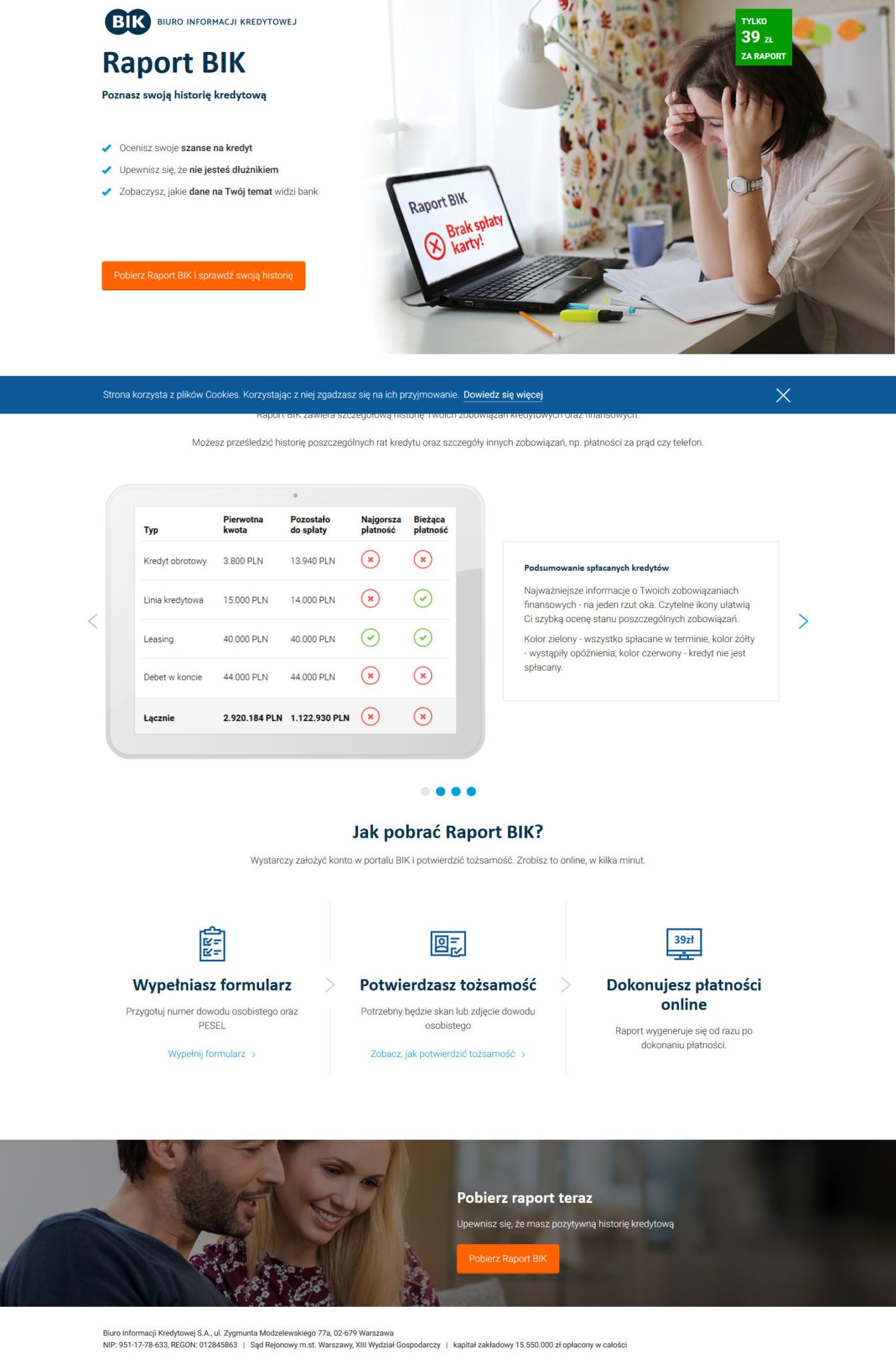

Możesz też kliknąć w poniższy baner. Koniecznie jednak doczytaj artykuł do samego końca. Znajdziesz całą masę pomocnych wskazówek.

Raport BIK to zestawienie wszystkich informacji na temat Twojej historii kredytowej. W raporcie BIK znajdują się dane, czy spłacałeś swoje zobowiązania terminowo, czy też miałeś opóźnienia. Jeśli wystąpiły opóźnienia, to będzie to odnotowane w raporcie Biura Informacji Kredytowej co do dnia i co do kwoty.

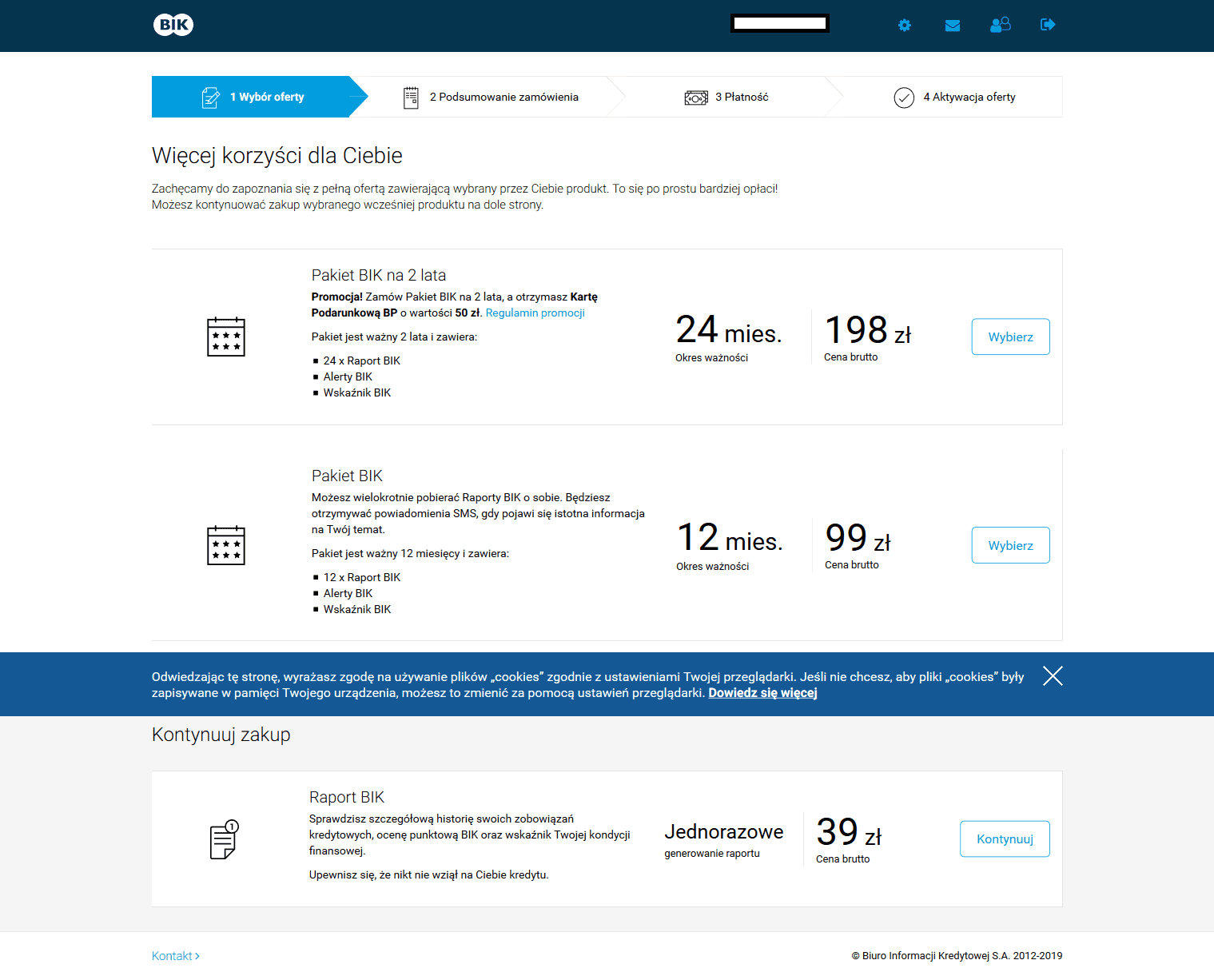

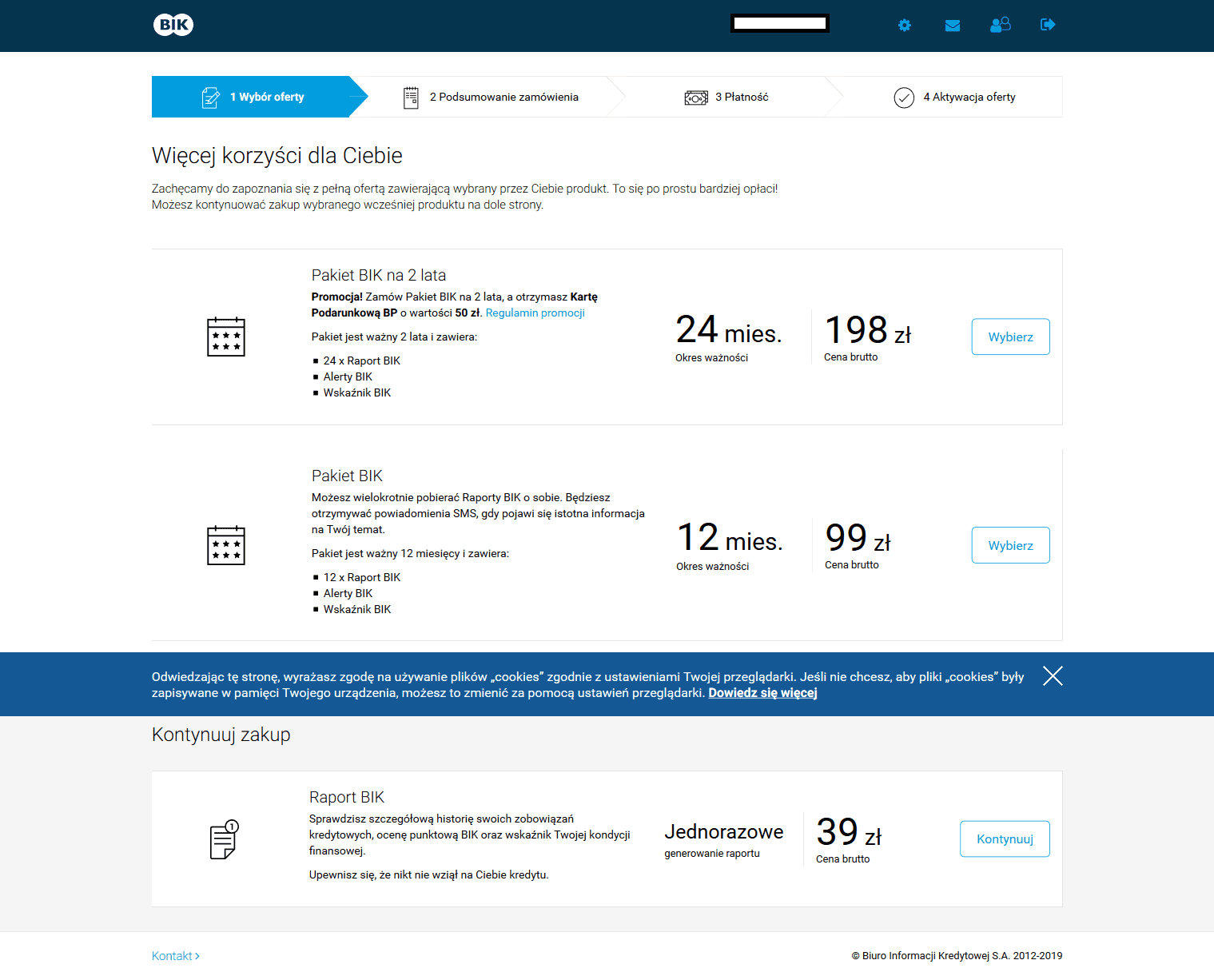

Raport zakupiony przez Internet kosztuje jednorazowo 39 PLN, a 99 PLN za pakiet 12-krotnego pobrania raportu w trakcie 12 miesięcy lub 198 PLN za możliwość 24-krotnego pobrania w trakcie następnych 24 miesięcy. To nieduże pieniądze w porównaniu do tego jak ważne informacje są tam przechowywane. Którą opcję wybrać? Wykupując droższą opcję, uzyskujesz dostęp do alertów kredytowych. Alert kredytowy na bieżąco oraz na koniec każdego miesiąca informuje Cię w formie SMS-a oraz e-maila, czy ktoś sprawdzał Cię w bazie BIK. Ma to na celu chronić przed ewentualnym wyłudzeniem kredytu. Ja sam osobiście uważam alerty bik za świetne rozwiązanie.

Sprawdzenie swojego raportu BIK uważam za obowiązkowy krok przed staraniem się o kredyt hipoteczny. To ma naprawdę realny wpływ na Twoją ocenę szans w banku. Wniosek kredytowy powinien być poprzedzony dokładną analizą osobistą, finansową i nieruchomości. W przeszłości mogłeś popełnić wiele błędów, które są zapisane w bazie Biura Informacji Kredytowej. Jesteś pewny, że nic takiego nie miało miejsca? Niestety, mogłeś zrobić to nawet nieświadomie. Poniżej kilka przykładów, które mogą być dla Ciebie totalnym zaskoczeniem. Sprawdź, czy któreś z nich przypadkiem Ciebie nie dotyczą. W banku będzie widzieć Twoje dotychczasowe „dokonania” jak na talerzu.

Spora część tego typu produktów finansowych to tak zwane „raty w karcie kredytowej”. Pomimo iż sprzęt może być już dawno spłacony, a karta nigdy nie aktywowana, to bank może wymagać od Ciebie corocznej opłaty za jej wydanie. Koniecznie przetrzymuj na takie wypadki potwierdzenie całkowitej zapłaty za zobowiązanie.

Nie masz powodów, żeby im nie wierzyć. Kredyt podobno dawno temu spłacony, bez problemów, a nawet z cyklicznymi nadpłatami. Mało kto jednak chwali się swoimi kłopotami finansowymi. Co w sytuacji, jeśli komuś się powinęła noga, zapomniał nam powiedzieć o chwilowych problemach lub „źle policzył”? Niestety narobienie długów przez Twoich bliskich może odbić się negatywnie na Twoich szansach w staraniu się o kredyt gotówkowy, hipoteczny lub inny.

To jest niemal klasyk. Student, czyli lekkie podejście do życia, zaaferowany wszystkim dookoła tylko nie obowiązkami. Kto by się tam przejmował rachunkiem bankowym sprzed 10 lat. Nie masz zaświadczeń potwierdzających zamknięcie swoich rachunków? Niestety część banków na przykład: Santander, PKO BP, Pekao S.A. zamieniają nieopłacone konta bankowe w bezumowne debety w rachunku i raportują te niedopłaty jako opóźnienia w BIK. Niczego nieświadomy człowiek po 10 latach może mieć zaległości na poziomie 1 000 PLN, powyżej kilku lat. Kwota nieduża, ale może doprowadzić do negatywnej oceny Twojego wniosku.

Miałeś jakiś czas temu kartę, limit lub produkt ratalny. Spłaciłeś i sądzisz, że wszystko jest w porządku. Co, jeśli wynikła jakaś mała niedopłata? Banki zwyczajowo o małych niedopłatach nie informują. Karta lub limit mogą widnieć jako niezamknięte, czyli teoretycznie dalej obciążają naszą zdolność kredytową.

Spłacasz zobowiązania prawdopodobnie terminowo. W bankach pracują tylko ludzie. Ludzie jak to ludzie – potrafią popełniać błędy, przez co Twoja historia kredytowa może być nieprawidłowo raportowana.

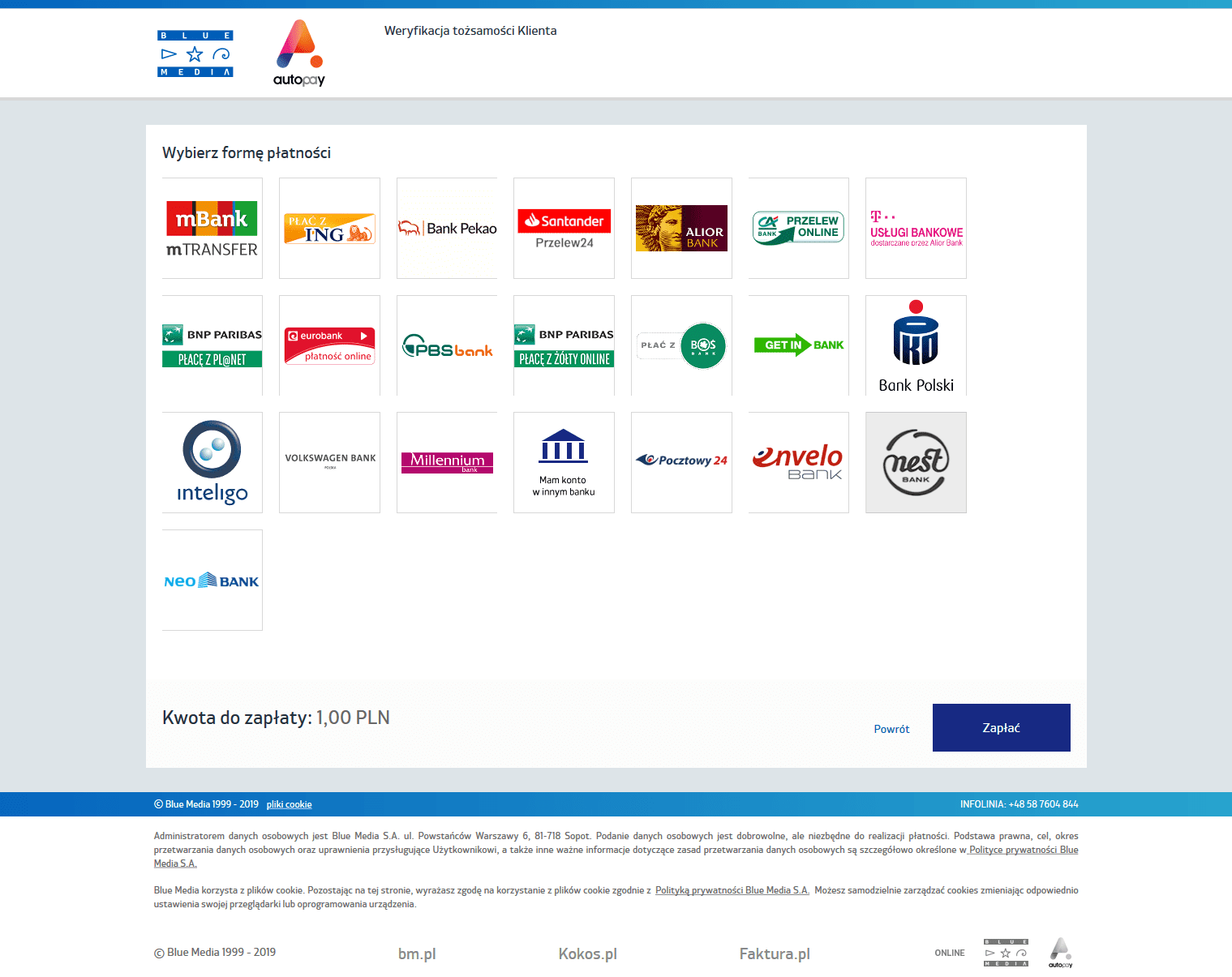

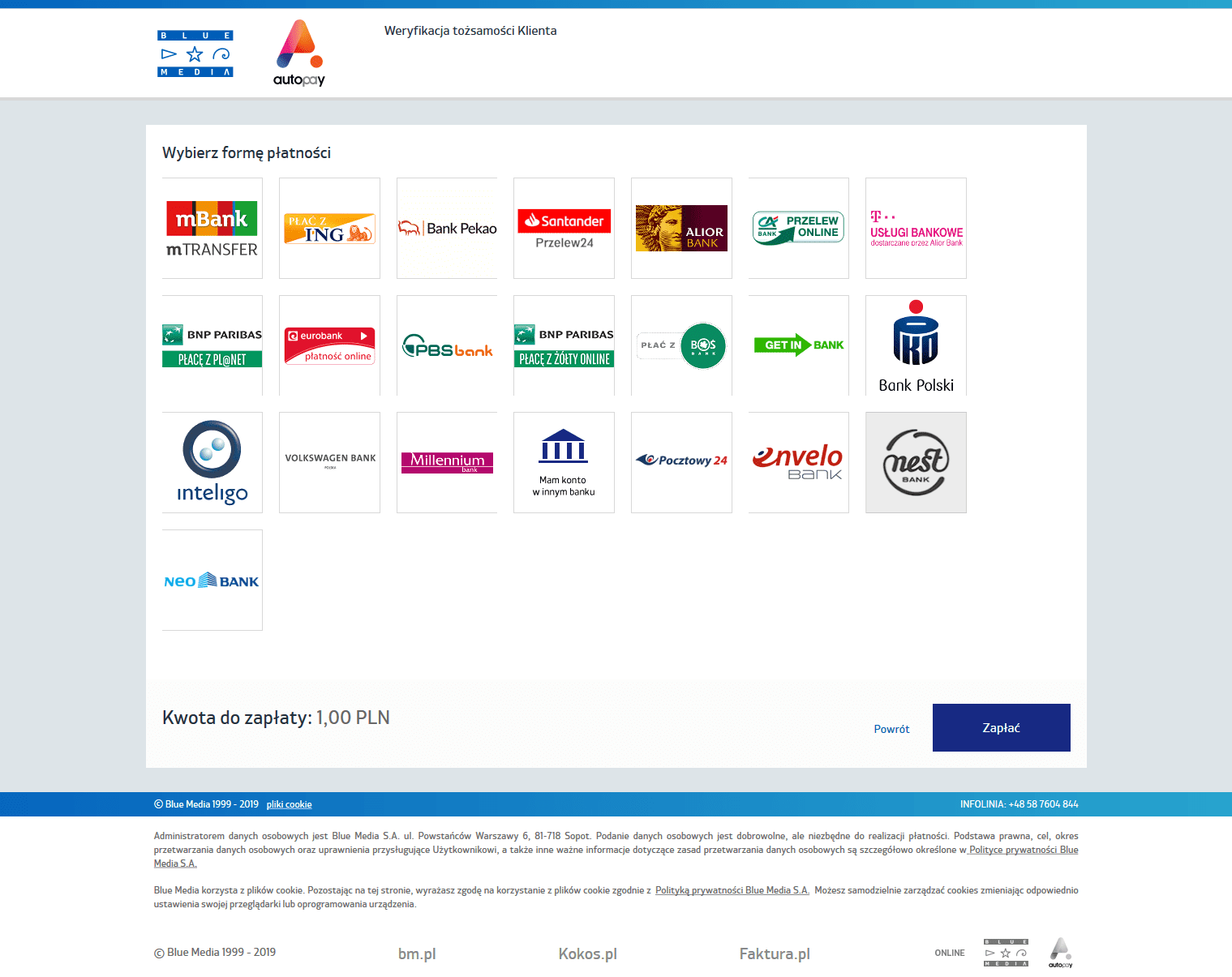

Aby założyć konto na bik.pl musisz przygotować sobie dowód osobisty oraz jego skan lub zdjęcie. Istotne, żeby wykonany skan lub zdjęcie były dobrej jakości z obydwu stron. Ponadto musisz dysponować indywidualnym kontem bankowym, z którego trzeba przelać 1 PLN celem dodatkowej weryfikacji. Zaznaczam, że rachunki wspólne, firmowe lub prowadzone na nazwisko panieńskie nie pozwolą na uzyskanie dostępu do bazy BIK. Przelew wykonany z innego rachunku jak własny nie zostanie pozytywnie zweryfikowany.

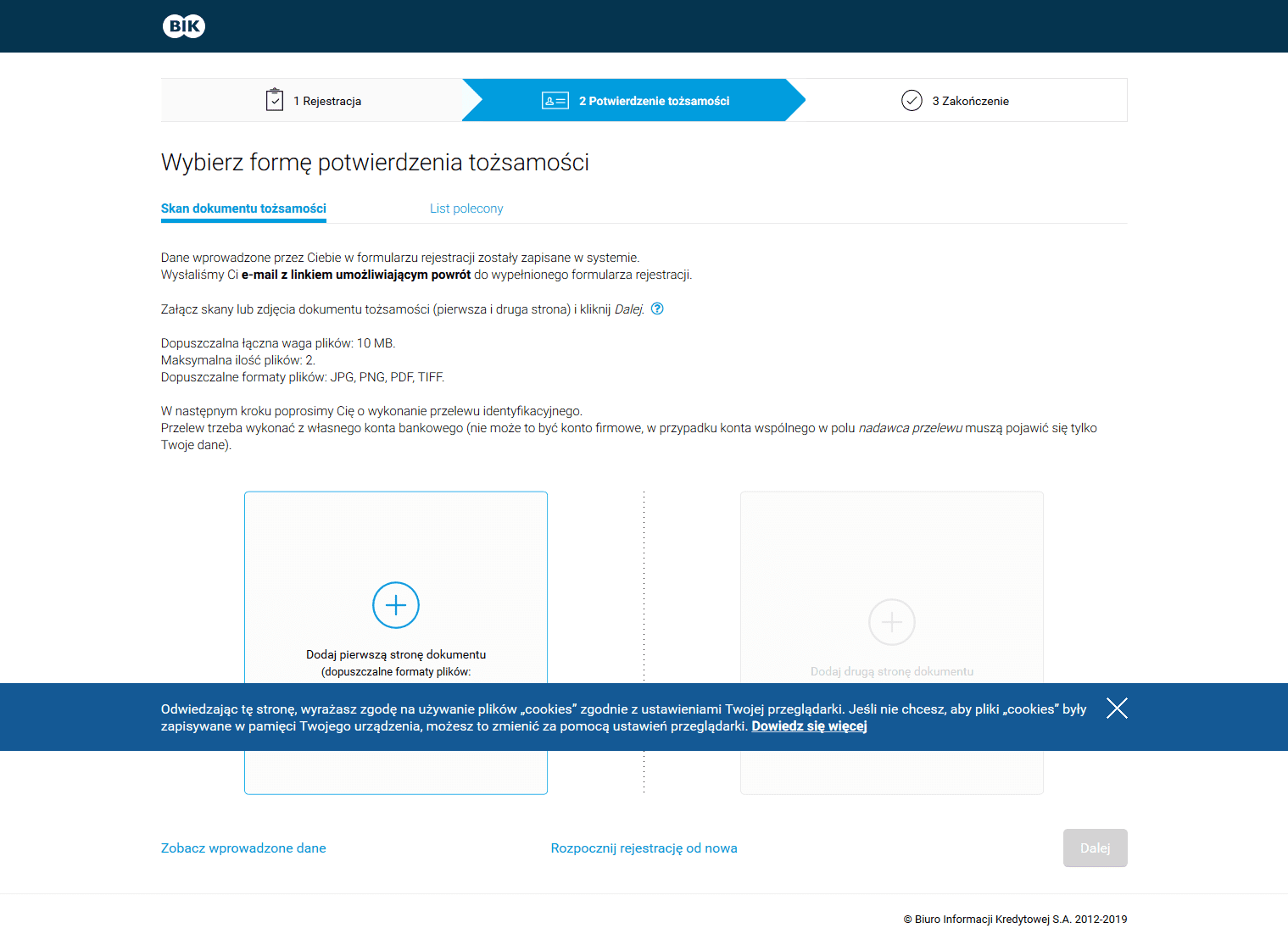

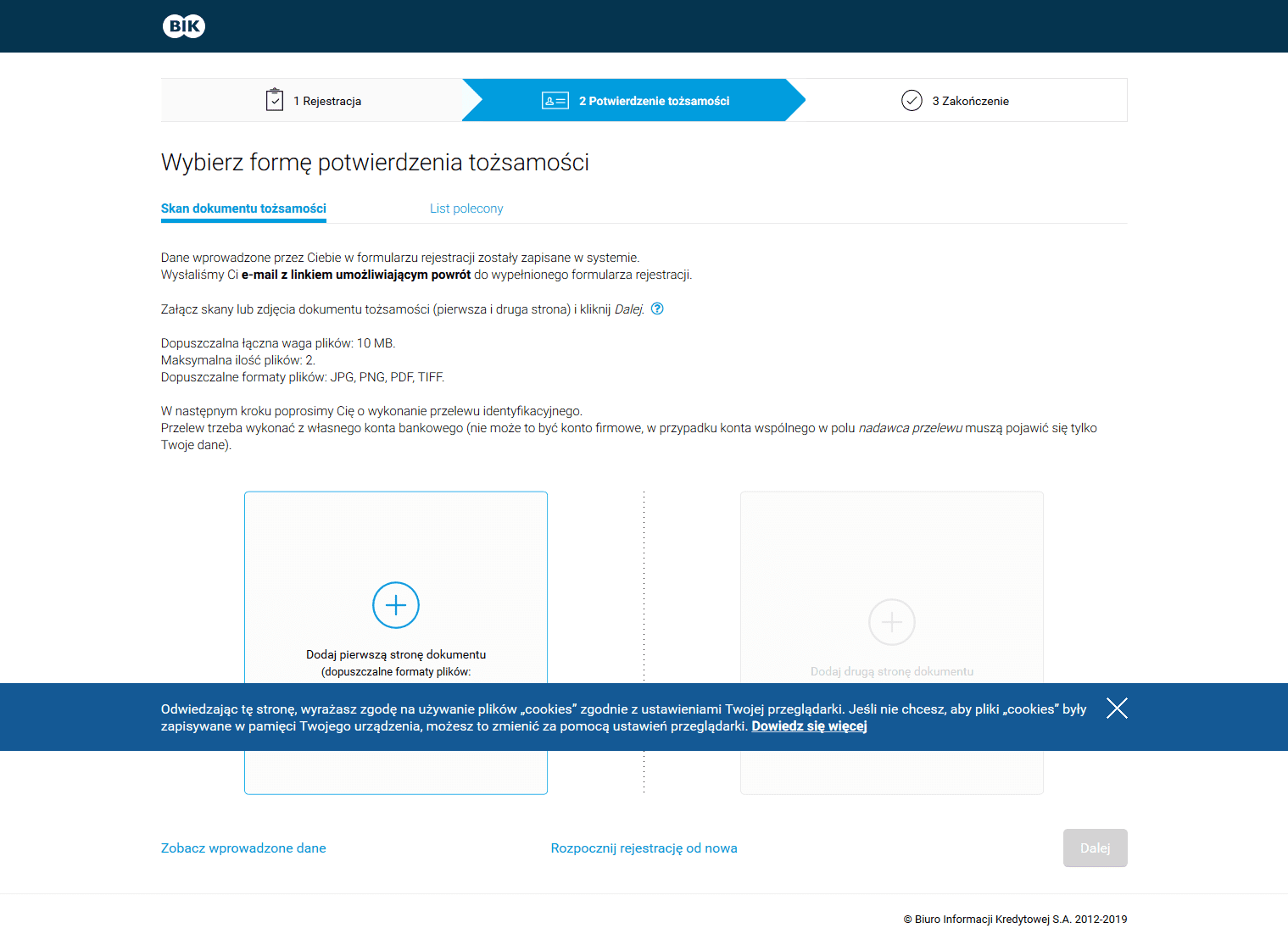

Jeśli Internetu nie podłączyłeś „wczoraj”, to rejestracja zajmie Ci nie więcej niż 5 minut. „Step by step” jest naprawdę proste i nie powinno nikomu sprawić problemu. Poniżej wyjaśniam w formie print screenów każdy krok celem uzyskania dostępu do raportu BIK. Całą operację może wydłużyć weryfikacja dowodu osobistego.

Bez obaw – BIK działa na podstawie specjalnej ustawy. Jest to firma, która tylko przetwarza dane oraz odpowiada za dostęp do nich dla kredytobiorców. Nikt nie handluje Twoimi danymi. Nie słyszałem o żadnym wycieku danych od minimum 10 lat. Portal BIK jest sprytnie skonstruowany. Stopień bezpieczeństwa informatycznego jest bardzo wysoki.

Po rejestracji w systemie, weryfikacji za pomocą dowodu i opłacie z rachunku bankowego raport jest dostępny niemal „od ręki” w trakcie tygodnia roboczego. Do kilku minut będziesz mieć możliwość podejrzenia raportu w panelu klienta lub pobrania w pliku PDF. W dni wolne od pracy zazwyczaj trzeba poczekać na weryfikację trochę dłużej. Jest to związane z mniejszą dostępnością pracowników.

Celem sprawdzenia swojego „biku” możesz pobrać raport klikając w poniższy baner:

Załóż konto we współpracy ze mną. Chciałbym Cię jednocześnie poinformować, iż jeśli korzystasz z linku i zapłacisz za wygenerowanie raportu, ja otrzymuję z tego tytułu prowizję. Cena, jaką płacisz, jest dokładnie taka sama, jak gdybyś zarejestrował się sam na stronie Biura Informacji Kredytowej. Prowizja, jaką uzyskuję, pomaga mi w profesjonalizacji bloga, dzięki czemu mam szansę docierać do szerszego grona użytkowników i wspierać ich w rozwiązywaniu problemów finansowych.

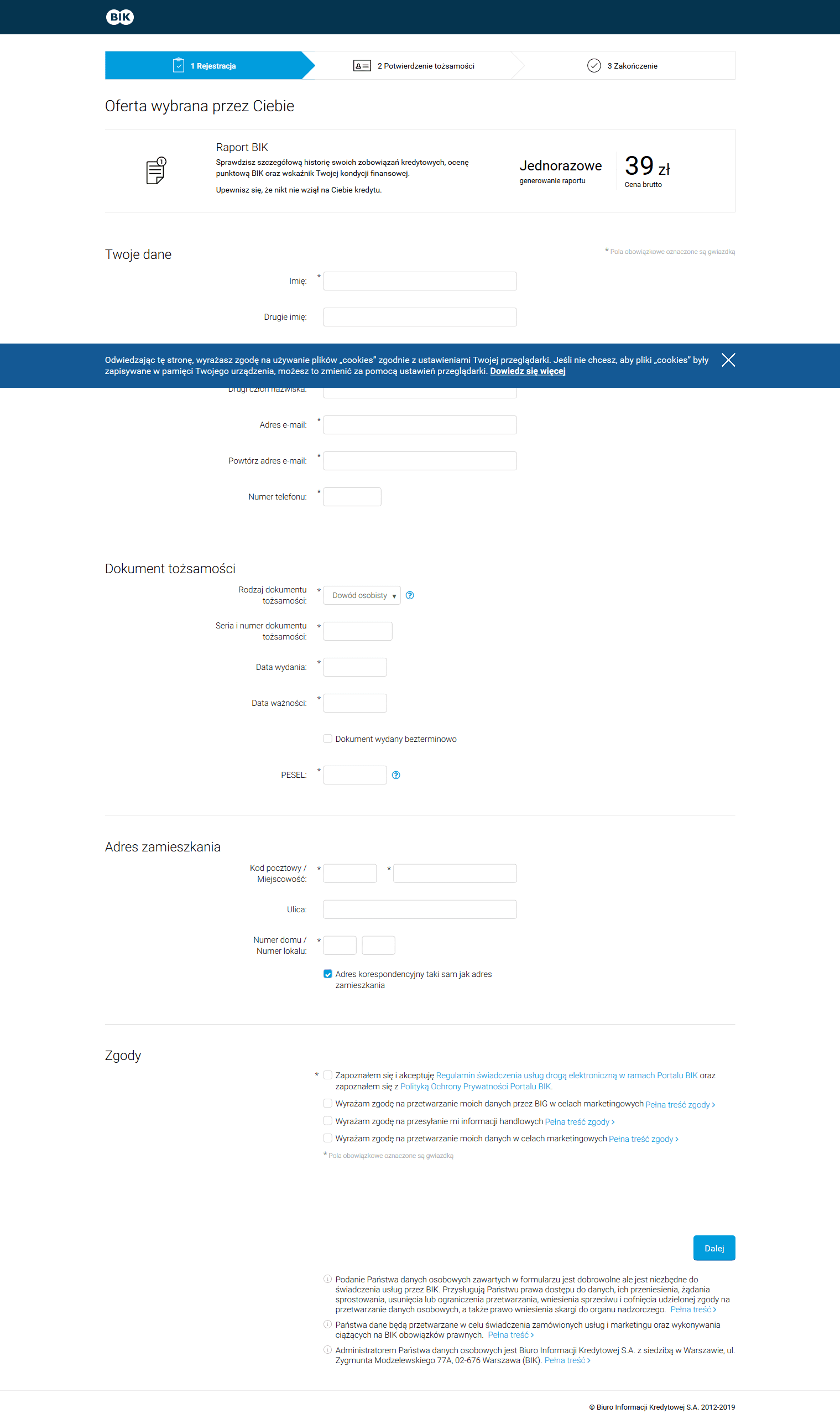

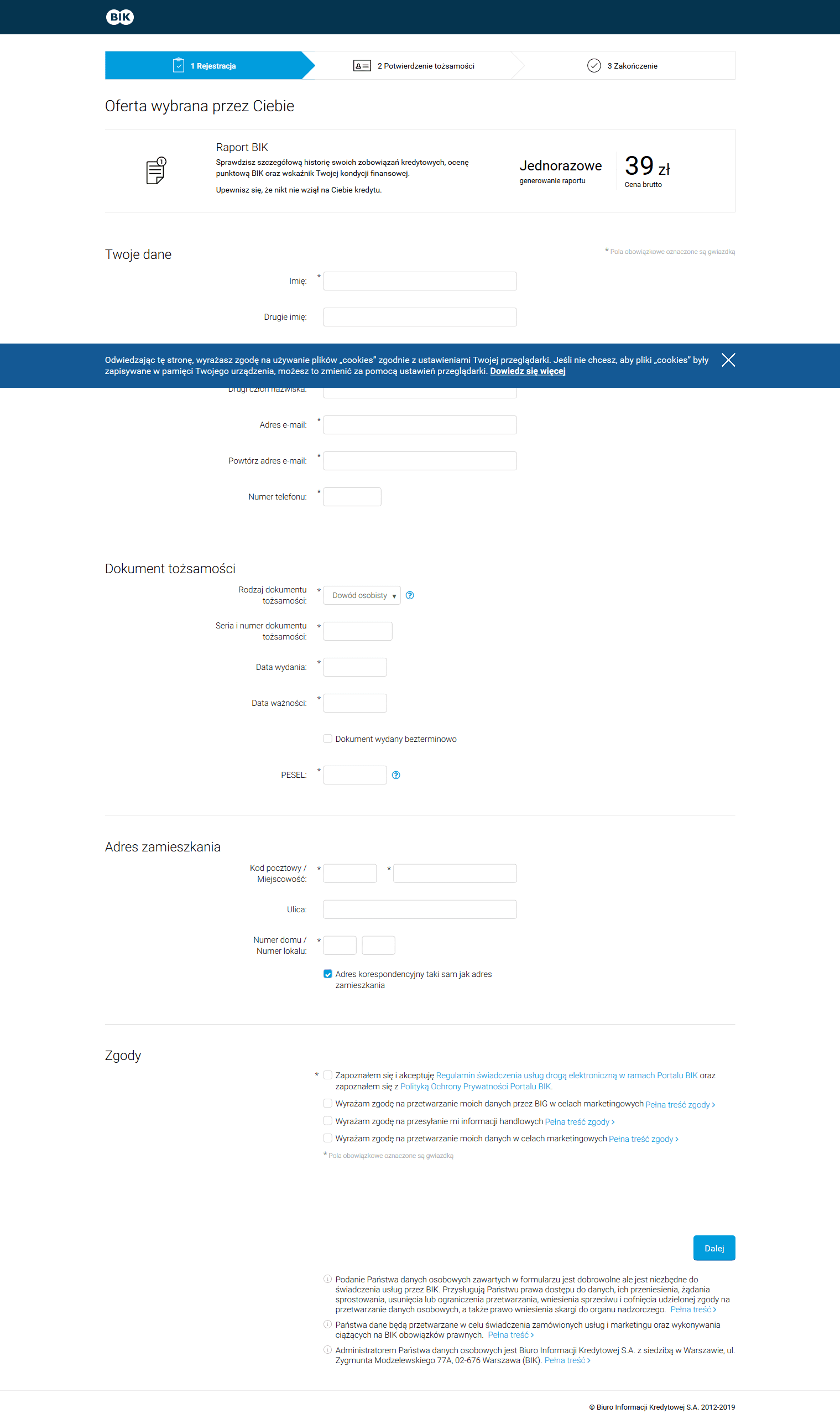

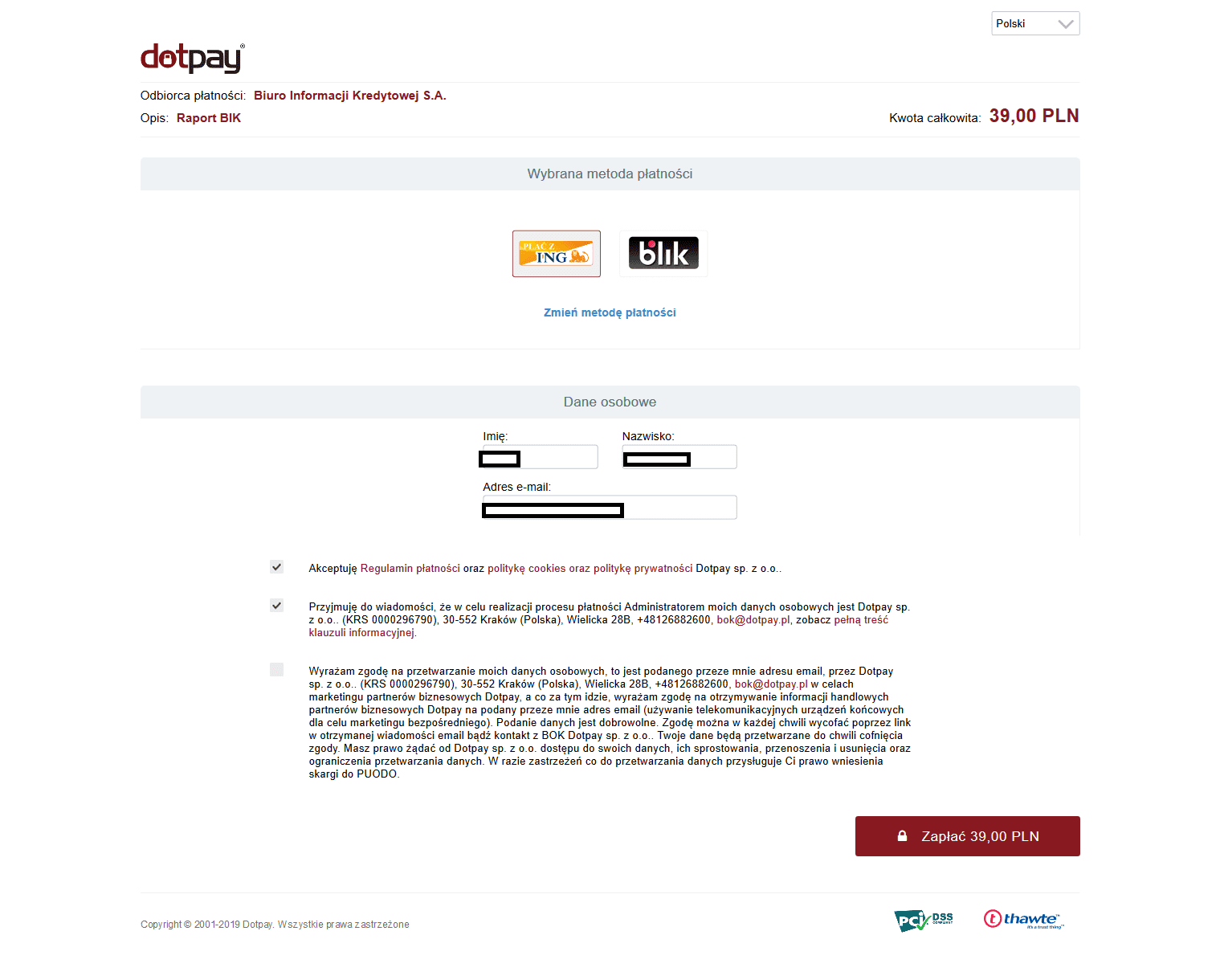

W poniższych print screenach przedstawiam dokładnie krok po kroku „Jak sprawdzić BIK? Jak pobrać raport kredytowy”. Zobacz jak w kilka minut zarejestrować się i uzyskać dostęp do swojego konta w portalu BIK.

Po przejrzeniu wszystkich zdjęć koniecznie doczyta do końca artykuł u dołu.

Krok numer 1 – Strona główna. Klikasz pomarańczowy baner „Pobierz raport BIK”.

Krok numer 2 – Wypełniasz wszystkie dane osobowe i adresowe.

Krok numer 3 – Wgrywasz zeskanowany z dwóch stron dowód osobisty

Krok numer 4 – Wpłacasz 1 PLN celem dodatkowej weryfikacji. Koniecznie musi to być Twoje osobiste konto. Wybierasz sposób płatności opłaty weryfikacyjnej.

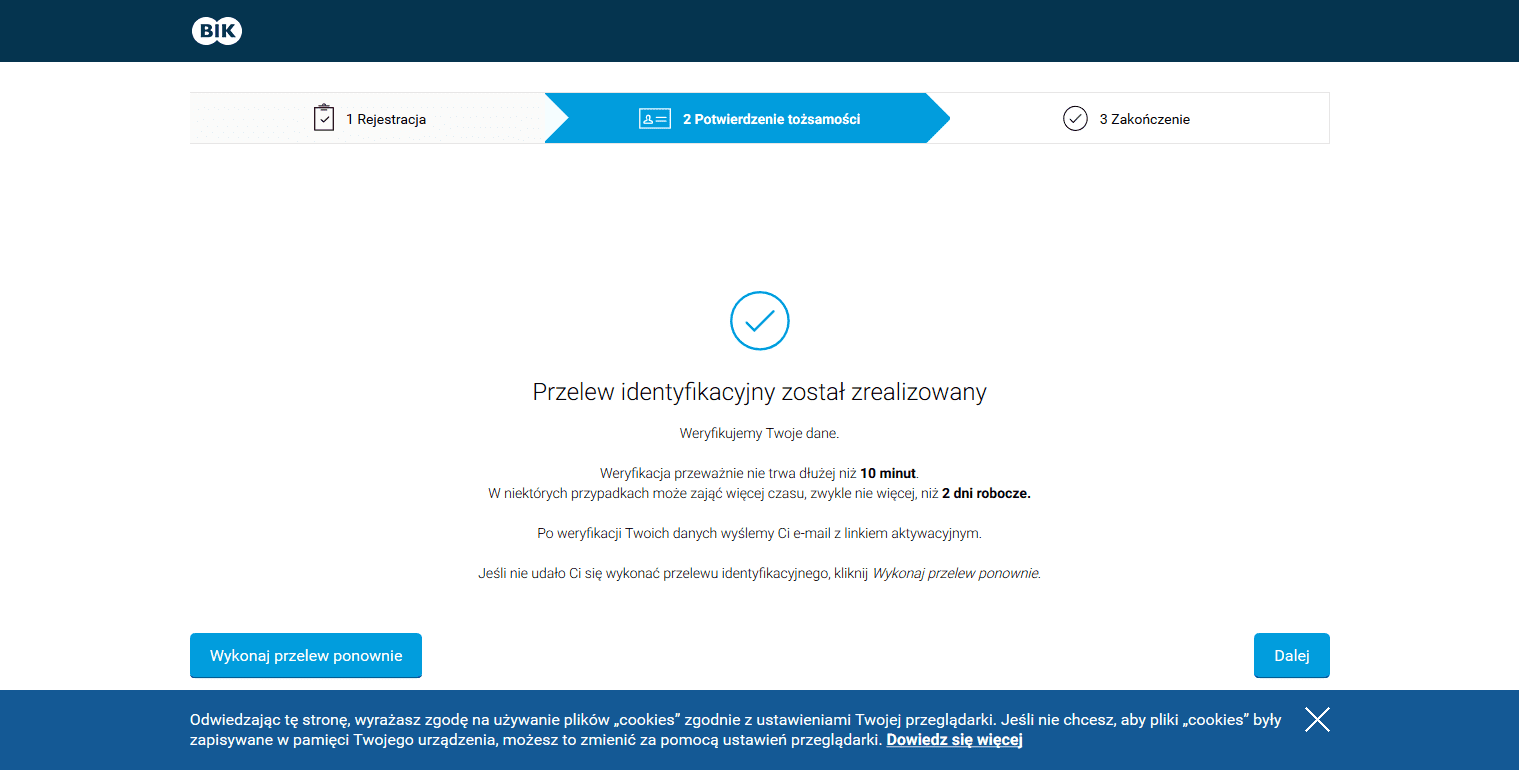

Krok numer 5 – Potwierdzenie dokonania opłaty. Po tym czasie na Twój mail otrzymasz mail potwierdzający przejście weryfikacji. W trakcie tygodnia wyjątkowo szybko, gdyż około 10 minut. W weekend być może będziesz musiał poczekać nawet do 2 dni.

Krok numer 6 – Dalszy ciąg identyfikacji.

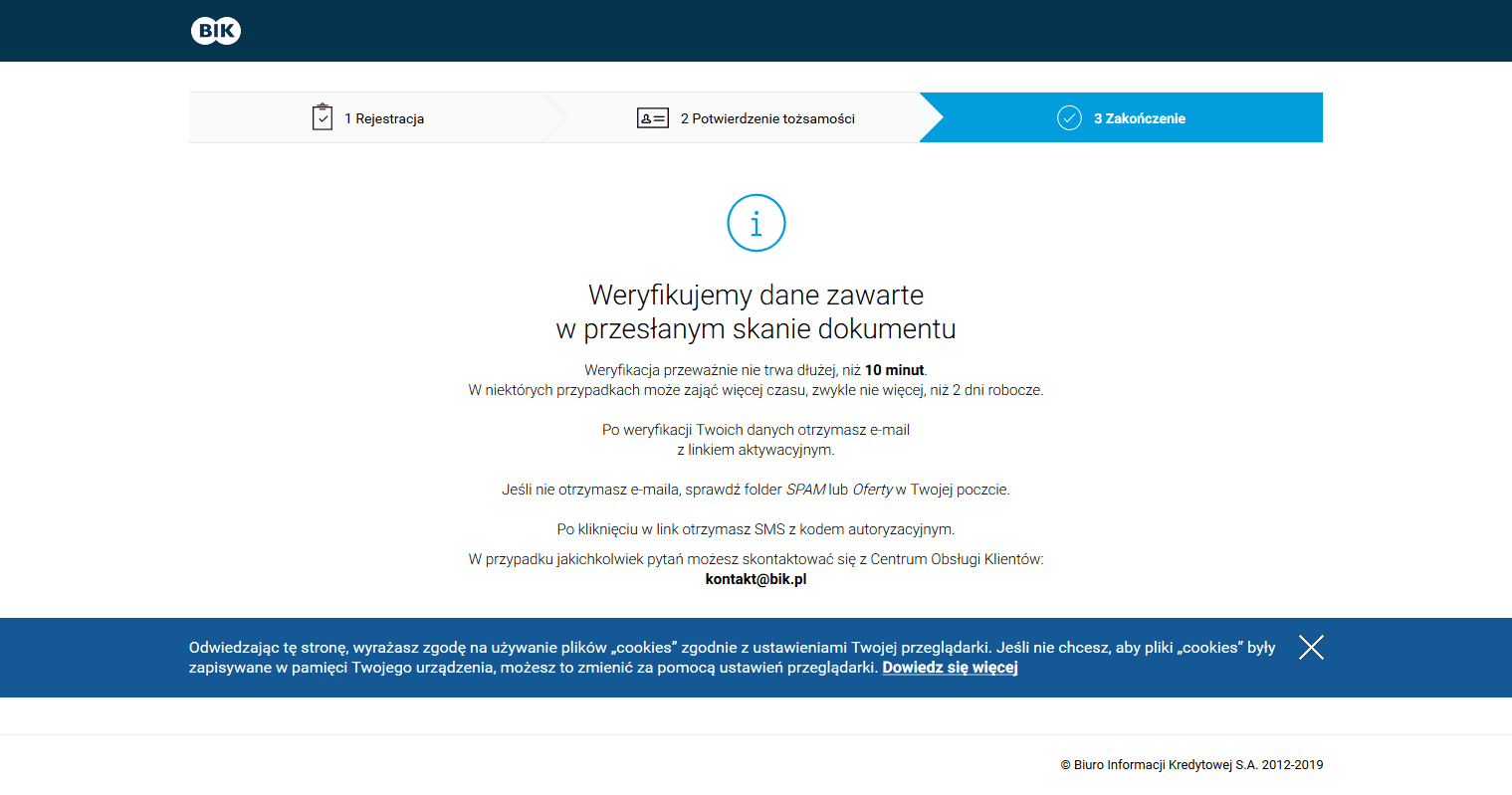

Krok numer 7 – Po pozytywnej weryfikacji tożsamości na wskazany w trakcie rejestracji adres mailowy BIK wyśle mail z linkiem aktywacyjnym.

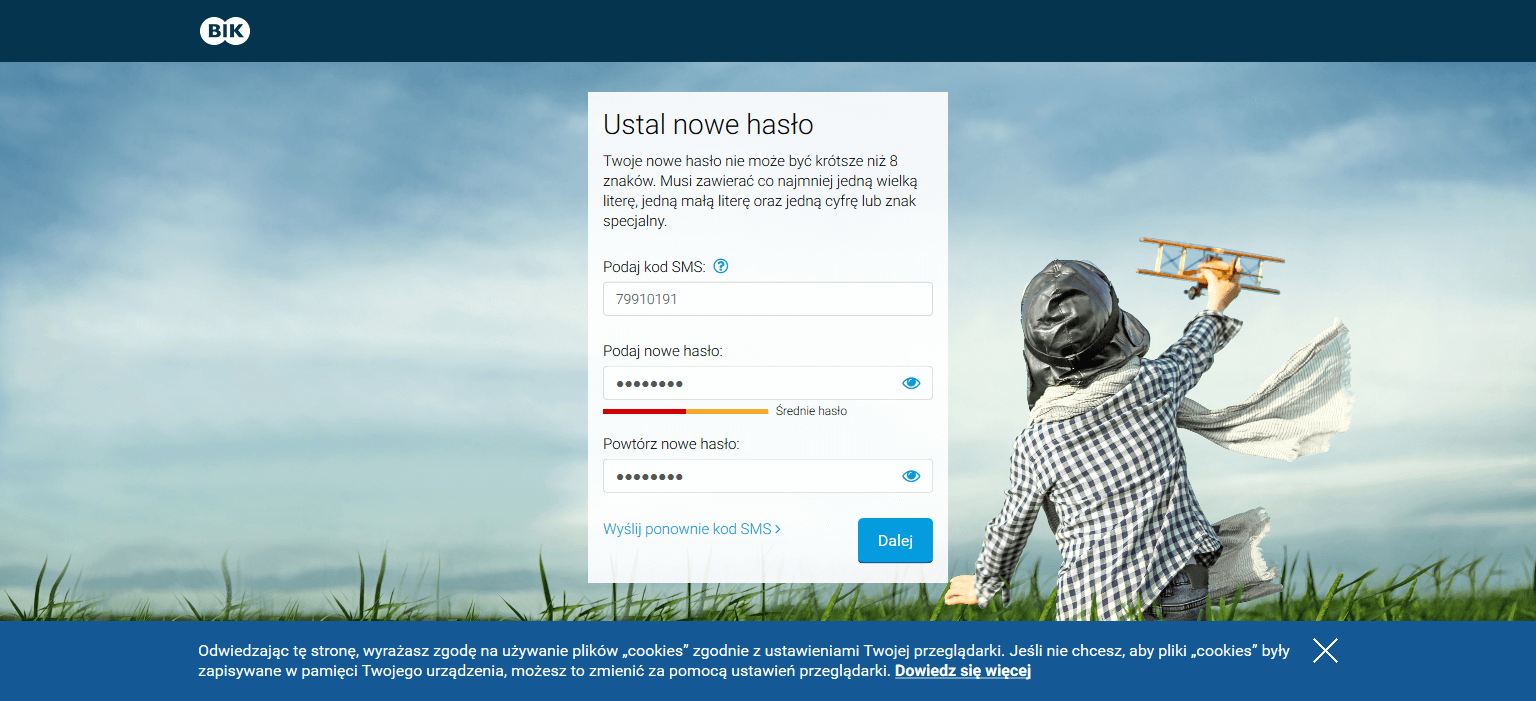

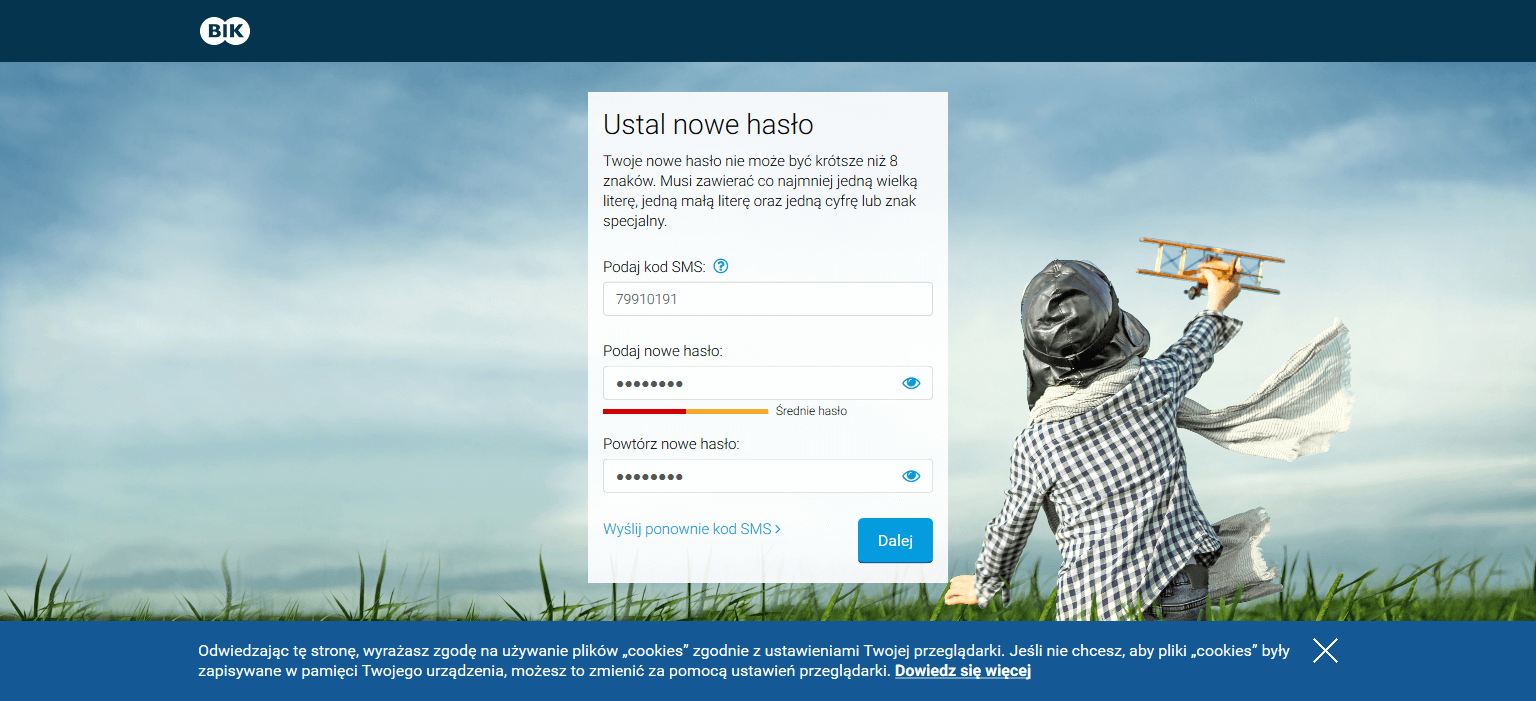

Krok numer 8 -Na wskazany w trakcie rejestracji numer telefonu BIK wyśle kod SMS. Ponadto musisz ustalić indywidualne hasło do logowania.

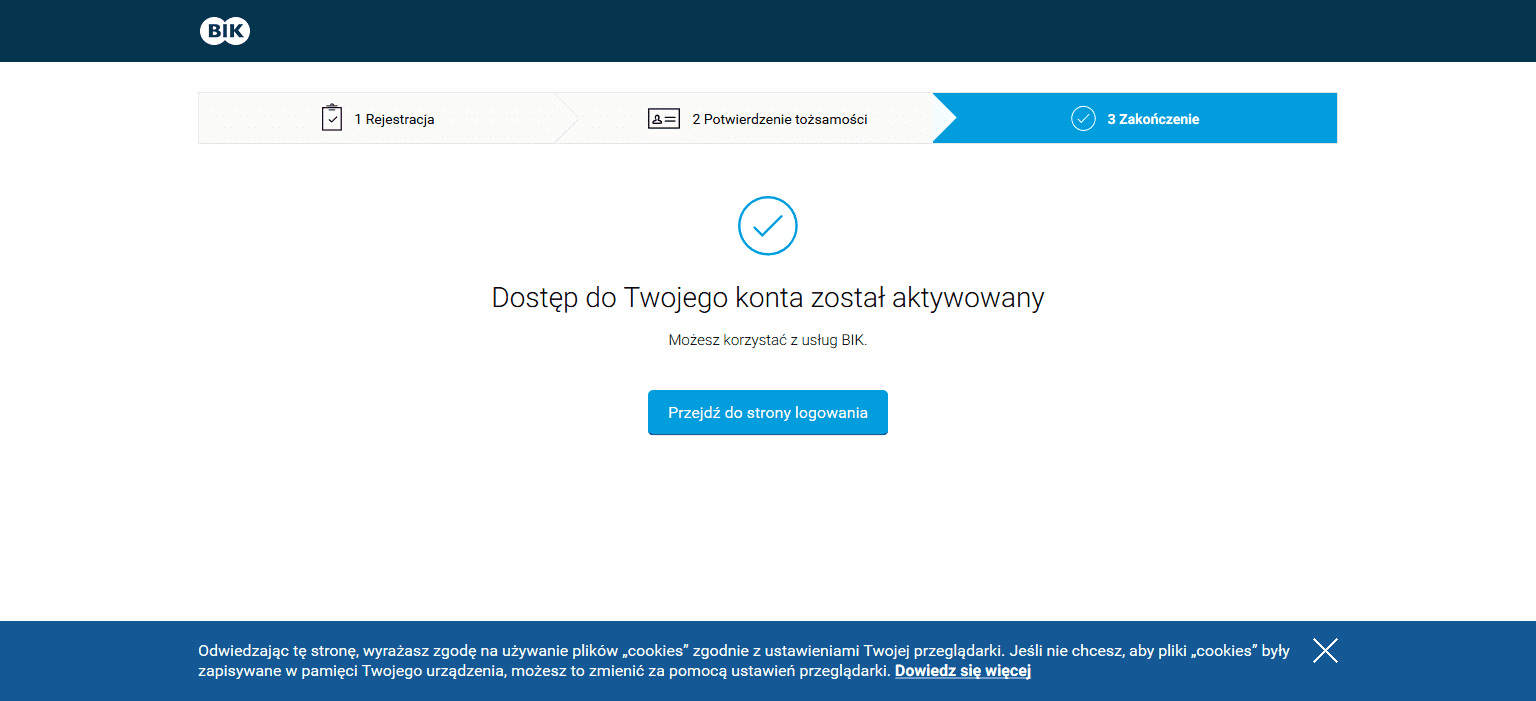

Krok numer 9 – Rejestracja przebiegła prawidłowo możesz rozpocząć logowanie.

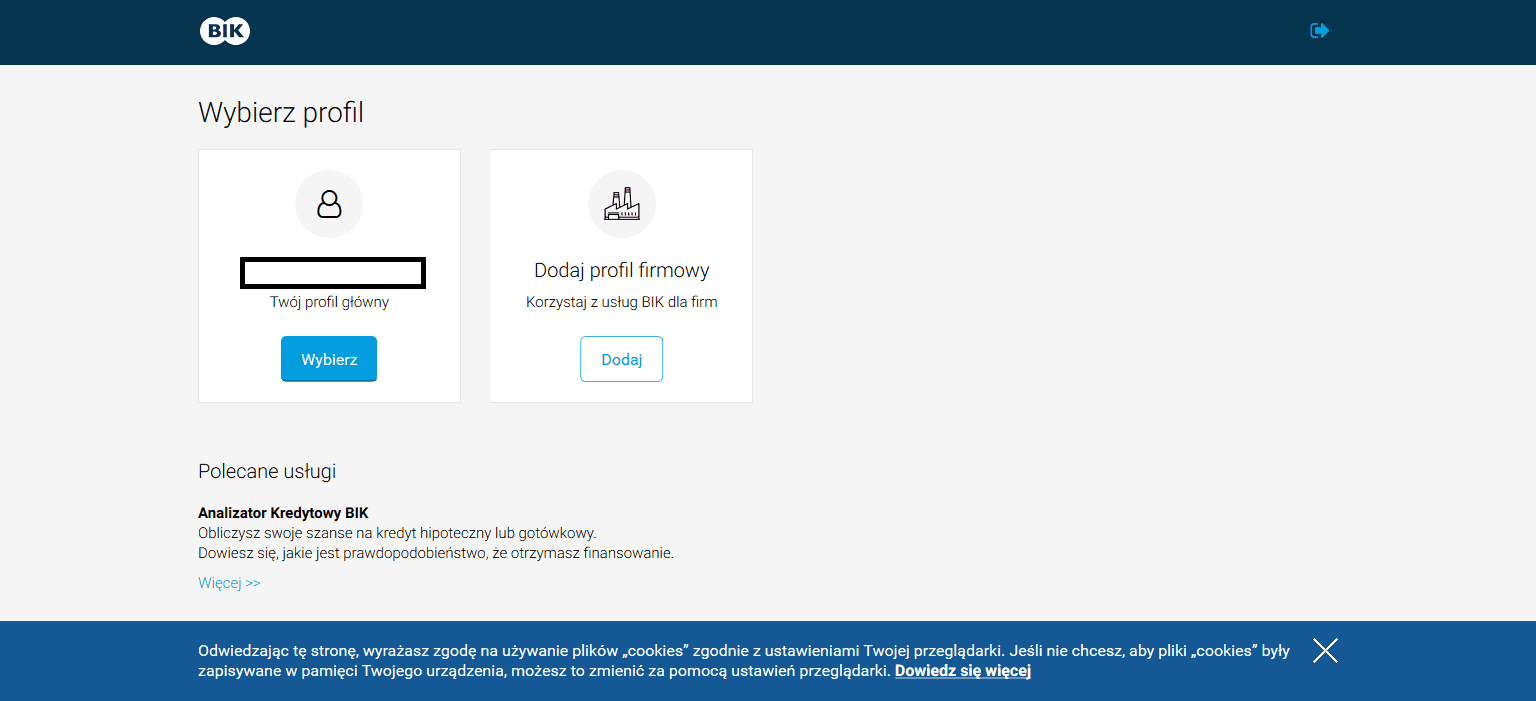

Krok numer 10 -Wybierasz profil osobisty lub firmowy.

Krok numer 11 – Możesz skorzystać z różnej ilości pobrań raportu kredytowego.

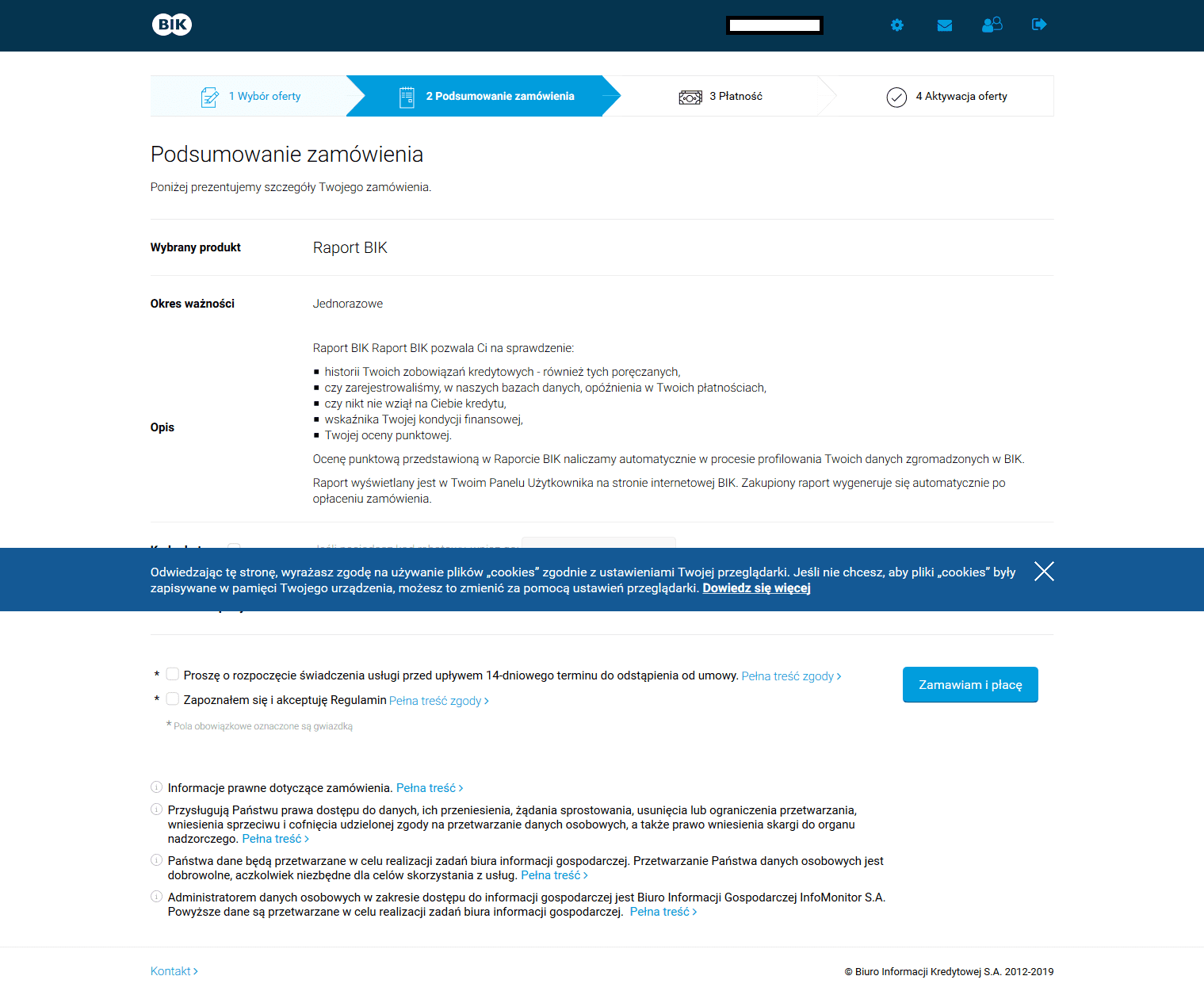

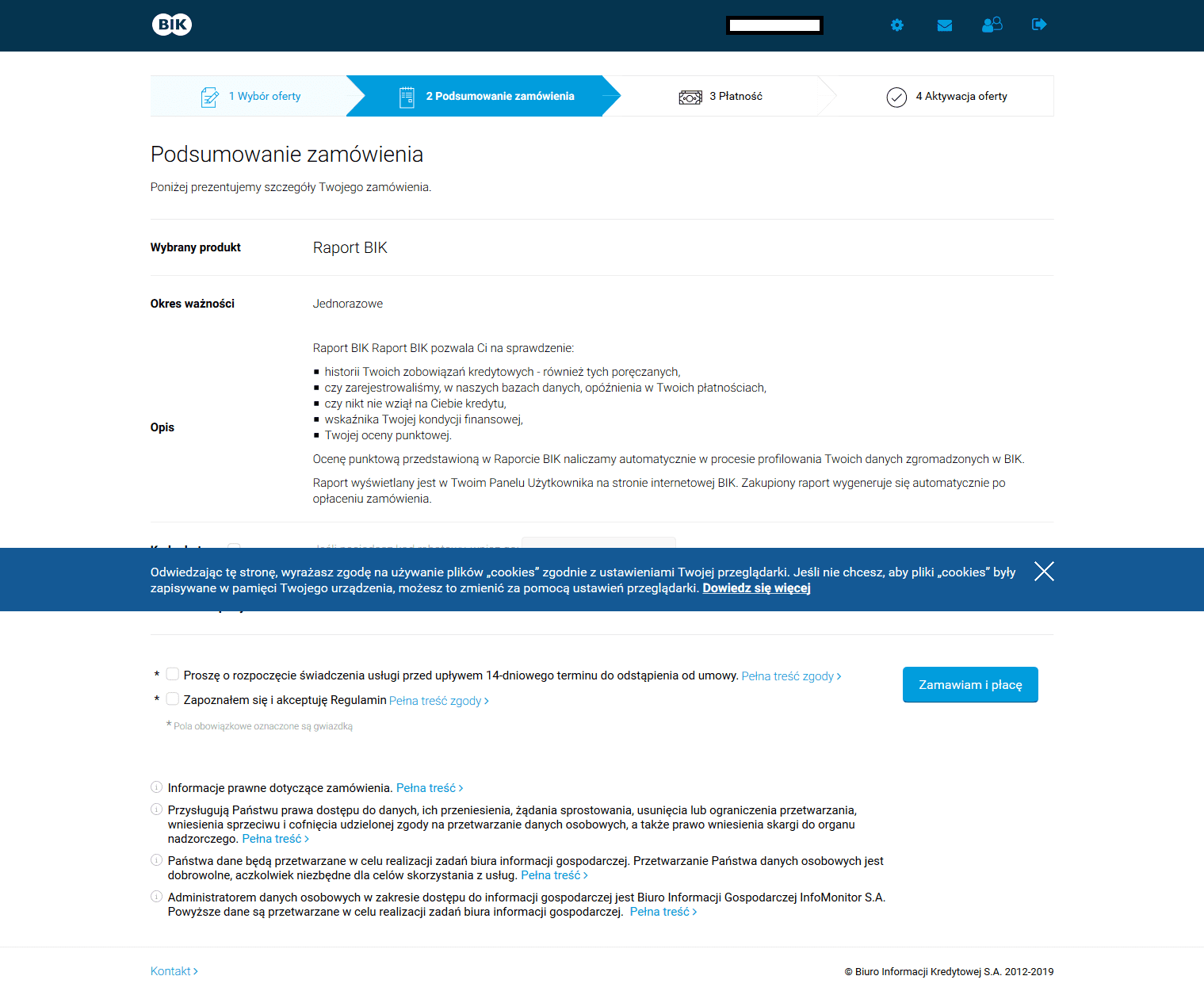

Krok numer 12– Potwierdzasz wybór zamówienia.

Krok numer 13 – Podajesz imię, nazwisko, adres e mail, zaznaczasz zgody i potwierdzasz płatność. Dzięki temu aktywujesz dostęp do indywiduallnego konta.

Raport należy poddać analizie. Sprawdzenie swojego BIK co do zasady nie jest trudne, chyba że Twoja historia jest bardzo obszerna lub miewałeś jakieś opóźnienia. Być może warto skorzystać z konsultacji z ekspertem kredytowym. Człowiek, który ma za sobą kilkaset kredytów hipotecznych, powinien bezproblemowo sprawdzić i ocenić Twoją historię kredytową. Będzie wiedział z doświadczenia jakie jest podejście banków oraz co ewentualnie można zrobić, żeby poprawić swoją historię kredytową. Można to również zrobić samemu. Poniżej znajdziesz kilka przydatnych informacji, które Ci w tym pomogą.

Scoring BIK to punktowa ocena zdarzenia, iż Ty jako klient przestaniesz w przyszłości terminowo spłacać swoje zobowiązania kredytowe. Punktacja BIK nie jest do końca oceną Twojej historii kredytowej. Im wyższa punktacja, tym teoretycznie jest wyższa Twoja wiarygodność. Im niższa punktacja, tym jesteś gorzej oceniany. Teoretycznie, gdyż w mechanizmie udzielania kredytów hipotecznych punktacja nie ma aż takiego znaczenia. Wystarczy legitymować się historią, gdzie Twoje najdłuższe opóźnienia nie przekraczały 30 dni. A co, jeśli zaliczyłeś wpadkę i w raporcie legitymujesz się dłuższymi opóźnieniami? Tu trzeba zastosować indywidualną interpretację i do tego trzeba pobrać raport BIK. Daj znać, jeśli masz taki problem – link kontakt. Postaram się pomóc.

Jeśli nie zaciągnąłeś nigdy zobowiązania kredytowego, to w raporcie nie będziesz mieć informacji na temat credit score. To wcale nie przesądza o szansach na uzyskanie kredytu hipotecznego. Znam wiele przypadków, gdy moi klienci – nie mając żadnej historii kredytowej – uzyskali kredyt na nieruchomość. To są mity powielane przez laików, osoby nieznające specyfiki kredytów hipotecznych oraz różnej maści pseudoblogerów, którzy muszą pisać cokolwiek, byleby zdobyć kilka dodatkowych wyświetleń.

Kredyty gotówkowe mają inną charakterystykę. Informacje o Twoich długach mogą realnie wpłynąć na szanse, by otrzymać finansowanie. Wynika to z fakt, iż duża część decyzji jest realizowana przez system bez udziału człowieka. Musisz również wiedzieć, że najlepsze warunki cenowe są zarezerwowane dla klientów, którzy terminowo regulują swoje zobowiązania. Najlepsze oferty z samego wierzchu rankingu wymagają wykazania dobrego scoringu.

Raport jest podzielony na dwie części: na część dostępną dla banków oraz na część statystyczną. W części statystycznej raportu BIK znajdują się wszystkie zobowiązania spłacone powyżej pięciu lat oraz zobowiązania spłacone wcześniej, ale z brakiem zgody na przetwarzanie danych (pod warunkiem że nie było opóźnień ponad 60 dni i powyżej kwoty 200 PLN). BIK w części statystycznej przetwarza dane dotyczące zobowiązań przez 12 lat od ich całkowitej spłaty. Część statystyczna jest dostępna tylko w raporcie, który pobiera dla siebie kredytobiorca. Raport widoczny dla banków nie jest tak szeroki i nie uwzględnia części statystycznej. Nie masz zatem powodów do zmartwień, jeśli kredyt z opóźnieniami widnieje w części statystycznej.

Pobrałeś raport BIK, a tam niestety zła historia kredytowa. Co można zrobić? W pierwszym kroku polecam sprawdzenie raportu przez specjalistę do spraw kredytów hipotecznych. Powinien mieć wiedzę i doświadczenie, by móc ocenić szanse na uzyskanie kredytu. Nie jest możliwe, aby to zrobić celnie w 100%, ale jeśli współpracujesz z osobą doświadczoną, być może ta osoba znajdzie sposób na osiągnięcie celu. Jeśli historia kredytowa przedstawia się źle, pozostaje cofnięcie zgody na przetwarzanie danych osobowych w BIK. Historię możesz usunąć samemu lub korzystając z usług firmy, która się w tym specjalizuje.

Jeśli zastanawiasz się, jak sprawdzić czy jesteś w BIK za darmo z pomocą przychodzi Ci ustawa. Zgodnie z ustawą regulującą pracę Biura Informacji Kredytowej raz na 6 miesięcy BIK jest zobowiązany do darmowego przedstawienia Ci Twojej historii kredytowej. Darmowy raport BIK to tak zwana informacja ustawowa.

Niestety przez okres 10 lat widać, jak BIK S.A. komercjalizuje swoje działania. Kiedyś darmowy raport można było wygenerować po zalogowaniu do własnego profilu. Na początku raport był dostępny od ręki, później po kilku godzinach, następnie dostęp do informacji ustawowej wydłużył się do kilku dni, a z biegiem czasu – do kilku tygodni. Wszystko po to, żeby ludzie zapłacili te kilkadziesiąt złotych. Całkiem sprytne ze strony BIK, nieprawdaż? Darmowe nie oznacza szybkie. Jeśli zatem zależy Ci na czasie, to pozostaje albo wizyta w głównej siedzibie firmy, albo pobranie przez panel klienta w sposób komercyjny.

Jeśli zastanawiasz się, jak zamówić raport BIK pod kątem uzyskania kredytu hipotecznego, to prawdopodobnie ten artykuł jest jednym z bardziej kompletnych w polskim Internecie. Wyjaśniam wszystkie istotne powody, dlaczego uważam, iż należy ściągnąć informacje na temat swojej historii kredytowej. Całe step by step, jak zamówić raport BIK, zostało przedstawione w przystępnej formie print screenów. Ponadto dowiesz się, jak się należy do tego przygotować oraz ile trwa cała operacja pobrania historii kredytowej. Kredyt hipoteczny to poważna inwestycja. W większości przypadków zakupu nieruchomości należy wpłacić zadatek lub zaliczkę. Decyzja negatywna z powodu złej historii kredytowej nie jest powodem zwrotu zadatku Odpowiedz sobie sam czy warto ponosić tak duże ryzyko. Sprawdzenie swojego BIK oraz wykluczenie potencjalnych problemów z tytułu złej historii kredytowej to jeden z podstawowych kroków, jakie należy wykonać przed złożeniem wniosku o kredyt hipoteczny. Warto też byś zainteresował się innymi bazami typu: KRD, Infomonitor, Bankowy Rejestr. Tam również banki będą szukać informacji o Tobie.

Jeśli masz jakiekolwiek pytania dotyczące tematu „Jak sprawdzić BIK? Jak ściągnąć raport kredytowy”, zapraszam do komentowana poniżej. Postaram się odpowiedzieć na wszystkie pytania, o ile mój stan wiedzy na to pozwoli :)

Powyższa publikacja dotyczy Biuro Informacji Kredytowej S.A., ul. Zygmunta Modzelewskiego 77a, 02-679 Warszawa. Numer KRS: 0000110015, Sąd Rejonowy m.st. Warszawy, XIII Wydział Gospodarczy, kapitał zakładowy 15.550.000 zł opłacony w całości, NIP: 951-177-86-33, REGON: 012845863.

Masz pytania lub uwagi?

Skontaktujemy się w ciągu 24h!

Wiadomość

została

przesłana

Dziękuję!

Odpowiem tak szybko jak to możliwe.