Kredyt hipoteczny a okres kredytowania. Jaki wybrać, by nie przepłacić w 2025 roku?

Wybór kredytu

6 min. czytania

Pół żartem, pół serio twierdzę, że Polacy znają się na piłce nożnej, prawie, medycynie, polityce i kredytach hipotecznych. Wynikiem tego jest fakt, iż wśród znajomych, rodziny lub współpracowników funkcjonują różnego rodzaju mity na temat kredytu hipotecznego. Dodatkowo potęgują to opinie różnego rodzaju blogerów finansowych, których wysyp w trakcie kilku ostatnich lat mamy okazje obserwować. Przykro to stwierdzić, ale wiedza większości z nich na temat kredytu hipotecznego jest niewielka. Najważniejszy aspekt to klikalność. Zawartość merytoryczna jest dopiero na drugim miejscu. To wszystko wpływa na fakt, że w luźnym obiegu funkcjonuje wiele nieprawdziwych stwierdzeń.

W dzisiejszym wpisie „13 mitów na temat kredytu hipotecznego” chciałbym pokazać najczęściej spotykane rozbieżności z rzeczywistością kredytową. Dziś się zatem dowiesz:

Choć to dla wielu dziwnie brzmi, to w dalszym ciągu w Polsce jest sporo osób, które swoje potrzeby konsumpcyjne realizuje za pomocą oszczędności. Zakup nieruchomości, jako że wykracza poza możliwości zwykłego oszczędzania dla Kowalskiego, jest dla nich jedyną akceptowalną formą zadłużenia. Tu pojawia się pierwszy mit – bez historii kredytowej nie otrzymasz kredytu na mieszkanie lub dom. Nie ma żadnego problemu, by uzyskać kredyt hipoteczny w sytuacji, gdy Twoja historia kredytowa jest czysta. Zrealizowałem ok. 250–300 kredytów dla ludzi, którzy przed zakupem nieruchomości nie mieli żadnej styczności z pożyczkami. Ta miejska legenda jest jednak nie do przebicia. Piszą o tym na portalach ekonomicznych, mówią o tym w bankach, blogerzy tworzą wpisy, a jakoś zupełnie nie ma to przełożenia na rzeczywistość. Kredyt na żelazko nie podwyższa Twoich szans. Możesz otrzymać kredyt hipoteczny bez historii kredytowej na 500 000 złotych, ale prawdopodobnie nie otrzymasz kredytu gotówkowego na 50 000 PLN. W przypadku kredytu hipotecznego bank ma za zabezpieczenie nieruchomość. Oczywiście istnieją pewne wyjątki. Wszystko jest kwestią limitu. Jeśli będziesz się starać o kredyt hipoteczny np. powyżej 1 miliona złotych, to wtedy historia kredytowa jest wręcz wskazana. Historycznie tego typu kredyty są zdecydowanie gorzej spłacane. Szkodowość, którą się określa na poziomie ok.11%, bank musi niwelować i dużo bardziej rygorystycznie podchodzi do tak wysokich zobowiązań.

Scoring BIK to wewnętrzna punktacja BIK, służąca określeniu historii kredytowej oraz klasyfikacji kredytobiorcy jako osoby, która będzie lub nie będzie miała problemów ze spłatą. Wiele osób doszukuje się w wysokiej punktacji większych szans na uzyskanie kredytu lub wręcz lepszej oferty cenowej. Niestety nie mam dobrych wiadomości. Scoring BIK zupełnie nie ma znaczenia. W kredytach hipotecznych liczą się ewentualne opóźnienia. Do 30 dni jest ok. Powyżej 30 dni trzeba się przyjrzeć, ale pojawiają się problemu. Fakt czy masz 75 punktów w raporcie BIK czy masz ich 90 nie ma zupełnie żadnego znaczenia. Być może kiedyś, gdy w procesie hipotecznym nastąpi większa automatyzacja ten parametr zyska na znaczeniu, ale obecnie posiadanie wysokiej lub niskiej punktacji o niczym nie przesądza.

Pośrednicy kredytowi realizują ponad 55% kredytów hipotecznych. Jak myślisz jak zdanie na ten temat mają doradcy bankowi? Operując tylko jedną ofertą w pierwszym komunikacie do klienta jaki padnie argument? Od zawsze składam minimum 2-3 wnioski kredytowe. Bywały sytuacje, że musiałem starać się o kredyt hipoteczny równolegle w 4-5 bankach. Nigdy nie spotkałem się z sytuacją, że taka liczba spowodowała odmowę udzielenia kredytu. Dla analityka hipotecznego to normalna sprawa, że w BIK będzie kilka zapytań kredytowych. Nie znam ani jednego przypadku, który skończył się odmową udzielenia kredytu z powodu ilości złożonych wniosków.

Mit, który nabiera rumieńców na przełomie września i listopada cyklicznie od mniej więcej 2015 roku. Banki, duże firmy doradcze i pomniejsi uczestnicy rynku próbują nastraszyć klientów, że od stycznia zmieniają się zasady dotyczące wkładu własnego. Wszystko po to, żeby jeszcze na koniec roku docisnąć sprzedaż. Prawda jest taka, że na chwilę obecną na rynku funkcjonuje 10 banków, które udzielają kredytów z 10-procentowym wkładem własnym. Oczywiście wiąże się to z wyższym oprocentowaniem, czasem z ubezpieczeniem niskiego wkładu, ale mimo wszystko da się uzyskać finansowanie, posiadając mniej niż 20% wartości nieruchomości. Na chwilę obecną nie ma żadnych przesłanek, żeby się to miało zmienić w przyszłości.

Według oficjalnych danych kredyty zaciągane są średnio na 25 lat. Maksymalny dopuszczalny okres kredytowania jest sporo dłuższy i wynosi 35 lat. To faktycznie bardzo długi okres i różne sytuacje w tym czasie mogą się przydarzyć. Choroba, utrata pracy, wzrost stopy procentowej. Statystycznie jednak kredyty do 1 miliona złotych są spłacane bardzo poprawnie. Kredyty zagrożone, czyli przeterminowane powyżej 90 dni, to w zależności od zaciągniętej kwoty od 1% do 1,9%. Miejska legenda swoje, a rzeczywistość swoje i to rzeczywistość pokazuje, że nie jest tak źle, jak niektórzy twierdzą. Ludzie jakoś sobie radzą, choć jak to w życiu bywa – zapewne zdarzają się różnego rodzaju wypadki. Pamiętaj, żeby poza spłacaniem kredytu budować poduszkę finansową. Policz swoje miesięczne koszty życia i staraj się dążyć do odłożenia oszczędności. Jeśli będziesz posiadał środki na czarną godzinę na minimum 6 miesięcy do przodu, prawdopodobnie jakiekolwiek problemy nie spowodują, że mit kredytu hipotecznego sznura na szyję dotknie Ciebie osobiście. Musisz zwyczajnie tylko dbać o kredyt hipoteczny.

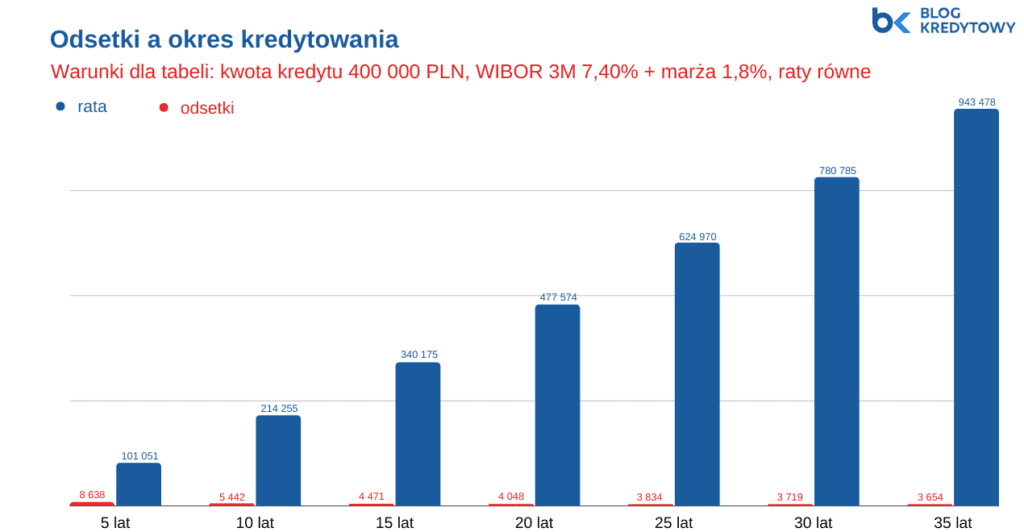

To wszystko zależy od oprocentowania kredytu, okresu kredytowania i ewentualnej nadpłaty kredytu. Standaryzując i patrząc na kredyt Kowalskiego w warunkach laboratoryjnych, oddasz różne kwoty w zależności od okresu kredytowania, który ku zaskoczeniu większości jest królem polowania. Zastanów się zatem, czy warto brać kredyt hipoteczny na najdłuższy okres czasy, czy nie lepiej zacisnąć pasa i spróbować wybrać krótszy okres.

Sam nie wiem, skąd to przeświadczenie. Mit, który zna cała branża pośredników kredytowych. Z jednej strony wynika to zapewne z lenistwa szukających, a z drugiej strony – z chęci poczucia docenienia przez banki za wieloletnią lojalność i współpracę. Niejedna osoba z nas ma rachunek w tym konkretnym banku po kilka, kilkanaście lat. Banki mają jednak na to zupełnie inne spojrzenie. Jakiś czas temu czytałem statystyki biznesowe i okazało się, że zdobycie nowego klienta kosztuje mniej niż utrzymanie starego. Ponadto wobec starego klienta prawdopodobnie były wykonywane już różne działania marketingowe związane z promocją kart kredytowych, ubezpieczeń, funduszy inwestycyjnych i nie wiadomo czego jeszcze. Jeśli klient powiedział 15 razy stanowczo NIE, to faktycznie nic od nas już nie kupi. Nowy klient to nowe statystyki sprzedaży i nowe możliwości. Tak w skrócie mogą wyglądać odgórne decyzje w bankach. Poza 2–3 przykładami banki nie oferują żadnych odstępstw cenowych dla własnych klientów. To jeden z trików bankowych.

Banki wyliczają całkowite koszty według własnych wzorów. Porównywanie umów, decyzji lub formularzy informacyjnych może spowodować błędne decyzje kredytowe, gdyż będą się one opierać na różnych modelach. Ponadto kredyt hipoteczny nie jest do końca policzalny. Zawiera kilka istotnych kwestii, których nie da się uwzględnić w koszcie, RRSO czy racie kredytowej. Według mnie istotnym czynnikiem jest wcześniejsza spłata. Zgodnie z prawem banki mogą pobierać prowizję maksymalnie do 3% przez pierwsze 3 lata. Warto zwrócić uwagę, czy bank udostępnia nadpłatę przez rachunek, czy trzeba udać się do oddziału. Czy można skrócić okres kredytowania, czy trzeba aneksować i słono za to zapłacić? Zaciągając kredyt z myślą o cyklicznej nadpłacie, należy patrzeć na brak kosztów uruchomienia i wcześniejszej spłaty. Marża, RRSO i całkowity koszt są na drugim miejscu.

Mocno zwracam również uwagę na dodatkowe produkty, jakich bank może wymagać do udzielenia kredytu na określonych warunkach. Istnieją banki, np. Bank Pocztowy, Pekao Bank Hipoteczny, które nie stawiają żadnych wymogów. Z drugiej strony jest Millennium, które wymaga założenia rachunku, wysokiego wpływu z wynagrodzenia, karty bankomatowej wraz z obrotem min. 500 PLN miesięcznie. Wielokrotnie moi klienci decydowali się na kredyt teoretycznie droższy, ale bardziej komfortowy.

Ustawa o kredycie hipotecznym rozdzieliła funkcję doradców i pośredników. Według ustawy żaden z podmiotów nie ma prawa do pobierania prowizji od obu stron transakcji – banku i klienta. Doradca lub pośrednik mają obowiązek wybrania swojej drogi i zdecydowania, czy pobiera prowizję od klienta czy od banku. Klient na pierwszym spotkaniu ma prawo dowiedzieć się, czy usługa specjalisty będzie go dodatkowo kosztowała czy też nie. Realnie 99,9% specjalistów nie pobiera prowizji od klienta, tylko od banku za pozytywne zakończenie współpracy.

Tu mogę pisać tylko za siebie i za część rynku, która profesjonalnie patrzy na swoje obowiązki. Co do zasady pośrednik uzyskuje wynagrodzenie dopiero w momencie, gdy sfinalizuje transakcję. Czyli to jest plus dla klienta. Pośrednik powinien być zorientowany na przeprowadzenie klienta do wypłaty kredytu hipotecznego. To wspólna gra do jednej bramki.

10 lat temu, kiedy rozpoczynałem swoją działalność i zaczynałem pomagać klientom w zdobywaniu kredytów hipotecznych, założyłem sobie, że cyferki mnie nigdy nie złamią i zawsze, ale to zawsze będę kierował się interesem klienta. Moja działalność oparta jest od wielu lat na poleceniach zadowolonych klientów i ludzi, którzy wracają po kilku latach z nowymi pomysłami na swoje inwestycje. Poza aspektem uczciwości, w który nie musisz wierzyć (każdy potrafi pisać ładne słówka), widzę, że nawet jeśli zrealizuję kredyt w banku, który płaci mniejszą prowizję, to moja ciężka praca i uczciwość zwraca się w przyszłości w postaci poleceń od zadowolonych z współpracy osób.

Banki najmocniej celują w kredytobiorców uzyskujących dochody z tytułu umowy o pracę na czas nieokreślony. Statystycznie te osoby sprawiają najmniej problemów ze spłatą kredytu. Nie jest jednak prawdą, że mając umowę o dzieło lub umowę-zlecenie, nie masz możliwości zaciągnięcia kredytu hipotecznego. Możesz, ale musisz spełnić trochę więcej wymagań. Większość banków będzie wymagała wykazania minimum 12-miesięcznego stażu na tej umowie wstecz. Twoja umowa może kończyć się nawet w miesiącu, w którym złożyłeś wniosek kredytowy. Kilka banków obetnie Twoje dochody o 20% w przypadku umowy-zlecenia lub zaliczy tylko 50% wpływów na rachunek z tytułu umowy o dzieło.

Bank w takim samym stopniu jak Ty jest zainteresowany prawidłową spłatą kredytu hipotecznego. Mitem jest przeświadczenie, iż bank tylko czyha, by zabrać Twoją nieruchomość i ją sprzedać. Banki w przypadku źle spłacanych kredytów hipotecznych muszą tworzyć rezerwy, czyli obniżają swój kapitał. Informacje o nietrafionych kredytach są publikowane w zestawieniach, które trafiają na giełdę papierów wartościowych. Może to spowodować utratę zaufania przez inwestorów, a w wyniku tego spadek ceny akcji banku. Jeśli dojdzie do egzekucji komorniczej, to zazwyczaj wyceny realizowane na zlecenie komornika są zaniżane. Komornik sprzeda nieruchomość po cenie odpowiadającej 3/4 wartości z operatu, a spora część ze sprzedaży pójdzie do kieszeni komornika. Warto jednak wspomnieć, iż ustawa o kredycie hipotecznym z 2017 roku ucywilizowała rozwiązania na wypadek poważnych kłopotów ze spłatą. W przypadku problemów ze spłatą bank musi zaproponować rozwiązania typu: wakacje kredytowe, wydłużenie okresu kredytowania, ustalenie karencji. Jeśli rozwiązania tego typu doraźnie nie pomogą i obie strony dojdą do wniosku, że nie ma szans na przywrócenie prawidłowej spłaty, bank musi dać kredytobiorcy minimum 6 miesięcy na sprzedaż nieruchomości we własnym zakresie. Dzięki temu kredytobiorca może sprzedać nieruchomość po cenie rynkowej, a więc odzyskać wkład własny i zamknąć inwestycję na zero.

Refinansowanie kredytu hipotecznego to w dalszym ciągu novum. Ponieważ niewiele osób miało z nim styczność, na rynku pojawiają się informacje, jakoby refinansowanie miało się wiązać z koniecznością spłaty odsetek od nowa. Tu kłania się matematyka, która niestety w polskich szkołach jest traktowana po macoszemu. Zamysłem refinansowania kredytu jest uzyskanie lepszych warunków w postaci niższej marży. Marża jest składnikiem oprocentowania, a więc plan jest taki, żeby przenieść kredyt do banku z niższym oprocentowaniem. Twoja rata i odsetki będą niższe, gdyż nie wydłużasz okresu kredytowania tylko obniżasz oprocentowanie.

Mity na temat kredytu hipotecznego w mojej opinii powodują, iż ludzie zaciągają w bankach kredyty, które są nietrafione i niedopasowane do ich sytuacji. Często powielają błędy znajomych, zawierzają informacjom od nich, choć sami maksymalnie mieli do czynienia z jednym kredytem. Błędne decyzje kredytowe potrafią wygenerować straty na poziomie powyżej 100 000 złotych. Dla przeciętnego Kowalskiego taka kwota jest istotna. Stąd zamysł tego wpisu – liczę, że uda mi się pomóc w uniknięciu kosztownych decyzji.

Konfrontowanie się z mitami na temat kredytu hipotecznego to codzienna praca każdego doradcy lub pośrednika kredytowego. Klienci mają prawo do posiadania złych informacji. Nadprodukcja treści w Internecie przybrała gigantyczne rozmiary. Wiele firm jest zorientowanych na błędne informowanie ludzi celem uzyskania zarobku. Znajomi lub rodzina zawsze chętni do pomocy również mają w tym swój udział. Tak powstają miejskie legendy, które powodują u potencjalnych kredytobiorców nieprawidłowe podejście do kredytu. Mity hipoteczne potrafią spowodować wiele złych decyzji, co gorsza bez zupełnej świadomości klientów.

Jeśli masz jakiekolwiek pytania dotyczące mitów na temat kredytu hipotecznego, koniecznie daj znać w komentarzu poniżej. Walczę z różnego rodzaju przeświadczeniami na temat hipotek niemal codziennie. W razie wątpliwości w stosunku do zasłyszanych informacji chętnie wyjaśnię.

Masz pytania lub uwagi?

Skontaktujemy się w ciągu 24h!

Wiadomość

została

przesłana

Dziękuję!

Odpowiem tak szybko jak to możliwe.