Kredyt hipoteczny – raty równe czy malejące? Na czym więcej zaoszczędzisz?

Koszty kredytu

4 min. czytania

Ubezpieczenie pomostowe nie jest najbardziej „sexy” w kredycie hipotecznym. Ot, dodatkowy koszt, prawdopodobnie najmniejszy z całej palety. Nie ma sensu przeprowadzać wielkiej analizy. Kredyt hipoteczny jest bardziej skomplikowany. Ten, wydawać by się mogło, incydentalny koszt potrafi zmylić i spowodować zły wybór finansowania. Dla rynku wtórnego faktycznie stanowi kroplę w morzu. W przypadku rynku pierwotnego w niektórych warunkach może oznaczać wzrost kosztów nawet o kilkadziesiąt tysięcy. Uważam, że należy analizować każdy parametr kredytu hipotecznego. Z tego też powodu ubezpieczenie pomostowe rozłożę dziś na czynniki pierwsze.

Z dzisiejszego artykułu „Ubezpieczenie pomostowe do kredytu hipotecznego” dowiesz się:

Ubezpieczenie pomostowe to zabezpieczenie banku przed brakiem wpisu jego wierzytelności do działu IV księgi wieczystej. Zazwyczaj banki wypłacają kredyty hipoteczne przed dokonaniem wpisu w hipotece. Na rynku wtórnym przed wypłatą kredytu istnieje wymóg złożenia w sądzie wniosku o dokonanie wpisu. Sam wpis trwa od kilku tygodni do nawet kilkunastu miesięcy. Na rynku pierwotnym nie ma jeszcze założonej księgi wieczystej. Ta będzie tworzona dopiero po akcie notarialnym przenoszącym własność. Zatem, żeby nie blokować transakcji, powstała idea ubezpieczenia pomostowego. W zamian za przeniesienie ryzyka na towarzystwo ubezpieczeniowe bank jest w stanie wypłacić środki wcześniej, ale jednocześnie każe sobie za to płacić.

Tu jest pewien paradoks. Kredytobiorca opłaca ubezpieczenie pomostowe, ale ubezpieczonym jest bank. W przypadku gdyby nie nastąpił wpis hipoteki na rzecz banku, ubezpieczyciel wypłaca odszkodowania do banku, a następnie zgłasza się z regresem do kredytobiorcy.

Należy zwrócić uwagę, że niepowodzenie w postaci braku wpisu do działu IV zdarza się niezmiernie rzadko. Sam osobiście nie znam ani jednego przypadku braku wpisu hipoteki do księgi wieczystej. Żaden z moich klientów (a było ich ponad 1000) również. Na rynku wtórnym praktycznie jest to niemożliwe. Jest to dość prosta transakcja do sprawdzenia pod tym kątem. Szanse na wpis hipoteki można ocenić z dużą dokładnością. Na rynku pierwotnym jestem w stanie wyobrazić sobie scenariusze niezakończone wpisem kredytu do księgi wieczystej. Deweloper prowadzący zawsze może nie dokończyć inwestycji. W konsekwencji czego może nie dojść do aktu przenoszącego własność i finalnie do ewidencji hipoteki.

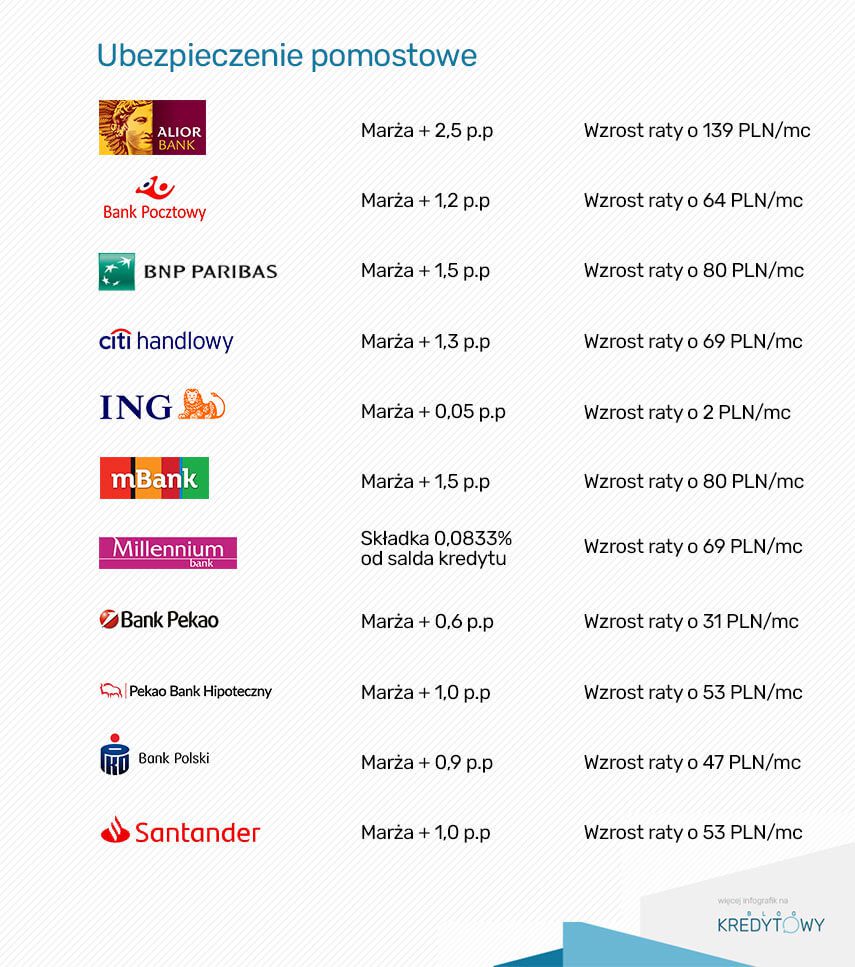

Poniżej znajdziesz zestawienie stawek ubezpieczenia pomostowego, jakie stosują poszczególne banki. Przedstawiam również, o ile wzrośnie rata dla kredytu: 100 000 PLN, oprocentowanie 2,22%, okres kredytowania 25 lat.

Ubezpieczenie pomostowe, jak widać na przedstawionej powyżej grafice, przybiera formę podwyżki oprocentowania. Policzenie stawki, jaką będziesz płacił, jest dość proste. Posłużę się przykładem kredytu hipotecznego na 100 000 PLN, wysokość stawki „pomostówki” 1 p.p.

(Kwota wypłaconego kredytu x ubezpieczenie pomostowe)/12 = miesięczny koszt ubezpieczenia

(100 000 PLN x 1%)/12 m-cy = 83,33 PLN/m-c

Oznacza to, że każde 100 000 PLN wypłaconego kredytu będzie kosztowało Cię z tytułu podwyższonego oprocentowania 83,33 PLN w skali miesiąca. Kwota 100 000 PLN jest o tyle komfortowa, że łatwo ją przemnożyć przez dowolną kwotę wypłaconego kredytu. Przykładowo osoba zaciągająca kredyt hipoteczny na 250 000 PLN może przemnożyć stawkę 83,33 PLN/m-c razy 2,5 – co da wynik 208,33 PLN/m-c.

Wszystko zależy od czasu oczekiwania, wybranego banku, kwoty kredytu oraz rodzaju transakcji. Jeśli zamierzasz finansować inwestycję deweloperską, która dopiero co została rozpoczęta, warto wszystko przeliczyć. Koszt ubezpieczenia pomostowego może wynieść nawet kilkanaście tysięcy złotych. To już jest kwota istotna. Jeśli rynek wtórny – ubezpieczenie przejściowe może być traktowane z mniejszą wrażliwością.

W tej kwestii nie masz wyboru. Nie możesz zaproponować alternatywnego ubezpieczenia pomostowego. Jedyną opcją będzie ta oferowana przez bank. Banki podpisują polisy „na stałe” z jednym towarzystwem, z którego niestety muszą korzystać wszyscy kredytobiorcy.

Z podwyższonym kosztem kredytu będziesz miał do czynienia od wypłaty kredytu. Stosowna informacja zostanie przedstawiona w harmonogramie płatności.

Składka ubezpieczeniowa będzie obowiązywała do momentu uzyskania wpisu w hipotece. W zależności od lokalizacji i rodzaju transakcji czas oczekiwania może być liczony w tygodniach, miesiącach, a nawet latach. Pamiętaj, że ciężar poinformowania banku o wpisie do hipoteki spoczywa na Tobie. Dopóki nie poinformujesz banku, że wpis został dokonany, bank może naliczać opłaty. Nie martw się, jeśli się zagapisz. Jeśli bank policzy składki już po dokonaniu wpisu do księgi wieczystej nieruchomości, będzie zobowiązany do korekty i zwrotu nadpłaty.

Banki zwracają tylko nadpłatę, jeśli została pobrana składka już po wpisie hipoteki. Nie uzyskasz jednak zwrotu całości.

Zgłoszenie ustanowienia hipoteki jest bezproblemowe. Zazwyczaj można to zrobić w formie zgłoszenia na infolinii, maila do pracownika lub poprzez wiadomość w bankowości elektronicznej. W kilku bankach (np. PEKAO SA) trzeba jednak pofatygować się do oddziału i złożyć dodatkowo specjalne oświadczenie (wzór oświadczenia znajduje się w umowie kredytowej).

Sama konstrukcja, koszty i sposób płatności będą dokładnie takie same. Różnica pojawi się w okresie jego pobierania.

Tu sprawa wygląda dość prosto. Będziesz płacić do czasu ustanowienia zabezpieczenia od wypłaty kredytu, czyli do wpisu hipoteki przez sąd. Ile to będzie trwało? Zależy od sądu. W jednym kilka tygodni, w innym aż kilka miesięcy. Część banków informuje na bieżąco o czasach operacyjnych na swoich stronach internetowych. Jeśli nie, możesz zadzwonić do sekretariatu Ksiąg Wieczystych. Nie wiem, czy rozmowa będzie miła, ale informację powinieneś uzyskać ;).

Tutaj sytuacja jest dużo bardziej skomplikowana. Czas oczekiwania będzie uzależniony od momentu wypłaty kredytu, długości procesu budowlanego, odbioru technicznego, terminu podpisania aktu oraz wreszcie czasów operacyjnych w sądzie wieczystoksięgowym. W czarnym scenariuszu musisz przygotować się nawet na 2–3 lata. To co możesz zrobić, to zmiana harmonogramu płatności. Możesz spróbować negocjować harmonogram płatności transz z deweloperem. Im więcej przełożysz na późniejszy termin inwestycji, tym mniej zapłacisz za ubezpieczenie pomostowe. Nieruchomości z rynku pierwotnego będą kosztowały Ciebie najwięcej w tym zakresie.

Pomimo że funkcjonuje tutaj również wypłata transz, a nieruchomość zostanie wybudowana za jakiś czas, ubezpieczenie będziesz płacić jak w klasycznym rynku wtórnym. Dom nie musi być wybudowany ani nie musi mieć pozwolenia na użytkowanie.

Nie wszyscy wiedzą, ale można zawnioskować do sądu, w którym procedowany jest wpis hipoteki, o przyspieszenie. Nie wszystkie sądy rejonowe się zgadzają, ale dobrze skonstruowane pismo z podaniem nie zaszkodzi, a może wydatnie pomóc.

Jeśli posiadasz lub masz możliwość użyczenia nieruchomości pod zastaw, możesz ją wykorzystać celem minimalizacji kosztów ubezpieczenia pomostowego. Musi być to jednak nieruchomość akceptowana przez bank, posiadająca założoną księgę wieczystą, a wartość nieruchomości powinna odpowiadać planowanej transakcji. Takie rozwiązanie proponuję klientom kupującym nieruchomość na rynku pierwotnym, gdy akt notarialny jest planowany w odległym terminie. Wiąże się to oczywiście z dodatkową dokumentacją oraz wyceną kolejnej nieruchomości. Po podpisaniu aktu będziesz mógł dokonać przepisania hipoteki na kredytowaną nieruchomość.

Kredyt hipoteczny to różnego rodzaju koszty, nie tylko te wynikające z prowizji czy marży. Ubezpieczenie pomostowe być może nie jest najważniejsze, ale należy zwrócić na nie uwagę, dokonując wyboru wśród banków. Kwoty dodatków wynikające z zobowiązania trzeba dokładnie przestudiować. Dopiero po tym należy dokonać wyboru oferty. Rynek kredytów hipotecznych różni się w tym zakresie. Występują bardzo tanie banki jak ING Bank Śląski, średnie jak PKO BP, a można trafić na bardzo wysokie koszty, jak w przypadku mBank.

Czy uważasz, że temat ubezpieczenia pomostowego został wyczerpany? Czy masz jakiekolwiek pytania na temat tej opłaty? Jeśli tak, koniecznie napisz komentarz poniżej. Chętnie uczestniczę w dyskusjach ze swoimi czytelnikami na temat kredytów hipotecznych. Możesz być pewny, że odpowiem na wszystkie komentarze.

Masz pytania lub uwagi?

Skontaktujemy się w ciągu 24h!

Wiadomość

została

przesłana

Dziękuję!

Odpowiem tak szybko jak to możliwe.