Kredyt hipoteczny na zakup domu w budowie – jak to działa krok po kroku? Ekspert radzi!

Budowa domu

8 min. czytania

03-06-2025

6 min. czytania

Wypłata kredytu hipotecznego w transzach — wszystko, co musisz o tym wiedzieć. Sprawdź ze mną, na czym polega wypłata w transzach, jak przebiega i jakie dokumenty będą Ci potrzebne do uruchomienia kolejnych wypłat.

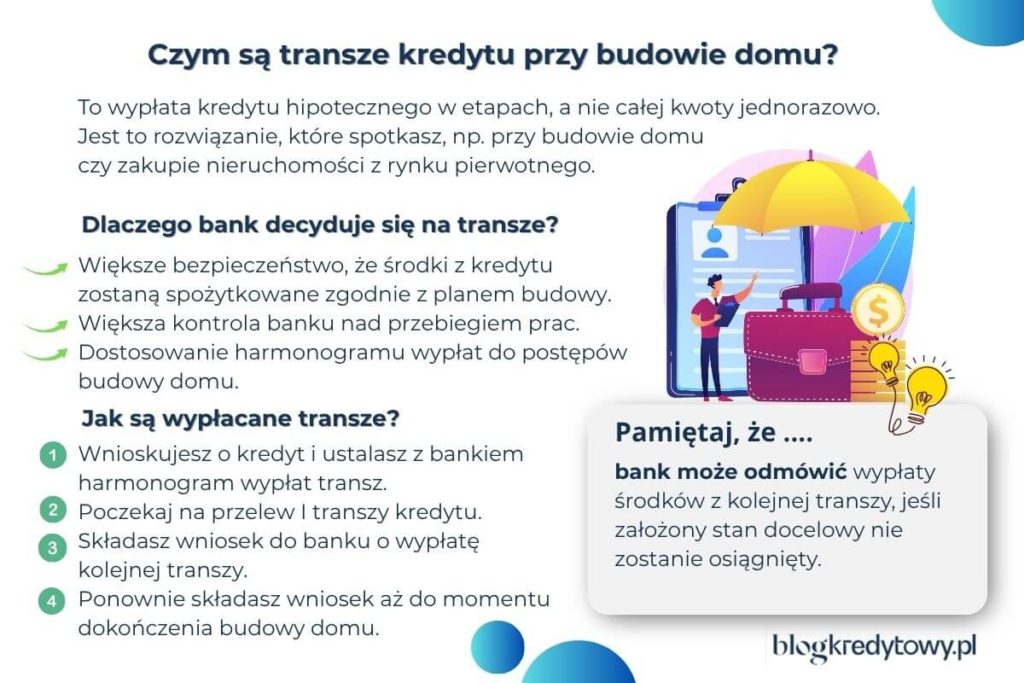

W przypadku kredytów na budowę domu, które są rozłożone w czasie, banki zwyczajowo nie wypłacają całej kwoty w sposób jednorazowy. Robią to w tzw. transzach, czyli częściach, i to dopiero wtedy, gdy spełnisz wcześniej określone warunki. Dzieje się tak, np. w przypadku budowy domu systemem gospodarczym. Taki podział kredytu funkcjonuje również, gdy kupujesz nieruchomość od dewelopera lub z rynku wtórnego i jej jednoczesnym remoncie.

„Zmiana kolejności prac podczas budowy domu może być konieczna, aby dostosować się do harmonogramu wypłat kredytu. Przykładem jest elewacja, którą co prawda można wykonać bezpośrednio po zakończeniu stanu surowego zamkniętego, lecz często odkłada się ją na później, ponieważ to właśnie na ten etap najczęściej przypada wypłata ostatniej transzy kredytu.”

Sławomir Zając, doradca budowlany, autor bloga: „Jak się wybudować i nie zwariować”

Dlaczego bank wypłaca kredyt w transzach?

Z prostego powodu: nie chce zostać z przysłowiową ręką w nocniku. Wyobraź sobie sytuację, że ktoś chce wybudować dom od zera. Bank wypłaca mu cały kredyt hipoteczny na samym początku. Ale z jakiegoś powodu inwestycja nie jest przez kredytobiorcę realizowana. Z czym został bank? Z wypłaconym kredytem, liczonym w setkach tysięcy złotych i bez żadnego zabezpieczenia. Nie ma nieruchomości, którą można by sprzedać, by odzyskać środki. Instytucje finansowe nie są naiwne, dlatego też wprowadziły zasadę proporcjonalnej wypłaty kredytu hipotecznego na budowę domu w transzach.

Jeśli chcesz dobrze zrozumieć zasadę wypłacania transz kredytu, musisz znać następujące pojęcia:

Kosztorys to plan finansowy całej inwestycji. Określasz w nim, ile środków potrzebujesz na wykonanie poszczególnych etapów budowy. Na jego podstawie bank oceni, czy ta inwestycja jest realna do zrealizowania oraz ile środków będzie potrzebnych na poszczególne etapy budowy.

Kosztorys to jeden z najważniejszych dokumentów w procesie kredytowym. Będzie towarzyszył Ci przez cały etap budowy domu i to na jego podstawie bank będzie rozliczał transze. Kosztorys zazwyczaj przygotowujesz indywidualnie (najczęściej z pomocą przychodzi architekt, kierownik budowy, ale można zlecić go także wykwalifikowanej firmie). Praktycznie wszystkie banki wymagają dostarczenia kosztorysu na własnym formularzu.

Albo stanowi on część kosztorysu i wtedy sam go przygotowujesz (tak jest np. w Santander Bank Polska). Harmonogram wypłaty transz musi być jednak zgodny z zasadami obowiązującymi w danym banku. Albo też bank tworzy harmonogram we własnym zakresie (takie podejście wybrał m.in. mBank). Dokument ten określa, na ile transz i w jakich wysokościach zostanie podzielone zobowiązanie, kiedy je otrzymasz oraz jaki etap budowy musi zostać ukończony, by transza trafiła na Twoje konto.

Każdy bank indywidualnie ustala, na jakie etapy budowy przyznaje kolejne transze. Często dzielą one wypłatę środków na 3-4 transze połączone z odpowiednimi etapami budowy, ale zdarzają się też banki, które wypłacają cały kredyt tylko w 2 przelewach. Przy dwóch transzach trudno jest mówić o osiągnięciu konkretnego stanu, ponieważ za pierwszą z nich możesz zakończyć budowę, np. w połowie stanu surowego zamkniętego. W takim przypadku ważniejsze od konkretnych etapów inwestycji jest osiągnięcie zaplanowanego stanu zaawansowania.

Przykład.

Pierwsza transza ma wystarczyć na zbudowanie domu do momentu „dociągnięcia” budowy do etapu konstrukcji dachu. Przykładem banku, który często (ale nie zawsze, można wnioskować o inne warunki) dzieli kredyt tylko na dwie transze, jest ING Bank Śląski: pierwsza transza jest wypłacana w kwocie 40% przyjętej końcowej wartości nieruchomości.

Inne instytucje dzielą budowę na 5 etapów. Jeszcze inne uzależniają maksymalną kwotę transzy kwotowo np. maksymalnie 200 tys. zł. Sam chyba przyznasz, że przy narzuconej z góry kwocie transzy trudno będzie osiągnąć dany etap budowy.

Szukasz kredytu hipotecznego i nie wiesz, od czego zacząć? Spokojnie – od tego właśnie jestem! Pomagam klientom ogarnąć cały proces: tłumaczę, doradzam, wspieram na każdym etapie. Nawet po akceptacji wniosku nie zostajesz sam – jestem obok, gdy pojawią się pytania o transze czy inne „czary-mary” bankowe. Odezwij się – pogadamy i ruszymy z tematem!

Od momentu wypłaty pierwszej transzy do chwili otrzymania ostatniej, płacisz tylko raty odsetkowe. Instytucja precyzyjnie określa, ile czasu masz na dokończenie budowy. Nazywamy to okresem karencji, który najczęściej trwa od 1 do 3 lat.

Z jednej strony rozwiązanie to zapewnia pewną ulgę finansową na czas budowy: spłacasz tylko odsetki, dzięki czemu więcej pieniędzy możesz przeznaczyć na budowę. A z drugiej: spłacasz jedynie odsetki. Nie ubywa kapitału do spłaty. Im dłuższy okres karencji, tym więcej oddajesz do banku.

Ratę kapitałowo-odsetkową zaczynasz regulować dopiero po wypłacie pełnej kwoty kredytu lub po zakończeniu okresu karencji. Wszystko to zależy od zasad obowiązujących w danym banku. Dlatego z Twojego punktu widzenia im prędzej wypłacisz środki, tym szybciej możesz zacząć spłatę kapitału.

Na szczęście niektóre banki umożliwiają rezygnację z okresu karencji. Oznacza to, że od początku możesz zacząć spłacać również kapitał. Oczywiście nie w pełnej wysokości, tylko w części odpowiadającej wypłaconym transzom. Jeśli kredyt masz wypłacany w 3. transzach, każda po 100 tys. zł, to po wypłacie pierwszej spłacasz raty kapitałowo-odsetkowe liczone od kwoty 100 tys. zł.

Alternatywą dla tego rozwiązania jest nadpłata kredytu w okresie karencji. W części banków, pomimo iż nie masz wypłaconego całego kredytu, możesz kredyt nadpłacać. Uważaj, tylko żeby nie wypłacić całej kwoty. Bank może automatycznie zamknąć kredyt, a umowa zostanie rozwiązana.

Sprawdź, czy warto nadpłacać kredyt hipoteczny!

Budowa domu

7 min. czytania

Budowa domu

7 min. czytania

Wybór kredytu

5 min. czytania

Przed wypłatą kolejnej transzy kredytu bank zweryfikuje, czy zostały spełnione wszystkie warunki określone w umowie i harmonogramie. Najczęściej etap ten obejmuje poniższe kroki.

Każdy bank indywidualnie określa, w ilu transzach zostanie wypłacony kredyt na budowę domu systemem gospodarczym. Można przyjąć, że jest to zakres od 2 do 5 transz. Wiele zależy od wysokości wkładu własnego. Im wyższy, tym w części banków będziesz mieć szansę na mniejszą liczbę transz. A w kilku innych przy odpowiednim układzie wkładu własnego, kwoty kredytu i stanu zaawansowania inwestycji możesz wnioskować o kredyt nawet w jednej transzy!

W części przypadków sprawdza się zasada, która mówi o tym, że im mniej transz, tym lepiej dla klienta: mniej formalności, niższe koszty (jeśli bank wymaga płatnych inspekcji) oraz większa elastyczność w dysponowaniu środkami.

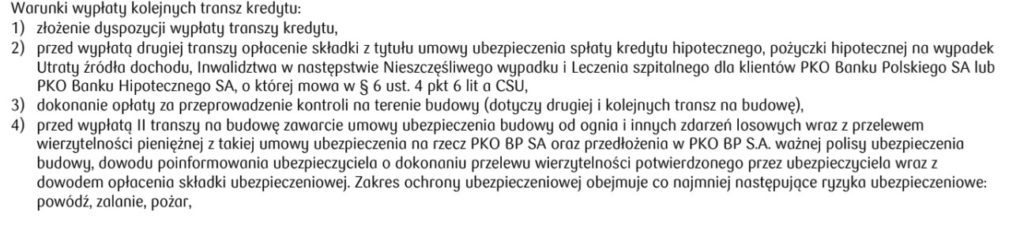

Na początek przeanalizujemy, jak wygląda harmonogram transz w największym polskim banku, czyli PKO BP.

PKO BP wypłaca kredyt na budowę domu zazwyczaj w 3-4 transzach.

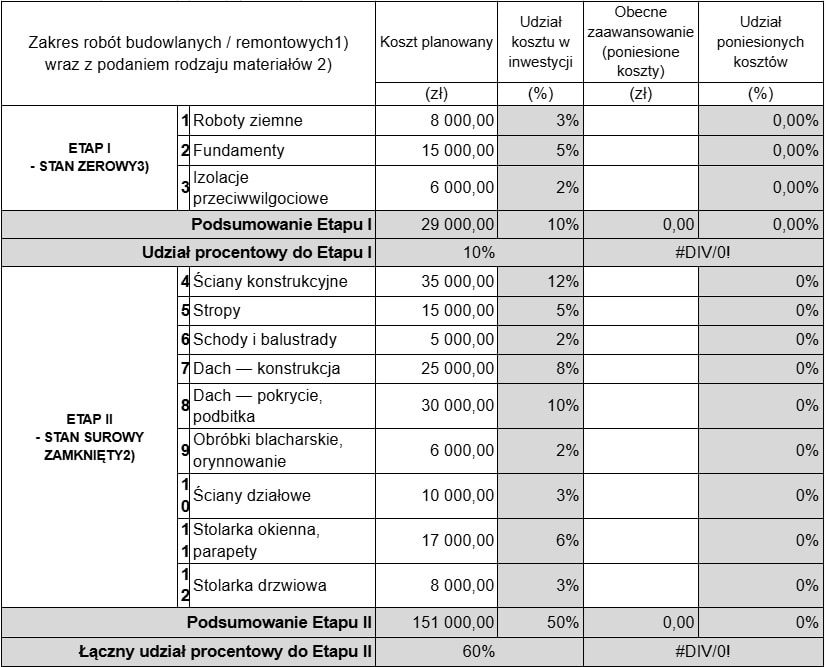

Jesteś ciekawy, jak wygląda przykładowy podział kredytu na transze w PKO Banku Polskim w praktyce? Poniżej przedstawiam wycinek kosztorysu wraz z podziałem kwoty kredytu na transze oraz wskazaniem, jakie etapy budowy i jakie prace miały zostać wykonane w ramach każdej z nich. Niech Cię nie dziwią niskie kwoty — to dość stary dokument, więc obecnie o takich cenach możemy jedynie pomarzyć.

Zobacz: PKO BP Kredyt hipoteczny: oprocentowanie, wkład własny, zdolność kredytowa, opinie i inne

Na tapet jeszcze wezmę kredyt hipoteczny na budowę domu od ING Bank.

Jeśli poprzedni etap prac rozliczyłeś prawidłowo i spełniłeś warunki do uruchomienia kolejnego etapu, to instytucje na ogół przelewają pieniądze w ciągu 1-5 dni roboczych. W niektórych przypadkach może to się wydłużyć do 10 dni roboczych. Szczegóły będziesz mieć określone w swojej umowie kredytowej.

Przede wszystkim takie, które potwierdzą wykonanie prac określonych w harmonogramie oraz wydatkowanie środków z kredytu.

Najczęściej są to:

Dokładną listę dokumentów do kredytu hipotecznego odnajdziesz w moim oddzielnym artykule, w którym dokładnie opisuję aktualne wymogi banków, co do dokumentacji kredytu.

Poza pojedynczymi przypadkami można przyjąć, że banki nie wymagają faktur. Te są konieczne, gdy wydałeś pieniądze, a zakupione materiały nie zostały jeszcze użyte na budowie np. zadatkowałeś dach na etapie fundamentów. Inne zadowalają się dziennikiem budowy oraz zdjęciami z postępów prac. Wszystkie warunki są zawsze precyzyjnie opisane w umowie kredytowej.

„Zawsze warto jest skrupulatnie gromadzić wszelką dokumentację, szczególnie faktury, nawet jeśli teoretycznie bank ich nie wymaga. Zdarzają się przypadki, że instytucja zaniża wydatkowanie środków z kredytu i przez to nie chce wypłacić kolejnej transzy. Faktury wystawione na kredytobiorcę, zdecydowanie ułatwią wyjaśnienie sprawy z bankiem .”

Maciej Wiśniewski, Starszy Ekspert Kredytowy w Hipoteczny.pl

Odpowiedź jest taka sama, jak wyżej: to zależy od banku i warunków umowy. Przykładowo PKO BP wysyła własnego pracownika, który przeprowadza inspekcję. ING Bank Śląski natomiast bazuje na zdjęciach budowy oraz dzienniku budowy, które klient dostarcza we własnym zakresie.

Harmonogram jest po to, by się go trzymać. Aby bank wypłacił kolejne środki na Twoje konto, musisz wykonać prace odpowiadające każdemu etapowi. Np. drugą transzę otrzymasz dopiero po osiągnięciu stanu surowego otwartego, ale zabrakło Ci pieniędzy na jego dokończenie. Nie spełniłeś określonych warunków i teraz masz problem, ponieważ bank blokuje wypłatę kolejnej transzy.

Oto przykład z życia wzięty: blokada transzy z powodu niedokończenia etapu budowy.

Pewne znane mi małżeństwo udało się do specjalisty kredytowego, by złożyć wniosek o kredyt na budowę domu. Ekspert im podpowiedział, że nie muszą się zbytnio przejmować kosztorysem i żeby wpisali kwoty „na oko”. Tak też zrobili. Efekt: zabrakło pieniędzy na dokończenie pierwszego etapu. Bank zablokował wypłatę transzy do czasu jego dokończenia. Na szczęście w tym wypadku udało się szybko zgromadzić brakującą kwotę i dokończyć etap bez znaczących opóźnień.

Ta historia pokazuje, jak ważny jest kosztorys i harmonogram i dlaczego warto udać się do doradcy kredytowego z wieloletnim doświadczeniem, a nie do pierwszego lepszego, który znajduje się najbliżej. Warto również skorzystać z pomocy eksperta kredytowego, który uczuli Cię, jakich błędów unikać w całym procesie budowlanym.

Złożyłeś wniosek o wypłatę kolejnej transzy, a nie rozliczyłeś poprzedniej? W takim razie nie licz na to, że otrzymasz pieniądze. Najpierw musisz dopełnić wszystkich formalności i dostarczyć wymagane dokumenty. Na przykład pozwolenie na budowę do pierwszej transzy, faktury, umowy z wykonawcami, ubezpieczenie nieruchomości (tak, dom w budowie również musi zostać ubezpieczony) czy dziennik budowy.

Przykład: blokada transzy przez niedostarczenie ubezpieczenia

Pewien klient, którego budowa szła jak po maśle, bardzo się zdziwił, kiedy wypłata kolejnej transzy została zablokowana. Powód: zapomniał, że miał wykupić na tym etapie ubezpieczenie domu w budowie z cesją na bank i ją dostarczyć.

Pamiętaj, że wszystkie warunki masz precyzyjnie opisane w umowie kredytowej — warto przejrzeć treść umowy „od czasu do czasu”, by uniknąć zbędnych komplikacji.

Wspominałem o tym już wcześniej: czasami bank na podstawie zdjęć czy nawet przy zlecanej inspekcji zaniża poniesione na budowę koszty.

Realizujesz budowę zgodnie z harmonogramem, jesteś na odpowiednim etapie, wszystkie warunki spełniasz w terminach i nagle okazuje się, że wydałeś nie 100 tys. zł a jedynie 70 tys. zł i tym samym instytucja odmawia wypłaty kolejnej transzy.

Remedium: skrupulatnie zbieraj od samego początku wszelkie umowy, faktury, potwierdzenia płatności. Nawet jeśli bank ich nie wymaga, to i tak dla własnego spokoju kompletuj wszystko to, co później w przypadku problemów z wypłatą transzy, może mieć znaczenie.

Pierwszym krokiem, który musisz wykonać, jest kontakt z instytucją. Musisz dowiedzieć się, dlaczego doszło do blokady środków.

Etap drugi to wyjaśnienie sytuacji. Zazwyczaj transza jest wstrzymywana, gdy nie dopełniłeś któregoś z zapisu umowy. Przykładowo zapomniałeś o dostarczeniu ubezpieczenia domu w budowie z cesją na bank lub wymaganych faktur.

Gorzej, jeśli blokada transzy nastąpiła na skutek niezrealizowania wymaganego etapu budowy. W takim przypadku możesz zawnioskować do banku o nowy harmonogram wypłat lub o aneks do umowy kredytu. Czasami banki zgadzają się na podzielenie kolejnej, niewypłaconej transzy na mniejsze. Dzięki temu zyskasz środki na dokończenie etapu. Gorzej, jeśli instytucja odrzuci Twój wniosek. W takiej sytuacji pozostaje szukanie funduszy na własną rękę: z oszczędności lub od rodziny. Jeśli i to będzie niemożliwe, możesz rozważyć refinansowanie kredytu hipotecznego.

W uzasadnionych przypadkach tak, ale tylko na wniosek samego klienta. Najczęściej dzieje się to w następujących sytuacjach:

Zwyczajowo założone 2-3 lata wystarczą, żeby poradzić sobie z budową domu. Nie zawsze jednak to się udaje i na skutek problemów organizacyjnych może nastąpić przekroczenie terminu z umowy. Brak wypłaty środków oznacza niejako rezygnację. Musisz być przygotowany na konieczność podpisania aneksu. Dodatkowo instytucja może chcieć sprawdzić Twoją zdolność kredytową, np. jeśli nastąpiło pogorszenie sytuacji finansowej, to aneksowanie umowy w tym zakresie może nie być możliwe.

Transze kredytu to nie tylko wypłaty. To wiele formalności, które mogą zatrzymać Twoją budowę i przysporzyć Ci mnóstwa niepotrzebnych nerwów. Jeśli chcesz przejść przez cały proces bez stresu i bez blokad transz — skontaktuj się ze mną. Pomagam klientom uniknąć błędów, które mogą skutkować zablokowaniem wypłaty.

Polecam Ci jeszcze mój osobny artykuł, jeśli kupujesz działkę pod budowę domu. Kredyt na działkę rządzi się swoimi prawami, a więcej o nim przeczytasz pod poniższym linkiem.

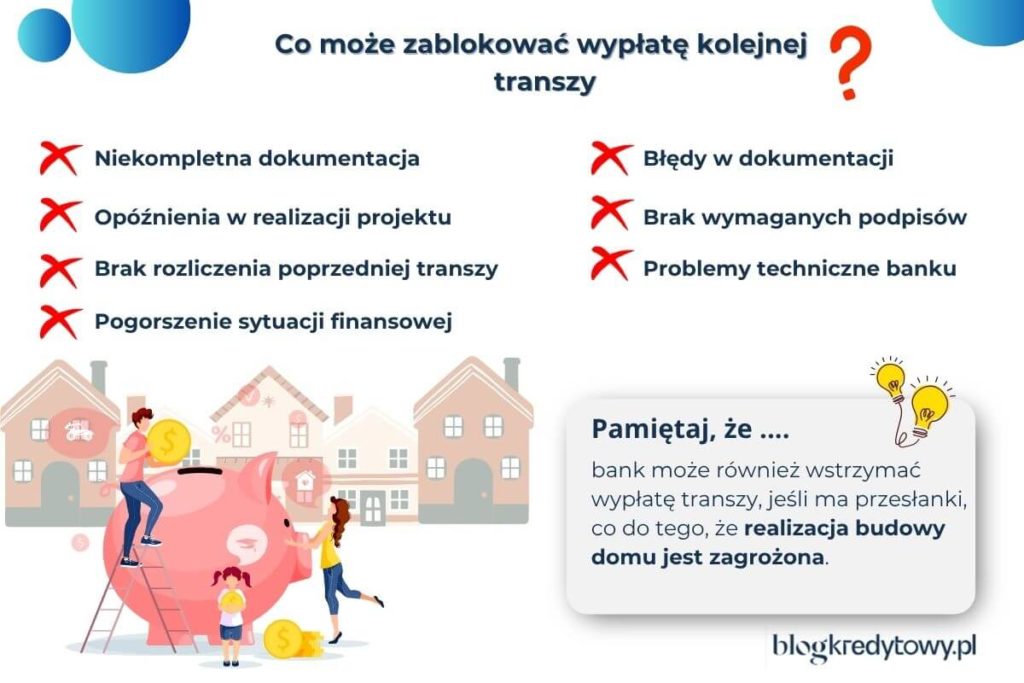

Tak, bank może odmówić wypłaty transzy kredytu. Najczęściej taka sytuacja ma miejsce, gdy nie wywiążesz się z zapisów umowy kredytowej (np. nie dostarczysz wymaganych dokumentów), nie dotrzymasz harmonogramu prac (budowa się opóźnia, nie został osiągnięty wymagany etap), czy też nie rozliczysz poprzednich transz.

Po pierwsze, nie będziesz mieć środków na dokończenie budowy i Twoja inwestycja stanie w miejscu. Wykonawcy mogą zerwać umowy i obciążyć Cię finansowo. Przykładowo zamówiłeś okna, za które miałeś zapłacić środkami z kolejnej transzy, a tu bank ją niespodziewanie zablokował. Dostawca domaga się zapłaty, a Ty nie masz pieniędzy. Sytuacja robi się nieciekawa. W skrajnych przypadkach, gdy bank uzna, że nie wywiązujesz się z zapisów umowy, może także wypowiedzieć umowę.

Pierwsza transza kredytu na budowę domu wypłacana jest po podpisaniu umowy kredytowej i spełnieniu warunków do jej uruchomienia (np. potwierdzenia wniesienia wymaganego wkładu własnego).

Rezygnacja z transzy kredytu hipotecznego jest zazwyczaj możliwa, ale zawsze warto dopytać o tę kwestię bank jeszcze przed podpisaniem umowy. Np. w przypadku Santander Bank Polska możesz zrezygnować z transzy (lub transz) pod warunkiem, że udokumentujesz dotychczas wykonane prace, oraz to, że pozostałe prace ujęte w kosztorysie zostały już wykonane bądź też posiadasz odpowiednie środki na koncie na ich dokończenie. Wniosek o rezygnację z transzy kredytu hipotecznego składasz zazwyczaj osobiście w oddziale banku.

Transza to część kredytu hipotecznego, którą bank wypłaca kredytobiorcy. Rata natomiast jest to kwota, którą kredytobiorca płaci do banku każdego miesiąca.

Masz pytania lub uwagi?

Odpowiemy na Twoją wiadomość

Wiadomość

została

przesłana

Dziękuję!

Odpowiem tak szybko jak to możliwe.