Kredyt na dom modułowy lub prefabrykowany 2025: jak to działa, ile kosztuje i na co uważać?

Budowa domu

7 min. czytania

07-05-2025

10 min. czytania

W tym artykule przeprowadzę Cię przez najważniejsze aspekty kredytu na budowę domu – wyjaśnię, na co zwrócić uwagę, jak przygotować się do procesu kredytowego i jakie kroki podjąć, by budowa domu była spełnieniem marzeń, a nie finansowym koszmarem. Chcesz dowiedzieć się więcej? Czytaj dalej!

Oczywiście, że tak – kredyt na budowę domu, czyli kredyt budowlano-hipoteczny, to rozwiązanie stworzone specjalnie z myślą o osobach, które chcą samodzielnie wybudować własny dom.

Warto jednak pamiętać, że tego typu zobowiązanie wiąże się z określonymi wymaganiami, m.in. posiadaniem działki, wkładem własnym oraz szczegółowym kosztorysem, który zatwierdzi bank. Dlatego kluczem do sukcesu jest odpowiednie przygotowanie się do całego procesu i skonsultowanie swojej sytuacji z doświadczonym ekspertem kredytowym, który pomoże uniknąć typowych błędów i zwiększyć szanse na uzyskanie korzystnych warunków.

To specjalny rodzaj finansowania, który pozwala zrealizować wszystkie etapy budowy domu jednorodzinnego: od zakupu materiałów, przez prace budowlane, aż po wykończenie nieruchomości. Możesz finansować wszystkie elementy stałe, łącznie z meblami wbudowanymi.

Bywa nazywany kredytem budowlano-hipotecznym. Pierwszy etap obejmuje jedynie etap budowy i wypłacany jest w transzach wraz z postępem prac. W tym czasie spłacasz same odsetki od otrzymanej kwoty kredytu. W drugim kroku, już po zakończeniu budowy i rozliczeniu środków zaczynasz spłatę rat kapitałowo-odsetkowych.

Banki potrafią przystosować się do nowoczesnych rozwiązań technologicznych, a co za tym idzie finansują niemal wszystkie rodzaje domów.

Jeśli będziesz budował dom we współpracy z producentem lub generalnym wykonawcą, zwróć uwagę na harmonogram płatności w umowie. Być może trzeba ją będzie dostosować do zasad wypłacania transz w danym banku lub iść ścieżką budowy z generalnym wykonawcą, nie w systemie gospodarczym.

Zobacz: Do ilu banków można złożyć wniosek o kredyt hipoteczny? Sprawdź!

Aby uzyskać kredyt hipoteczny, musisz spełnić kilka kluczowych warunków. Przede wszystkim bank będzie oczekiwał stabilnego dochodu oraz wkładu własnego. Najczęściej wkładem jest Twoja działka. W niektórych przypadkach możesz potrzebować również środków na pierwsze etapy budowy, takie jak fundamenty czy stan surowy zamknięty.

Z mojego doświadczenia wynika, że to właśnie początek budowy bywa największym wyzwaniem finansowym dla klientów. Kredyt budowlany wymaga nie tylko wkładu własnego, ale też dobrze przygotowanej dokumentacji i szczegółowego harmonogramu prac. Bank będzie chciał widzieć, jak i kiedy planujesz kolejne etapy.

W tym artykule wyjaśnię Ci każdy krok tego procesu – od przygotowania dokumentów, przez warunki kredytowe, aż po planowanie budżetu. Dzięki moim praktycznym wskazówkom dowiesz się, jak uniknąć najczęstszych błędów i sprawić, by Twój dom powstawał bez niepotrzebnych przestojów i stresu.

Kredyt na budowę domu jest jednocześnie prosty i skomplikowany – to, co znamy z klasycznego kredytu hipotecznego, jak oprocentowanie, prowizja czy możliwość wcześniejszej spłaty, działa tu tak samo. Jednak wymaga zupełnie innego podejścia. Dlaczego? Bo budowa domu to proces rozłożony w czasie i etapach, a finansowanie odbywa się poprzez wypłatę transz i szczegółowe rozliczenia kolejnych kroków.

Aby uzyskać najlepszy kredyt na budowę domu, musisz wnieść wkład własny – zwykle wynosi on co najmniej 20% wartości inwestycji. Jako ekspert kredytowy podkreślam, że w przypadku kredytu na budowę nie musi on przybierać wyłącznie formy gotówki. Bank może zaakceptować różne formy wkładu, pod warunkiem ich odpowiedniego udokumentowania.

Co może stanowić wkład własny przy kredycie na budowę domu?

Materiał budowlany bez jego faktycznego wykorzystania na placu budowy zazwyczaj nie jest uznawany za wkład własny. Wyjątkiem jest posiadanie faktury imiennej za jego zakup.

Wysokość wkładu własnego ustalana jest na podstawie kosztorysu budowlanego oraz operatu szacunkowego sporządzonego przez rzeczoznawcę. Im wyższa wycena działki lub budowy, tym korzystniejsza sytuacja – różnica między wartością inwestycji a kwotą kredytu również wlicza się do wkładu własnego.

Podsumujmy najważniejsze informacje z tego nagłówka:

👉 Praktyczna rada eksperta: im wyższy wkład własny, tym łatwiej uzyskać kredyt na lepszych warunkach i z mniejszymi kosztami dodatkowymi.

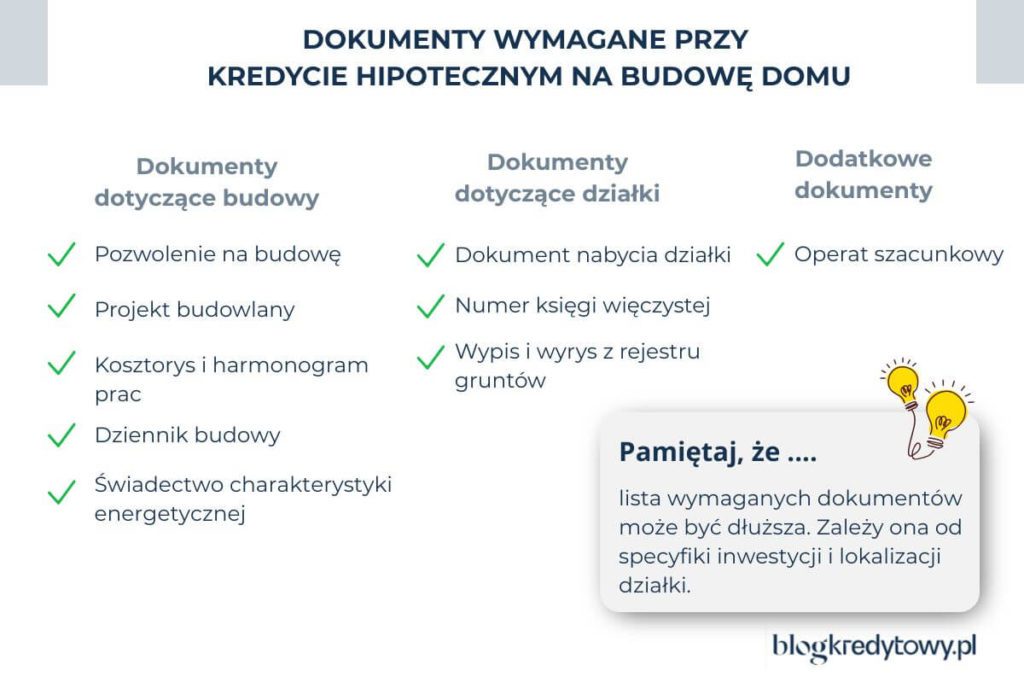

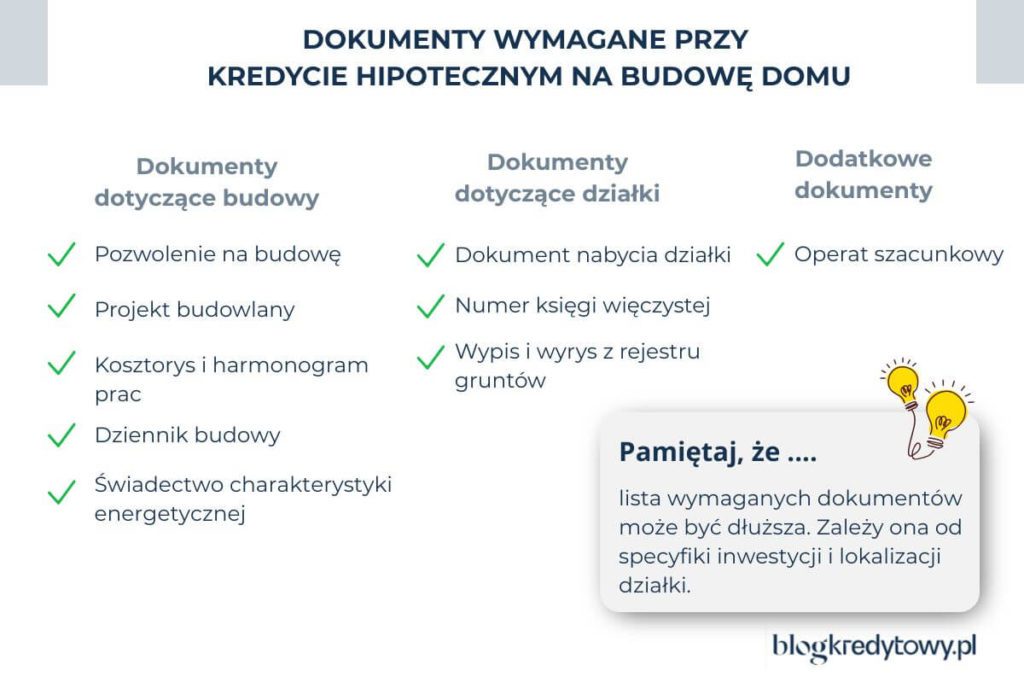

Kredyt budowlany to bardziej skomplikowane finansowanie niż standardowy kredyt hipoteczny, dlatego listę wymaganych dokumentów jest znacznie obszerniejsza. Polecam przygotować komplet dokumentów z wyprzedzeniem, co pozwoli uniknąć niepotrzebnych opóźnień i ułatwia cały proces.

Ewentualnie dokumenty dodatkowe:

Niektóre banki mogą wymagać dodatkowych dokumentów w zależności od specyfiki inwestycji lub lokalizacji działki. Dlatego przed złożeniem wniosku zawsze warto skonsultować dokumentację z wyspecjalizowanym ku temu ekspertem kredytowym.

Zdolność kredytowa jest tutaj analizowana na standardowych zasadach. Warto natomiast wiedzieć, że każdy bank stosuje swoje własne kryteria i algorytmy, co może prowadzić do różnic w uzyskaniu maksymalnej kwoty zobowiązania.

Przy ocenie zdolności kredytowej brane są pod uwagę:

Na podstawie powyższych parametrów instytucja określi, jaką kwotę możesz bezpiecznie pożyczyć, aby zachować zdolność do terminowej spłaty.

A w praktyce bywa z tym różnie. Zdolność kredytowa w jednym banku może różnić się od drugiego nawet o kilkaset tysięcy złotych, zwłaszcza jeśli prowadzisz działalność gospodarczą lub pracujesz na umowie z elementami prowizyjnymi. Zawsze rekomenduję, aby przed podjęciem decyzji porównać oferty w co najmniej kilku bankach – to może dać Ci dostęp do wyższej kwoty lub lepszych warunków.

Każdy bank, zgodnie z rekomendacjami KNF, stosuje tzw. bufor bezpieczeństwa. Przy kredycie o oprocentowaniu zmiennym uwzględnia wzrost stóp procentowych o 5 punktów procentowych, a przy stałym o 2,5 punktu. Ten bufor ma chronić Cię przed nagłym wzrostem rat, choć w praktyce sposób jego stosowania różni się między poszczególnymi instytucjami.

👉 Ciekawostką, którą często zauważam w pracy z klientami, jest to, że bank nie bierze pod uwagę kosztów najmu mieszkania, które ponosisz w trakcie budowy domu. To może działać na Twoją korzyść, bo formalnie ten fakt nie obniża zdolności kredytowej. Oczywiście w praktyce przy własnym planowaniu budżetu, warto ten wydatek uwzględnić.

Zgodnie z przepisami rata kredytu nie powinna przekraczać 50% dochodów netto gospodarstwa domowego. To ograniczenie ma na celu ochronę przed nadmiernym zadłużeniem, ale w praktyce może zmniejszyć dostępność kredytu przy niższych dochodach.

Jeśli planujesz budowę domu i chcesz oszacować swoją zdolność kredytową, nie polegaj wyłącznie na kalkulatorach online. Warto zrobić wstępną symulację w różnych bankach lub skonsultować się z ekspertem kredytowym. Dzięki temu poznasz swoją realną zdolność i unikniesz rozczarowania w trakcie składania wniosku.

Procedura kredytu budowlanego nie należy do łatwych i przyjemnych momentów. Wymienię jej najważniejsze etapy, na które musisz być dobrze przygotowanym.

Całkowity koszt kredytu będzie się nieznacznie różnił od standardowej hipoteki. Wśród głównych parametrów, które musisz wziąć pod uwagę należą:

Być może interesujesz się kredytem na dom energooszczędny – jeśli tak, to więcej o tym przeczytasz w oddzielnym artykule. Dodatkowo dowiesz się więcej o aktualnych ofertach bankowych.

Oprocentowanie kredytu na budowę domu, podobnie jak w przypadku kredytów na zakup gotowych nieruchomości, zależy od bieżącej oferty banku, wysokości wkładu własnego, dodatkowych produktów, a także całkowitej kwoty kredytu.

W praktyce oznacza to, że wybierając kredyt budowlany, możesz spodziewać się podobnych warunków cenowych jak przy zakupie mieszkania. Rzeczywista Roczna Stopa Oprocentowania (RRSO) oraz całkowity koszt finansowania liczone są identycznie, bo budowa domu traktowana jest jako cel mieszkaniowy.

Wybierając dla siebie opcję finansowania, masz do dyspozycji zmienne oprocentowanie kredytu lub stałe na minimum 5 lat do przodu (*chronisz się od skokowego wzrostu raty kredytu, ale i nie skorzystasz na ich spadku). A które z nich wybrać, piszę o tym w oddzielnym artykule, do którego zapoznania serdecznie zapraszam!

Przygotowałem symulację rat kredytowych dla kwot: 450 tys. zł oraz 600 tys. zł z okresem kredytowania 25 lat (300 miesięcy) oraz uwzględnieniem oprocentowania zmiennego (na maj 2025 r. stawka: WIBOR 5% + marża 2%) i stałego (na maj 2025 r. stawka 6%, w tym wypadku nie ma rozróżnienia na WIBOR i marżę).

| Miesięczna rata | |

| Oprocentowanie stałe | ok. 2 900 zł |

| Oprocentowanie zmienne | ok. 3 180 zł |

| Miesięczna rata | |

| Oprocentowanie stałe | ok. 3 860 zł |

| Oprocentowanie zmienne | ok. 4 240 zł |

Jaki z tego wniosek? Przy oprocentowaniu zmiennym rata jest wyższa o ok. 280 zł miesięcznie. W skali roku to dodatkowe 3 360 zł, a przez 25 lat – ponad 84 tys. zł więcej. Wybór między oprocentowaniem stałym a zmiennym zależy od indywidualnej tolerancji na ryzyko oraz oczekiwań co do przyszłych zmian stóp procentowych. W tym celu zalecam monitorować komunikaty RPP.

Proces uzyskania kredytu na budowę domu trwa zazwyczaj od 2 do 3 miesięcy. Co jest porównywalne z czasem oczekiwania na decyzję w przypadku kredytu hipotecznego na zakup mieszkania. Chociaż w niektórych bankach decyzję o otrzymaniu środków możesz otrzymać dużo szybciej. Z doświadczenia wiem jednak, że najlepsze oferty wiążą się z dłuższym czasem oczekiwania z uwagi na spore zainteresowanie klientów. Dlatego warto poczekać ciut dłużej, by zyskać na niższych ogólnych kosztach.

Jeśli chcesz zwiększyć swoje szanse na uzyskanie finansowania i mieć pewność, że proces kredytowy przebiegnie pomyślnie, złóż kilka wniosków kredytowych w różnych instytucjach. Z jednej strony zapewnia to większą elastyczność. A z drugiej dodatkowe zabezpieczenie na wypadek, gdyby Twój wniosek z jakichś powodów został odrzucony. Dodatkowo, złożenie kilku dyspozycji daje Ci szansę na porównanie ofert i wybór kredytu, który będzie najbardziej korzystny pod względem oprocentowania i warunków spłat.

Wniosek kredytowy możesz złożyć po uzyskaniu pozwolenia na budowę. A więc najlepiej do tego podejść 4-5 miesięcy przed planowaną wypłatą kredytu. Składając go dużo wcześniej, masz czas na wybór najlepszej oferty kredytowej, a także na przejście przez proces analizy kredytowej i przygotowanie wszystkich wymaganych dokumentów.

Jednocześnie pamiętaj, że taki wniosek ma ograniczoną ważność (zwykle 3-6 miesięcy), dlatego warto zaplanować go tak, by kredyt został wypłacony w odpowiednim czasie, bez konieczności ponownej analizy. W tym celu zapoznaj się dokładnie z moim wpisem, ile trwa załatwienie kredytu hipotecznego.

Rozpoczęcie spłaty kredytu hipotecznego na budowę domu jest uzależnione od kilku kluczowych czynników. Oto najistotniejsze wg mnie informacje, które pomogą Ci lepiej zrozumieć ten temat.

Chcesz zmniejszyć koszty kredytu? Dowiedz się, jak wcześniejsza spłata kredytu hipotecznego na budowę domu może Ci w tym pomóc!

Gdy zakończysz budowę, rozpoczynasz pełną spłatę zaciągniętego zobowiązania. Warto jednak pamiętać, że przed tym momentem banki często oferują okres karencji, który daje Ci czas na zakończenie inwestycji bez konieczności spłacania pełnych rat.

Transze kredytu hipotecznego odpowiadają kolejnym etapom budowy. Ich liczba zależy od wysokości finansowania oraz poziomu zaawansowania inwestycji. Może to być 1, 2, 3 lub nawet więcej transz. Pierwsza transza jest zwykle przelewana jako zaliczka na podstawie aktualnej wyceny nieruchomości. Każda kolejna zależy już od rozliczenia środków przyznanych w poprzedniej. Bank musi upewnić się, że przekazane środki zostały odpowiednio spożytkowane.

Banki komercyjne zazwyczaj nie wymagają faktur ani rachunków jako dowodu wydatkowania środków, co dla klientów jest szczególnie pomocne.

Rozliczenie każdej transzy odbywa się standardowo na podstawie inspekcji nieruchomości, zdjęć, wpisów w dzienniku budowy oraz kosztorysu dostarczonego do wniosku kredytowego. Po pozytywnym rozliczeniu kredytodawca przekazuje środki na kolejny etap. Koszt inspekcji zależy już od polityki instytucji: może wynosić od 0 do 300 zł za etap. Inspekcję mogą przeprowadzać pracownicy banku na podstawie zdjęć lub osobiście na placu budowy, a czasami (rzadziej) zleca się ją rzeczoznawcy.

Jeśli ostatnia transza nie będzie Ci potrzebna, możesz z niej zrezygnować. W takim przypadku raty kredytu będą naliczane od faktycznie wykorzystanej kwoty, co obniży całkowity koszt kredytu.

Rezygnacja z ostatniej transzy kredytu należy do rzadkości. Wielu klientów początkowo niechętnie przyjmuje fakt, że bank wymaga wyższego zadłużenia niż planowali, co wydaje się dla nich niepotrzebną nadwyżką. W efekcie jednak taki zastrzyk okazuje się ratunkiem. Pomaga on sfinansować koszty, które na początku były niedoszacowane, czy pokryć wydatki wynikające z konieczności poprawek lub zakupów, które wcześniej wydawały się zbędne.

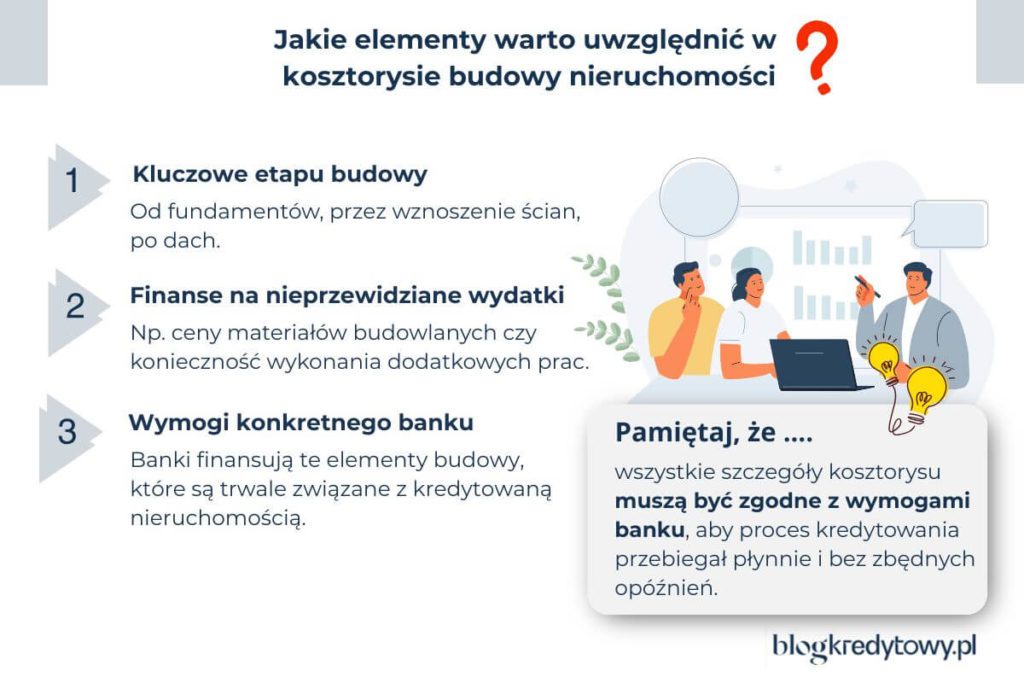

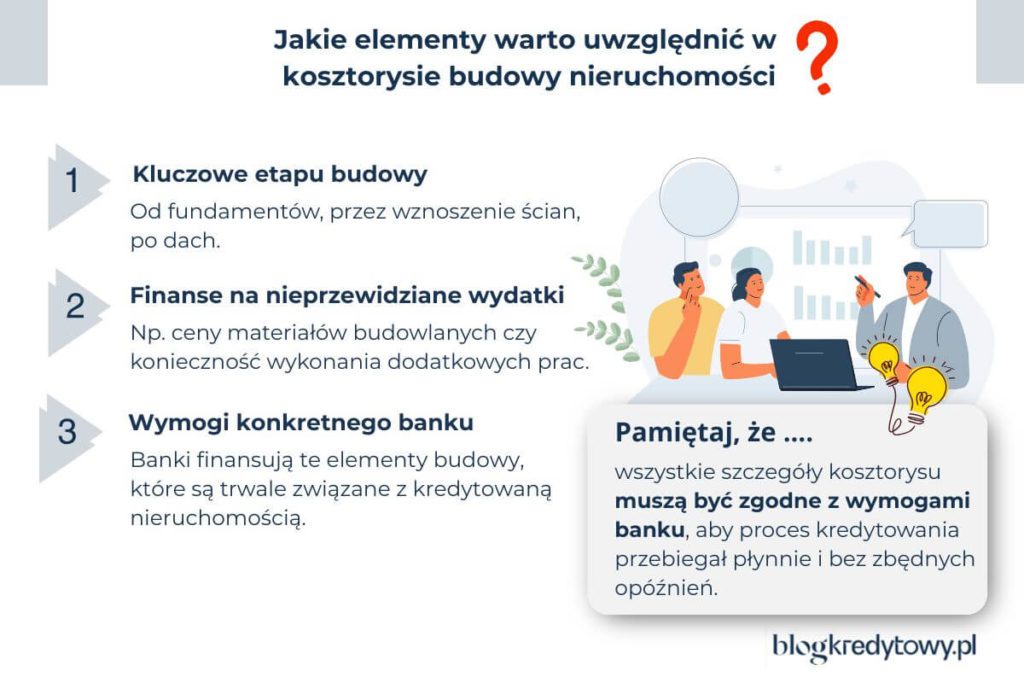

To dokument kluczowy zarówno dla banku, jak i przyszłego właściciela domu. Kosztorys to nie tylko lista wydatków – to narzędzie, które banki wykorzystują, aby ocenić realność projektu budowy, a także kontrolować proces wypłat kredytu w transzach.

„Najczęściej popełniane błędy w trakcie starania się o kredyt hipoteczny na budowę domu to słabo przygotowany kosztorys budowlany, brak sprawdzenia zdolności kredytowej i złożenie wniosku tylko w swoim banku. Kosztorys budowlany to fundamentalny dokument. Będzie Ci towarzyszył przez następne 2-3 lata budowy. Brak sprawdzenia zdolności kredytowej i złożenie wniosku tylko do jednego banku mogą skutkować decyzją negatywną lub wyborem drogiej cenowo oferty.”

Maciej Wiśniewski, Starszy Ekspert Kredytowy w Hipoteczny.pl

Co zawiera taki kosztorys budowy domu?

Każda instytucja posiada własny druk. Składając wnioski do kilku banków będziesz musiał uzupełnić indywidualny kosztorys do każdego z nich. Możesz go wypełnić we własnym zakresie lub korzystając z usług profesjonalisty np. kosztorysanta. Taki dokument powinien obejmować wszystkie kluczowe etapy budowy – od fundamentów, przez wznoszenie ścian, po dach. Banki nie oczekują szczegółowych specyfikacji materiałów, jak np. dokładne wymiary cegieł czy ilość gwoździ, ale przewidywane koszty robocizny i materiałów muszą być rzetelne.

Przykład z życia

Podzielę się historią jednego z moich klientów, który aplikował o kredyt na budowę domu jednorodzinnego. Klient, Pan Michał, który jest człowiekiem bardzo zajętym zawodowo nie miał przestrzeni na wykonanie kosztorysu we własnym zakresie. Opowiedziałem i zwróciłem uwagę, jak ważny jest dobrze przygotowany kosztorys, dlatego skorzystał z pomocy profesjonalnego rzeczoznawcy. Kosztorys, który przedstawił bankowi, zawierał szczegółową wycenę poszczególnych etapów budowy – od fundamentów po dach, a także bufor na nieprzewidziane wydatki. Pan Michał przewidział dodatkowe 10% na wypadek wzrostu cen materiałów budowlanych, również za moją namową, choć był pierwotnie bardzo mocno przekonany do swojego planu.

Dzięki temu, gdy bank przeprowadził ocenę, dokument został zaakceptowany bez problemów, a proces kredytowania przebiegł sprawnie. Pan Michał pod koniec budowy skontaktował się ze mną i podziękował za pomysł z zachowaniem bufora, gdyż w trakcie prac wyszły dodatkowe wydatki. Zachowana nadwyżka pozwoliła mu na bezproblemowe dokończenie budowy.

Moje rady dla Ciebie?

Kiedy aplikujesz o finansowanie na budowę nieruchomości, jednym z kluczowych elementów jest posiadanie odpowiedniego stanu zaawansowania budowy. Większość banków wymaga, by taka budowa osiągnęła co najmniej stan deweloperski (np. ING Bank Śląski). Co oznacza, że dom musi być gotowy do odbioru technicznego. W pojedynczych bankach (np. BNP Paribas) akceptowany jest kosztorys i zakończenie budowy na etapie wykończenia (podłogi, kuchnia, łazienka).

Docelowy stan wykończenia będzie miał również wpływ na wartość nieruchomości. Koniecznie zwróć na to uwagę swojemu rzeczoznawcy, by wykonał odpowiednio wycenę nieruchomości!

I tym sposobem, przeszliśmy do kolejnej kwestii – minimalne stawki kosztów budowy na metr kwadratowy. Zazwyczaj oscylują one w granicach od 3300 do 5000 zł brutto za 1 m². Dla przykładu, jeśli planujesz budowę domu o powierzchni 150 m², banki będą oczekiwać, że koszt budowy będzie w przedziale od 495 000 do 750 000 zł.

Pamiętam, jak jeden z moich klientów, Pan Adam, próbował samemu uzyskać kredyt budowlano-hipoteczny, planując budowę własnymi siłami i używając materiałów tańszych niż te dostępne na rynku. Po analizie bank nie zaakceptował kosztorysu, ponieważ koszt budowy na metr kwadratowy był poniżej wymaganej stawki. Pan Adam zgłosił się do mnie, pomogłem mu w znalezieniu banków, które określają koszt budowy najniżej na rynku. Następnie klient musiał dostosować kosztorys i złożyć ponownie wniosek. Cały proces z punktu widzenia Pana Adama był mocno opóźniony, ale najważniejsze, że finalnie udało się mu uzyskać finansowanie.

Jeśli planujesz budowę systemem gospodarczym lub z pomocą rodziny, pamiętaj, że banki oczekują kosztorysu opartego na rynkowych stawkach budowlanych. Nie ma miejsca na subiektywne założenia o zaniżeniu kosztów!

Budowa domu

7 min. czytania

Oferty banków

9 min. czytania

Oferty banków

10 min. czytania

Odpowiedź jest prosta: instytucje starają się zminimalizować ryzyko związane z inwestycją. Nawet jeśli planujesz wspomóc się dodatkowymi siłami lub wykorzystać swoje kontakty do obniżenia kosztów, to i i tak wymagany jest kosztorys oparty na aktualnych stawkach rynkowych. Banki są w tej kwestii nieugięte.

Załóżmy, że liczysz na pomoc w postaci „tańszej robocizny” od brata. Nie możesz przedstawić banku takiego rozwiązania jako pewnego źródła finansowania. Analityk bankowy bierze pod uwagę ryzyko, że deklarowana pomoc rodziny może się nie zrealizować. Dopiero po dostosowaniu kosztorysu do rynkowych stawek, proces aplikacyjny nabierze tempa.

Moja rada: jeśli planujesz budowę, bazując na tańszych usługach budowlanych lub wsparciu najbliższych, pamiętaj, że kredytodawca wymaga pełnej dokumentacji na temat kosztów rynkowych. Warto zatem stworzyć kosztorys na podstawie rzeczywistych cen rynkowych, aby nie napotkać problemów w trakcie wnioskowania o środki.

Większość banków w Polsce nie ustala maksymalnej kwoty kredytu na podstawie kosztów budowy na metr kwadratowy. Ostateczna wysokość zależy od Twojej zdolności kredytowej oraz wartości nieruchomości, która jest określona w operacie szacunkowym.

Dlatego, zanim złożysz wniosek o kredyt, skonsultuj się z ekspertem kredytowym, który pomoże określić minimalne wartości obowiązujące w bankach. Dzięki temu będziesz miał pewność, że wniosek kredytowy będzie zgodny z wymaganiami instytucji, co pomoże zwiększyć Twoje szanse na uzyskanie kredytu w pełnej wysokości.

Bardzo ważne pytanie. W takiej sytuacji fundamentem jest właśnie kosztorys budowlany, który bank wykorzystuje do rozliczenia transz kredytu. Jeśli jest on dobrze zaplanowany, wczesne rozpoznanie ewentualnych braków pozwoli uniknąć Ci opóźnień w budowie i organizowania funduszy w trakcie trwania inwestycji.

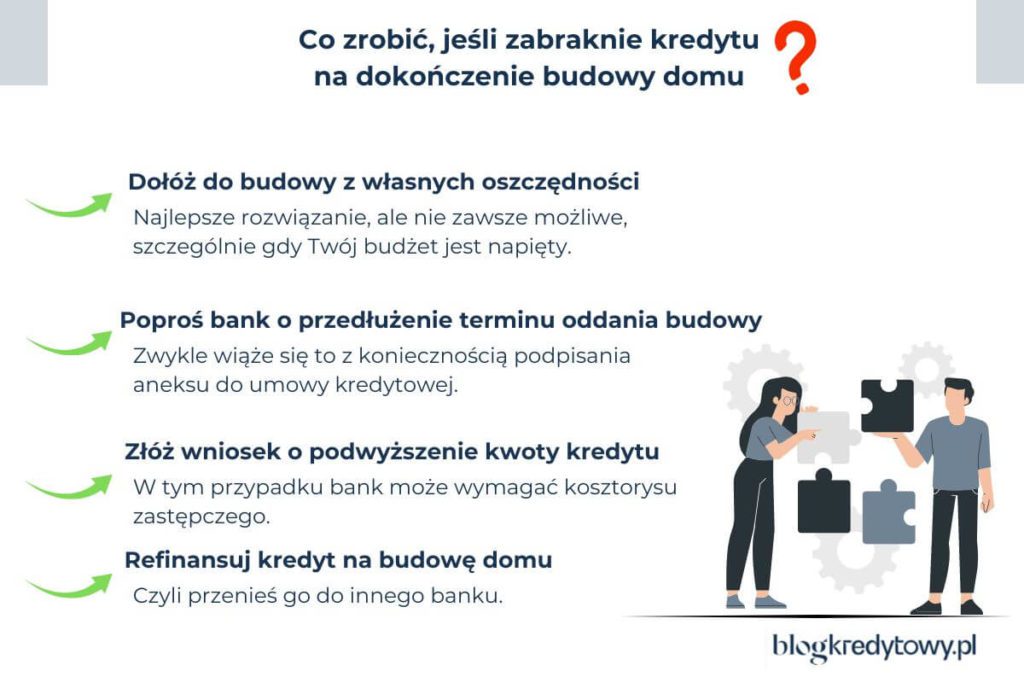

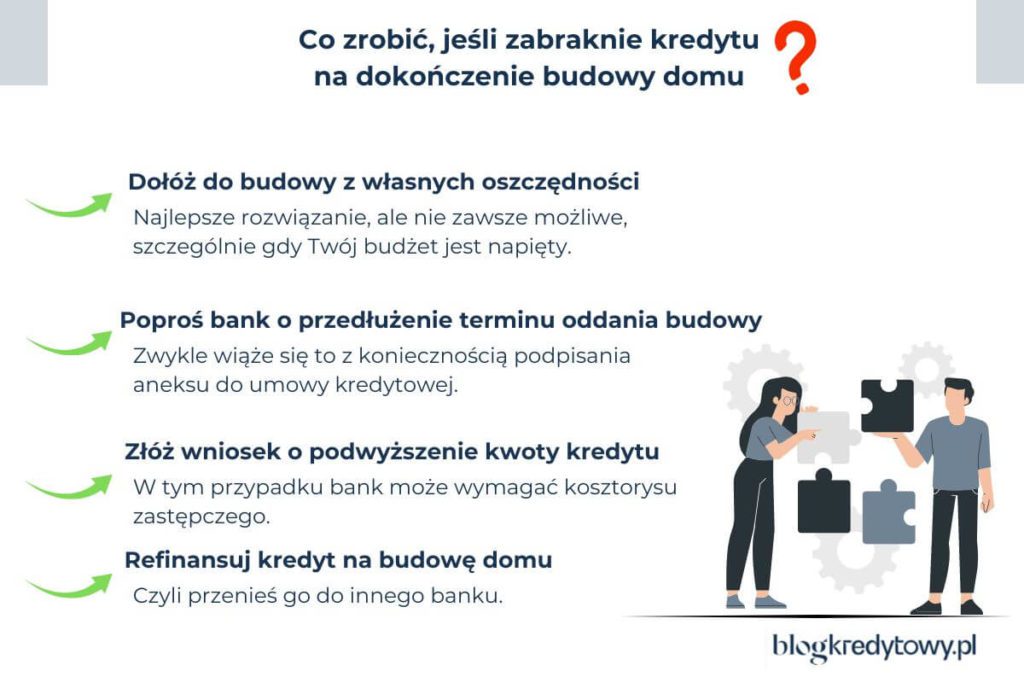

Ale, jeśli pierwotny kosztorys okaże się niewystarczający, masz kilka opcji.

Co polecam? Przede wszystkim przygotuj kosztorys z odpowiednim marginesem na nieprzewidziane wydatki. Koszty budowy często są niedoszacowane, a dodatkowe środki mogą pomóc sfinansować poprawki, zmiany projektowe czy nieoczekiwane zakupy.

Karencja to czas, w którym spłacasz jedynie odsetki od wypłaconej części kredytu, a nie całkowitą ratę kredytową. Dopiero po zakończeniu okresu karencji rozpoczynasz spłatę pełnej raty, obejmującej zarówno odsetki, jak i część kapitałową.

Zanim podpiszesz umowę kredytową, upewnij się, że rozumiesz warunki karencji, aby odpowiednio zaplanować budżet na kolejne etapy budowy. Okres ten może się różnić w zależności od polityki wewnętrznej banku. Podpytaj instytucję, czy istnieje możliwość jego wydłużenia, gdy zajdzie taka potrzeba.

Odsetkową ratę kredytu możesz wyliczyć według poniższego wzoru.

((WIBOR + marża + ubezpieczenie pomostowe %)*wypłacona część kredytu)/12.

Zwrócę jeszcze uwagę na maksymalny okres karencji. To czas, w którym kredytobiorca zobowiązuje się do wypłaty wszystkich transz. Najczęściej jest to 24 miesiące, ale zdarza się i 36 miesięcy. Istnieje również możliwość wydłużenia tego okresu, ale konieczne będzie aneksowanie umowy kredytowej. Może się to wiązać z koniecznością nowego badania zdolności kredytowej.

Takie rozwiązanie wiąże się dodatkowo z obowiązkową wyceną nieruchomości, która obejmuje szczegółowe określenie różnych wartości, jak:

Rzeczoznawca majątkowy wykonujący taką wycenę opisuje również stan prawny i techniczny nieruchomości, a także analizuje jej mocne i słabe strony oraz potencjalne zagrożenia i korzyści.

Tutaj ważna uwaga. Decydując się na rzeczoznawcę, sprawdź, czy jego wycena będzie odpowiadać wymaganiom banku, w którym składasz wniosek. Jeśli planujesz ubiegać się o kredyt w kilku miejscach, warto zrobić wycenę zewnętrzną, ponieważ będzie ona ważna w wielu instytucjach. A to spora oszczędność w kosztach.

Ile kosztuje wycena nieruchomości?

To koszt w przedziale od 1000 do 1500 zł, zależnie od lokalizacji. W przypadku banków wymagających wyceny wewnętrznej opłata ta wynosi około 700 zł z tą uwagą, że nie wykorzystasz jej już w innym banku.

Standardowo banki przyznają na budowę domu 24 miesiące od momentu wypłaty pierwszej transzy, choć niektóre z nich pozwalają na wydłużenie tego okresu do maksymalnie 36 miesięcy. W tym czasie musisz wykorzystać wszystkie środki kredytowe na budowę, a niewywiązanie się z tego terminu może prowadzić do utraty części finansowania.

Po ukończeniu budowy musisz przedstawić instytucji dowód jej zakończenia. Najczęściej w postaci zgłoszenia zakończenia budowy, a rzadziej – pozwolenia na użytkowanie. To finalne rozliczenie jest niezbędne, aby formalnie zakończyć proces budowlany i kredytowy.

Jeśli napotkasz opóźnienia niezależne od Ciebie, banki są otwarte na wydłużenie okresu budowy. Wystarczy, że dostarczysz oświadczenie wyjaśniające przyczyny opóźnienia. W niektórych przypadkach konieczne będzie podpisanie aneksu do umowy kredytowej. Pozwoli Ci to na dokończenie budowy bez ryzyka utraty finansowania.

Przykład z życia

Pan Łukasz, który aplikował o kredyt na budowę domu, miał 24 miesiące na wykorzystanie środków. Niestety, z powodu nieoczekiwanych opóźnień związanych z warunkami atmosferycznymi, musiał przedstawić bankowi oświadczenie, które tłumaczyło przyczyny opóźnienia (opóźnienia związane z brakiem dostępności materiałów w okresie COVID-19). Dzięki temu udało mu się uzyskać bezproblemowo zgodę na wydłużenie okresu budowy.

Dotknę jeszcze jednej ważnej kwestii. Przy podejmowaniu decyzji o budowie nieruchomości warto rozważyć, czy chcesz budować z generalnym wykonawcą czy w systemie gospodarczym.

| System gospodarczy | Generalny wykonawca | |

| Wypłata środków kredytowych | Środki trafiają na konto kredytobiorcy, który wypłaca je wykonawcom | Środki trafiają bezpośrednio na konto wykonawcy zgodnie z umową z bankiem |

| Kontrola nad wydatkami | Pełna kontrola nad wydatkami | Bank kontroluje wydatki poprzez bezpośrednie przelewy do wykonawcy |

| Elastyczność w zarządzaniu wykonawcami | Wysoka elastyczność, możliwość zmiany wykonawcy bez konieczności zmiany umowy z bankiem | Mniejsza elastyczność w zarządzaniu wykonawcami, zmiana wymaga aneksu do umowy z bankiem |

| Wymagana umowa | Brak wymogu formalnej umowy z wykonawcą | Wymagana jest umowa z generalnym wykonawcą |

| Konieczność zmiany umowy z bankiem w przypadku zmiany wykonawcy | NIE | TAK *wymaga podpisania aneksu do umowy kredytowej |

| Obowiązek zapłaty VAT | Możliwość uniknięcia VAT-u | Konieczność zapłaty VAT-u |

| Zarządzanie budową | Kredytobiorca zarządza budową samodzielnie lub z pomocą kierownika budowy | Generalny wykonawca zarządza całą budową, kredytobiorca nie zajmuje się bezpośrednio koordynowaniem prac |

Budowa domu z prefabrykatów różni się od tradycyjnej budowy pod względem finansowania. Ze względu na specyficzny harmonogram płatności, banki stosują tutaj inne zasady wypłaty transz.

| System tradycyjny | Prefabrykaty | |

| Wypłata transz | Na podstawie postępu budowy | Bezpośrednia płatność do wykonawcy, zgodnie z umową |

| Harmonogram płatności | Standardowy (etapy budowy) | Wymaga dostosowania do płatności za produkcję i montaż prefabrykatów |

| Wymagane dokumenty | Wymaga kosztorysu i umowy | Dodatkowo: umowa z wykonawcą, dokumenty rejestrowe firmy wykonawczej |

| Kontrola banku | Standardowa kontrola postępu | Ścisła kontrola dokumentów i płatności |

Kredyty hipoteczne

9 min. czytania

Budowa domu

8 min. czytania

Budowa domu

7 min. czytania

Choć część osób rozważa budowę domu z własnych oszczędności, to rekomenduję przemyśleć tę decyzję. Pod uwagę weź kilka poniższych kwestii.

Z mojego punktu widzenia budowę domu warto rozpocząć i zakończyć na tyle szybko, na ile jest to możliwe. Rozciąganie tej inwestycji na lata to spore ryzyko. Jeśli boisz się zaciągać zobowiązania na ten cel na 20–30 lat, to zawsze możesz je nadpłacać. Oddając do banku więcej niż wymaga tego miesięczna rata, finalnie zmniejszasz wysokość odsetek, którą jesteś winien kredytodawcy.

Kredyt gotówkowy może wydawać się prostszym rozwiązaniem niż hipoteka. Natomiast wiąże się z wyższym oprocentowaniem, krótszym okresem kredytowania i znacząco wyższym ryzykiem.

W przypadku problemów finansowych, kredyt hipoteczny daje więcej opcji, takich jak zawieszenie rat czy wakacje kredytowe. Bardzo istotnym zabezpieczeniem jest nieoprocentowana pożyczka z FWK (Fundusz Wsparcia Kredytobiorców). W ostateczności otrzymasz minimum 6 miesięcy na sprzedaż nieruchomości we własnym zakresie na warunkach rynkowych. W przypadku zobowiązań gotówkowych nie ma takich zabezpieczeń.

Nad pożyczką gotówkową możesz się zastanowić, jeśli będziesz prowadził remont i Twoje potrzeby mieszczą się w granicach 50 000 zł. Jeśli nie chcesz przepłacać, warto zaciągnąć kredyt hipoteczny.

Pożyczka hipoteczna to alternatywa, ale tylko w przypadku posiadania innej nieruchomości, która może stanowić zabezpieczenie. Może to być wyjście, jeśli potrzebujesz większej kwoty na dokończenie budowy. W porównaniu do kredytu gotówkowego, opcja ta jest zdecydowanie korzystniejsza pod względem kosztów.

Środki z pożyczki hipotecznej wypłacane są jednorazowo. To duży plus, jeśli potrzebujesz kwoty rzędu 150 000–200 000 zł na dokończenie budowy lub jeśli bank nie zgadza się na zabezpieczenie kredytu na budowanej nieruchomości.

Zanim zdecydujesz się na kredyt gotówkowy czy pożyczkę hipoteczną, porównaj je z kredytem hipotecznym. Wiele osób zapomina, że kredyt hipoteczny, mimo że bardziej skomplikowany, to w dłuższej perspektywie daje najlepsze warunki finansowe.

Przy okazji stawiania domu często spotykam się z pytaniami klientów: czy mogę połączyć środki własne i kredyt budowlany w trakcie budowy? Odpowiedź brzmi: tak, pod warunkiem że wybierzesz bank oferujący tzw. finansowanie naprzemienne.

To rozwiązanie, które pozwala na wykorzystanie środków podczas budowy domu, tuż po uruchomieniu pierwszej transzy kredytu hipotecznego. To dobry kierunek dla osób, które np. czekają na sprzedaż mieszkania, zapadalność lokaty lub środki z darowizny.

W większości banków przyjęto zasadę, że to bank wypłaca ostatnią transzę kredytu (czyli kończy finansowanie inwestycji). Wyjątek stanowi Santander Bank Polska, który pozwala na inne rozwiązania. Dlatego warto dokładnie porównać oferty banków — najlepiej przy pomocy eksperta kredytowego, który zna niuanse tych procedur.

Refinansowanie poniesionych kosztów budowy to jeden z celów, jaki dopuszczają instytucje. Jest to dobry kierunek dla osób, które własnym sumptem doprowadziły nieruchomość do stanu pozwalającego na uzyskanie pozwolenia na użytkowanie.

A więc, zamiast gromadzenia stosu dokumentów, przedstawiasz w banku podstawowe papiery + faktury potwierdzające zakup określonych towarów. Dzięki temu szybciej i sprawniej otrzymasz środki. Ponadto nie są one podzielone na transze i nie ma obowiązku ich rozliczania.

Jedyne ograniczenie to okres wstecz, w jakim dane zakupy muszą zostać zrealizowane. Refinansowaniu poniesionych kosztów mieszkaniowych podlegają faktury wystawione w trakcie ostatnich 12 miesięcy.

Jeśli budujesz się na działce większej niż 3000 m2, to niestety duża liczba instytucji odpada już na starcie. Wstępnie o taki kredyt, możesz ubiegać się w poniższych bankach.

Możliwości uzyskania finansowania są uzależnione również od ewentualnej daty wystawienia warunków zabudowy.

A teraz wyobraź sobie sytuację: znalazłeś dom w budowie, ktoś rozpoczął inwestycję, ale z różnych przyczyn jej nie dokończył. Cena jest atrakcyjna, lokalizacja wymarzona, tylko… jak to sfinansować?

Tu wchodzi w grę kredyt hipoteczny na zakup domu w budowie. Procedura ta przypomina standardowy kredyt budowlany, ale jest między nimi kilka kluczowych różnic, o których pokrótce wspomnę.

Bank wypłaca pierwszą część środków sprzedającemu po podpisaniu umowy przyrzeczonej (czyli przeniesieniu własności nieruchomości). Następnie nowy właściciel musi przejąć pozwolenie na budowę. A to może potrwać 1–2 miesiące. Dopiero po tym formalnym kroku bank wypłaca kolejne transze, przeznaczone już na dokończenie budowy.

Podobnie jak w przypadku budowy od zera, kluczowy jest tutaj kosztorys budowlany, który bank będzie weryfikował przy każdej wypłacie środków. Po zakończeniu inwestycji musisz jeszcze dostarczyć pozwolenie na użytkowanie, które formalnie zamyka cały proces kredytowy.

Niestety, wiele banków nie akceptuje działek z istniejącą zabudową jako zabezpieczenia kredytu, ponieważ taka nieruchomość jest trudniejsza do sprzedania w przypadku problemów ze spłatą. Co więcej, część z nich wymaga, aby wszyscy właściciele działki stali się współkredytobiorcami, a nie tylko podpisali zgodę na obciążenie hipoteki.

To oznacza, że Twoi rodzice czy teściowie musieliby formalnie dołączyć do kredytu. A ich wiek i zobowiązania finansowe mogą wpłynąć na Twoją zdolność kredytową i skrócić maksymalny okres spłaty.

Jakie jest rozwiązanie w tej sytuacji? Jeśli to możliwe, rozważ podział działki i przepisanie jej części na siebie. Taki krok zwiększa szanse na uzyskanie kredytowania i otwiera dostęp do większej liczby ofert bankowych.

Ekologiczne budowanie to nie tylko trend, ale i realne oszczędności. W Polsce coraz częściej do głosu dochodzą specjalne kredyty budowlane ekologiczne, które premiują inwestycje w domy energooszczędne lub pasywne.

Wymagania nie są tutaj tak wyśrubowane, jakby się mogło wydawać. Wystarczy, że dom będzie miał wskaźnik Ep poniżej 62 kWh/rok/m², a już możesz liczyć na lepsze warunki cenowe kredytu, czyli niższe oprocentowanie w porównaniu do standardowej oferty mieszkaniowej. A to oznacza nawet kilkadziesiąt tysięcy złotych oszczędności na odsetkach w skali całego kredytu!

Aktualnie ekokredyty oferują m.in. (*oferty wszystkich banków opisałem na swoim blogu):

Każdy z tych banków ma nieco inne wymagania, dlatego warto dobrze się przygotować i porównać oferty.

Jeśli chcesz, opracowałem na blogu osobny artykuł, w którym omawiam dokładnie, jak działa kredyt hipoteczny na dom energooszczędny. Zajrzyj tam, by zapoznać się ze szczegółami!

Gdy budujesz dom z pomocą kredytu hipotecznego, samo zabezpieczenie hipoteczne nie wystarcza. Bank wymaga również, abyś przedstawił polisę majątkową, która obejmie Twoją nieruchomość. Najpierw w trakcie budowy, a potem już jako gotowy dom.

Minimalny wymagany zakres ubezpieczenia nieruchomości to mury i zdarzenia losowe, ale szczerze rekomenduję, żeby pójść o krok dalej. Dlaczego? Bo w praktyce warto rozszerzyć polisę o ryzyka fakultatywne, jak: odpowiedzialność cywilna, powódź, ogień, kradzież czy zniszczenia spowodowane warunkami atmosferycznymi. Co ważne, koszt takiego rozszerzenia jest naprawdę niewielki, a strata całego majątku lub jego poważnej części byłaby bolesna.

Część banków wymaga, aby polisę przedstawić już na etapie uruchomienia kredytu, ale w większości przypadków robi się to po formalnym zakończeniu budowy, czyli po uzyskaniu pozwolenia na użytkowanie. Ważna jest też wartość zabezpieczenia polisą.

Niektóre banki patrzą na wartość kosztorysową, inne na wartość odtworzeniową, a pozostałe tylko na kwotę kredytu. Moim zdaniem najlepiej zabezpieczyć się wg wyższej z tych wartości, bo ubezpieczenie tylko na kwotę kredytu chroni głównie interes banku, a nie Twój.

Każda nieruchomość kredytowana musi być docelowo ubezpieczona polisą majątkową z przeniesieniem cesji praw na bank. Jest to obowiązkowe zabezpieczenie kredytu hipotecznego.

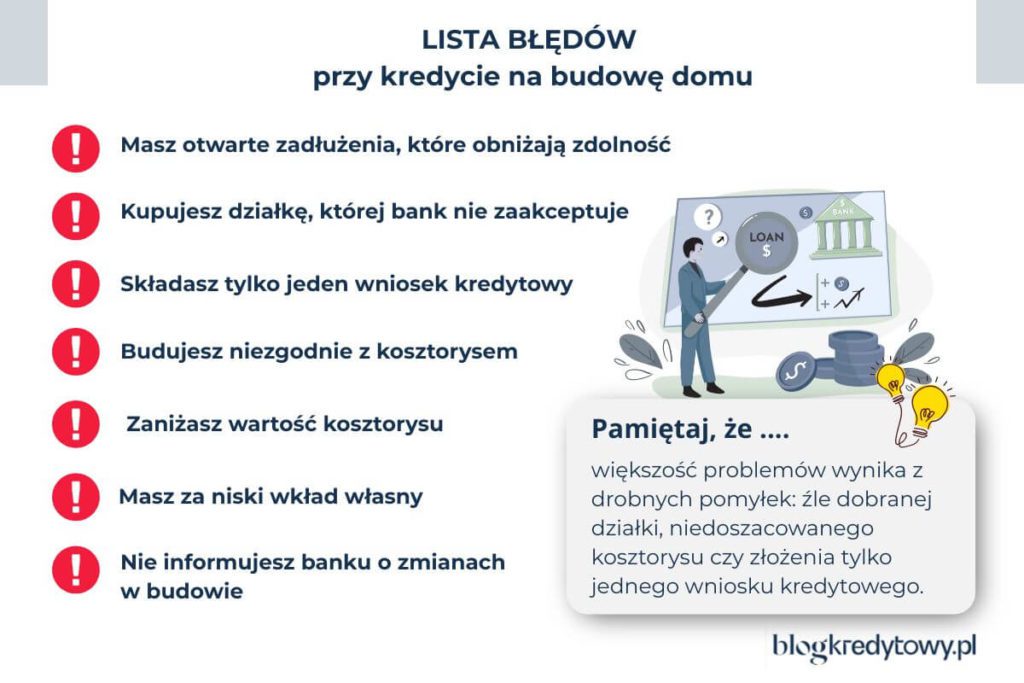

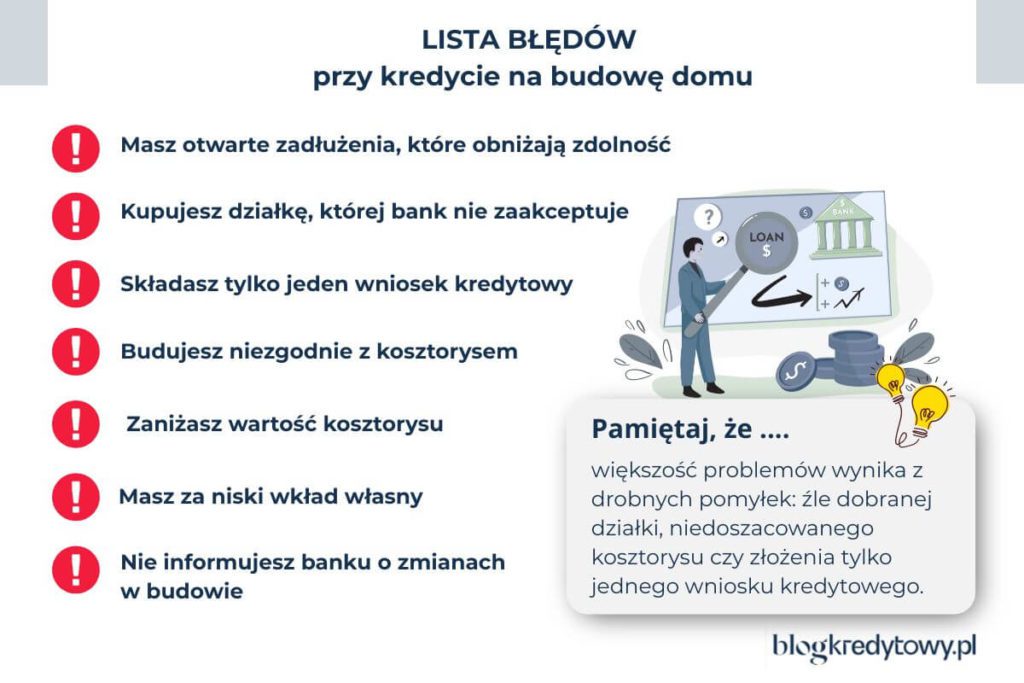

Budowa domu i organizacja kredytu budowlanego to jedno z największych wyzwań finansowych w życiu. Błędy w tym procesie mogą kosztować Cię nie tylko pieniądze, ale i czas, a nawet marzenia o wymarzonym domu.

Większość problemów wynika z drobnych pomyłek: źle dobranej działki, niedoszacowanego kosztorysu czy złożenia tylko jednego wniosku kredytowego.

Dlatego przygotowałem listę najczęstszych błędów, które widzę u klientów na co dzień — oraz podpowiedź, jak ich uniknąć, współpracując z ekspertem kredytowym.

✅ Kupujesz działkę, której bank nie zaakceptuje

Nie każda działka „przechodzi” w banku, np. jeśli nie ma dostępu do drogi publicznej albo nie jest budowlana w dokumentach, możesz od razu usłyszeć „nie”.

✅ Bierzesz kredyt gotówkowy na zakup działki

Banki nie lubią, gdy klient już na starcie ma inne zadłużenie. Np. kredyt gotówkowy czy otwarte limity kredytowe mogą obniżyć Twoją zdolność i pogorszyć warunki hipoteczne.

✅ Zaniżasz wartość kosztorysu

Myślisz, że oszczędzisz, pokazując bankowi mniejsze liczby? Błąd! Bank chce realistycznego kosztorysu, a za niskie wyceny mogą Cię zablokować.

✅ Masz za niski wkład własny

Pamiętaj: im większy wkład własny, tym lepsze warunki kredytu. Minimum to zwykle 20%, ale realnie instytucje często oczekują więcej.

✅ Składasz tylko jeden wniosek kredytowy

Nie ograniczaj się do jednego banku! Porównanie ofert daje Ci szansę na lepsze warunki i większe bezpieczeństwo.

✅ Zostawiasz za mało czasu na organizację kredytu

Budowa za pasem, a Ty dopiero zaczynasz papierologię? To prosta droga do opóźnień albo w ogóle braku finansowania.

✅ Wybierasz bank bez doświadczenia w finansowaniu budowlanym

Nie każdy bank elastycznie podchodzi do kredytów budowlanych. Warto porównać oferty i wybrać instytucję, która „zna się” na budowie.

✅ Nie czytasz umowy kredytowej

Brzmi oczywiście, prawda? A jednak wiele osób podpisuje umowę, nie wiedząc, na co się zgadza. To błąd, który może drogo kosztować.

✅ Budujesz niezgodnie z kosztorysem

Zmiany w budowie bez zgody kredytodawcy? Może się to skończyć wstrzymaniem transz albo problemami z rozliczeniem inwestycji.

✅ Nie informujesz banku o zmianach

Banki nie lubią niespodzianek. Jeśli coś się zmienia — zgłoś to od razu. Brak komunikacji może Cię zablokować w najgorszym momencie.

Największym błędem wedle moich obserwacji jest jednak bycie „najmądrzejszym”. Wielokrotnie spotkałem się poniższa postawą.

Mój kosztorys na 100% jest dobrze policzony, gdyż sąsiad 2 lata temu wziął większy kredyt hipoteczny, a budował mniejszy dom. Nie potrzebuję tak dużej kwoty kredytu, bo połowa rodziny będzie mi pomagała.

Jeśli chcesz się dowiedzieć, jak otrzymać kredyt na działkę budowlaną, to odsyłam Cię do osobnego wpisu. Przedstawiam w nich aktualne wymagania banków i cały proces przygotowawczy.

Zalety:

Wady:

Budowa domu i organizacja kredytu budowlanego to skomplikowany proces, zwłaszcza jeśli robisz to pierwszy raz. Dlatego warto rozważyć wsparcie doświadczonego doradcy, który pomoże uporządkować formalności, sprawdzi kosztorys, przygotuje dokumenty i poprowadzi Cię przez cały proces aż do pozytywnej decyzji kredytowej.

Co ważne, dla Ciebie jako klienta taka pomoc jest bezpłatna — doradcę wynagradza bank, w którym finalnie weźmiesz kredyt. Szukając eksperta, postaw na osobę, która aktywnie dzieli się wiedzą i doświadczeniem, np. prowadząc bloga o kredytach.

Omawiane w tym artykule rozwiązanie to wymagające zobowiązanie, które łączy rolę kredytobiorcy i inwestora. Trzeba nie tylko spłacać raty, ale też planować koszty, pilnować harmonogramów i rozliczać się z bankiem oraz urzędami.

Dzięki doświadczeniu z ponad 1200 umów kredytowych, w tym licznych projektów budowlanych, wiem, jak Ci w tym pomóc. Jeśli potrzebujesz wsparcia lub chcesz skonsultować swój wniosek, odezwij się — razem przejdziemy przez cały proces.

Czy mój artykuł był dla Ciebie pomocny? Czy dowiedziałeś się wszystkiego na temat kredytu budowlanego? Jeśli miejscami był dla Ciebie niejasny, daj znać w komentarzu.

Pamiętaj, że oferty kredytów hipotecznych w poszczególnych bankach będą się między sobą różniły. Zapewniam, iż odpowiem na wszelkie wątpliwości związane z tą tematyką.

Tak, posiadanie działki jest warunkiem koniecznym do uzyskania kredytu na budowę domu – działka stanowi zabezpieczenie kredytu. Jeśli kupujesz działkę na kredyt, możesz połączyć oba finansowania w jednym wniosku.

Tak, kredyt budowlano-hipoteczny obejmuje zarówno koszty budowy, jak i wykończenia domu do stanu pod klucz. Warunkiem koniecznym jest tutaj przedstawienie kosztorysu z uwzględnieniem prac wykończeniowych, które muszą być rozliczone zgodnie z transzami.

Najlepszym rozwiązaniem jest kredyt budowlano-hipoteczny, który łączy finansowanie budowy i późniejsze przewalutowanie na kredyt hipoteczny po zakończeniu prac. Pozwala to płacić tylko odsetki w trakcie budowy, a po przeniesieniu na hipotekę spłacać kapitał i odsetki, jak w zwykłym kredycie mieszkaniowym.

Kredyt budowlany nie ma ustalonej maksymalnej kwoty. Najważniejsze jest w tym przypadku posiadanie zdolności kredytowej. Dużo też zależy od wartości działki oraz kosztorysu budowy.

Jeśli nie zakończysz budowy w terminie określonym w umowie kredytowej, bank może wstrzymać wypłatę kolejnych transz lub zażądać dodatkowych zabezpieczeń. W skrajnych przypadkach może wypowiedzieć umowę kredytową, dlatego ważne jest informowanie banku o postępach i ewentualnych opóźnieniach w pracach wykończeniowych.

Po zakończeniu budowy i spełnieniu warunków banku (np. uzyskaniu pozwolenia na użytkowanie), kredyt budowlano-hipoteczny automatycznie zmienia się w kredyt hipoteczny. Wtedy zaczynasz spłacać raty kapitałowo-odsetkowe według harmonogramu ustalonego na początku.

Średni koszt budowy domu 100 m² w Polsce w 2025 roku wynosi od 350 000 do 500 000 zł, w zależności od standardu wykończenia i lokalizacji. Warto uwzględnić także koszty dodatkowe, takie jak przyłącza, projekty czy opłaty urzędowe, które mogą podnieść finalny budżet.

Masz pytania lub uwagi?

Odpowiemy na Twoją wiadomość

Wiadomość

została

przesłana

Dziękuję!

Odpowiem tak szybko jak to możliwe.