Kredyt hipoteczny dla programisty B2B – ryczałt, KPiR, porady eksperta

Zawód a kredyt

5 min. czytania

16-10-2025

5 min. czytania

W Polsce od lat trwa bezpardonowa walka polityczna, która z każdymi wyborami wchodzi na nowy poziom i coraz mocniej wpływa na życie zwykłych ludzi. Po wyborach parlamentarnych w 2023 roku sytuacja pracowników spółek medialnych Skarbu Państwa stała się wyjątkowo trudna. Czy kredyt hipoteczny dla pracownika TVP, Polskiego Radia lub PAP jest więc w ogóle możliwy? Wyjaśniam.

Gdy pracodawca jest w stanie likwidacji, bank automatycznie widzi większe ryzyko. Likwidacja oznacza, że spółka kończy działalność i skupia się na formalnościach zamknięcia – czasem przez miesiące, a w przypadku dużych podmiotów nawet lata. W takiej sytuacji siłą rzeczy Twoje zatrudnienie nie jest dla instytucji „stabilnym i wiarygodnym” źródłem dochodu, nawet jeśli realnie nadal pracujesz i masz wypłatę na czas. Efekt? Najważniejszym skutkiem jest odmowa kredytu hipotecznego (i często także kredytu gotówkowego) wynikająca z twardej polityki bankowej. Bank nie przyzna finansowania, gdy pracodawca jest w trakcie procesu likwidacji lub restrukturyzacji.

Z mojej perspektywy to jedno z tych miejsc, gdzie polityka i procedury spotykają się z życiem. Nie chodzi o Ciebie jako klienta, tylko o „status firmy” w systemie bankowym. A ten, przy likwidacji, świeci na czerwono.

„Nowy rząd rozpoczął procedury likwidacyjne w TVP, Polskim Radiu i PAP, co miało uporządkować kwestie własności i odzyskać kontrolę nad przekazem medialnym. Problem w tym, że ten polityczny manewr ma bardzo realne skutki dla tysięcy zatrudnionych osób. Wielu z nich z dnia na dzień straciło możliwość uzyskania kredytu hipotecznego. Banki odmawiają finansowania, gdy pracodawca znajduje się w stanie likwidacji lub restrukturyzacji. W praktyce oznacza to, że nawet osoby z wieloletnim stażem, stabilnymi dochodami i nienaganną historią kredytową, mogą dziś usłyszeć z banku krótkie „nie”.”

Michał Wójtowicz, Starszy Ekspert Kredytowy w Hipoteczny.pl

Tak, ale jest to trudniejsze, gdy pracodawca jest w stanie likwidacji. Większość banków z automatu odmawia kredytu mieszkaniowego, ale część dopuszcza wyjątki po indywidualnej analizie. Kluczowe są w tym względzie dobrze udokumentowany dochód, ewentualny współkredytobiorca oraz wybór instytucji, która zaakceptuje tę niecodzienną sytuację.

TVP, Polskie Radio i Polska Agencja Prasowa (PAP) to duże miejsca pracy, tysiące osób, które dziś lub w najbliższym czasie myślą o własnym mieszkaniu – często z kredytem hipotecznym. Problem w tym, że gdy pracodawca jest w likwidacji, większość banków automatycznie stawia barierę. Nie wchodzą w niuanse: czy to zabieg prawny, czy reorganizacja, liczy się status firmy w KRS. A ten wprost przekłada się na ocenę ryzyka: „pracodawca w likwidacji = brak stabilności dochodu” i odmowa finansowania.

Brzmi to absurdalnie, bo realnie możesz mieć umowę, stałe wpływy i świetną historię kredytową. Niestety „instrukcja kredytowa” bywa momentami bezduszna, zupełnie nielogiczna i to ona decyduje o wyniku decyzji kredytowej. Dobra wiadomość jest taka, że są banki, które w drodze odstępstwa proceduralnego potrafią taki wniosek rozpatrzyć pozytywnie. Już na początku likwidacji wysłałem zapytania do wielu instytucji: część od razu powiedziała „nie”, ale kilka zostawiło furtkę dla indywidualnej oceny. Co więcej, mam za sobą kilka skutecznie zrealizowanych kredytów mieszkaniowych dla osób zatrudnionych w TVP, Polskim Radiu i PAP.

Jeśli jesteś w podobnej sytuacji, da się ułożyć dobrą ścieżkę procesowania: właściwy bank, dobre udokumentowanie dochodu i tam, gdzie to potrzebne – współkredytobiorca lub alternatywne źródło przychodu. Odezwij się do mnie, a wszystko Ci wyjaśnię w wiadomości prywatnej.

W skrócie: gdy pracodawca jest w likwidacji, kredytodawcy uznają dochód za niestabilny, niezależnie od rodzaju umowy. To nie kwestia Ciebie jako klienta, tylko statusu spółki w systemie ryzyka.

Najczęściej „pod górkę” mają:

Natomiast zatrudnienie na B2B (działalność gospodarcza) paradoskalnie daje najwięcej możliwości, bo bank ocenia firmę-klienta, a nie bezpośrednio spółkę w likwidacji jako pracodawcę. Jeśli więc fakturujesz na B2B, instytucja nie musi od razu widzieć powiązania z TVP/PR/PAP.

Masz konkretną formę zatrudnienia i chcesz ocenić ryzyko? Daj mi znać, a podeślę checklistę dokumentów i wskażę banki, w których masz realne szanse.

Najczęściej z Twoich dokumentów. W zaświadczeniu o zarobkach widnieje pełna nazwa pracodawcy, a dziś brzmi ona m.in.:

Nawet jeśli analityk przeoczy dopisek, systemy bankowe i wewnętrzne checklisty zwykle to wyłapią. Banki weryfikują pracodawcę w bazach (np. KRS), a status „w likwidacji” świeci im się po prostu na czerwono. Do tego dochodzi kontekst medialny – analityk też człowiek. Zagląda do ogólnopolskich stacji telewizyjnych, czyta gazety i internet. Kojarzą, że spółki medialne Skarbu Państwa przechodzą formalne zmiany.

Co to dla Ciebie oznacza?

Jeśli masz wpływy z kilku źródeł (np. B2B + inne kontrakty), przygotuj czytelną rozpiskę dochodów i udokumentuj ciągłość przychodu. To ułatwia rozmowę z bankiem, nawet gdy główny pracodawca ma status „w likwidacji”.

Jeśli pracujesz w TVP, Polskim Radiu lub PAP i chcesz uzyskać kredyt hipoteczny, mogę Ci w tym pomóc. Moje wsparcie jako eksperta kredytowego jest bezpłatne. Oferty przeze mnie przedstawione są takie same jak w oddziałach banków, a wynagrodzenie pobieram od instytucji po skutecznej finalizacji.

Od 2009 roku pomagam w organizacji kredytów mieszkaniowych. Mam na koncie kilka tysięcy sfinansowanych transakcji, znam procedury bankowe i realia rynku nieruchomości. Dla pracowników mediów publicznych zrealizowałem ok. 20 kredytów hipotecznych, w tym 4 w ostatnich 2 latach. Temat TVP, PR, PAP mam skonsultowany z większością banków. Wiem, gdzie zapadnie automatyczne „nie”, a gdzie jest furtka i odstępstwo po indywidualnej analizie.

Moje biuro mieści się w bliskiej odległości od głównych siedzib Polskiego Radia i TVP. Zapraszam do kontaktu na niezobowiązujące spotkanie: Warszawa, dzielnica Mokotów, ul. Bukowińska 24c/3. Biuro mieści się w dogodnej lokalizacji – 150m od stacji Metro Wilanowska.

Kredyty hipoteczne

7 min. czytania

Kredyty hipoteczne

7 min. czytania

Budowa domu

9 min. czytania

Profil klientki: Pani Magdalena zatrudniona w Telewizji Polskiej S.A. w likwidacji. Współwnioskodawca: mąż. Budżet transakcji z remontem: ok. 1,5 mln zł.

Wyzwanie: w firmie krążyła wieść, że kredyt hipoteczny przy pracodawcy „w likwidacji” jest praktycznie nie do uzyskania. To naturalnie budziło stres. Uspokoiłem klientkę, bo miałem już za sobą pozytywne realizacje w podobnych sytuacjach.

Moja strategia

Decyzje banków

Efekt finalny był taki, że moi klienci wybrali ofertę bez dodatkowego wkładu, z wygodniejszym harmonogramem i kosztami całkowitymi akceptowalnymi w budżecie. Całość przeszła bez nerwowych aneksów i bez „kreatywnych” rozwiązań. Zwyczajnie – właściwy dobór banku i kompletna dokumentacja.

Wnioski dla Ciebiena przyszłość:

Każdy przypadek jest na pewno inny, ale są pewne kroki, które możesz podjąć, aby zwiększyć swoje szanse na hipotekę, nawet jeśli Twoje zatrudnienie dotyczy spółek publicznych w likwidacji.

Oto kilka wskazówek, które mogą pomóc.

Im wyższy wkład własny, tym mniejsze ryzyko dla banku – to prosta zasada. Jeśli dorzucisz więcej niż minimalna wymagana pula środków własnych (10-20%), kredytodawca może spojrzeć na Twoją aplikację przychylniej1. Dodatkowe środki zmniejszają ryzyko kredytowe, co może zadecydować o pozytywnej decyzji.

Druga nieruchomość jako zabezpieczenie kredytu to kolejna opcja, która może obniżyć ryzyko kredytowe, a tym samym zwiększyć Twoje szanse na akcept wniosku kredytowego.

Co dwie głowy, to nie jedna. Współkredytobiorca z dobrym dochodem i historią kredytową może znacząco podnieść Twoje szanse na przyznanie hipoteki. Kredytodawcy traktują wnioski z dwoma wnioskodawcami korzystniej, co w przypadku pracy w TVP, PR lub PAP może przechylić szalę na korzyść Twojego kredytu.

Jeśli masz inne zobowiązania, przed złożeniem wniosku postaraj się je spłacić lub zredukować do minimum. Im niższe zadłużenie, tym lepsza zdolność kredytowa, a instytucja będzie mniej obawiała się o Twoją zdolność do regularnej spłaty.

Jeśli jesteś zatrudniony na umowie o pracę na czas określony, warto postarać się o przedłużenie umowy na czas nieokreślony. W oczach instytucji jest ona bardziej stabilna, co może wpłynąć na wyższą ocenę Twojej aplikacji kredytowej.

Każdy kredytobiorca ma indywidualną sytuację. Nie można wszystkich przypadków wrzucić do jednego worka i wyciągać tego samego wniosku dla ogółu. Jeśli chcesz przeanalizować swoje szanse, zapraszam do kontaktu. Pomogę Ci wybrać najlepszą drogę i banki, które będą bardziej otwarte na Twój przypadek.

Sytuacja z kredytem hipotecznym przy pracodawcy w likwidacji może być stresująca, ale odpowiednie zabezpieczenie się w umowie przedwstępnej to sposób na zminimalizowanie ryzyka. Mogę Ci pomóc w negocjowaniu takich zapisów i przygotowaniu odpowiednich dokumentów, które poprawią Twoje szanse na kredyt.

Jeśli bank odmówi kredytu, a Ty stracisz zadatek, możesz chronić się odpowiednimi zapisami w umowie przedwstępnej. Standardowo zadatek wynosi 5-10% wartości nieruchomości. Jest jedno „ale” – gdy Twój wniosek zostanie odrzucony, to stracisz tę kwotę.

Sugeruję dodać klauzulę, która umożliwi zwrot zadatku, jeśli otrzymasz 3 decyzje negatywne.

Nie każdy sprzedający zgodzi się na taki zapis, ale zawsze warto negocjować. Gdy nie chcesz ponosić pełnego ryzyka, proponuj niższy zadatek lub częściowy zwrot w przypadku odmowy banku. Takie negocjacje mogą pomóc zminimalizować potencjalne straty w momencie odmowy.

Warto złożyć wnioski do kilku banków równolegle. Dzięki temu, jeśli otrzymasz kilka decyzji negatywnych, masz mocniejszą podstawę do ubiegania się o zwrot zadatku u sprzedającego. Sprawdzenie ofert banków i złożenie kilku wniosków może również przyspieszyć cały proces i zwiększyć Twoje szanse na pozytywną decyzję.

Sprawdź, do ilu banków można złożyć wnioski kredytowe – stworzyłem mój ekspercki poradnik na ten temat.

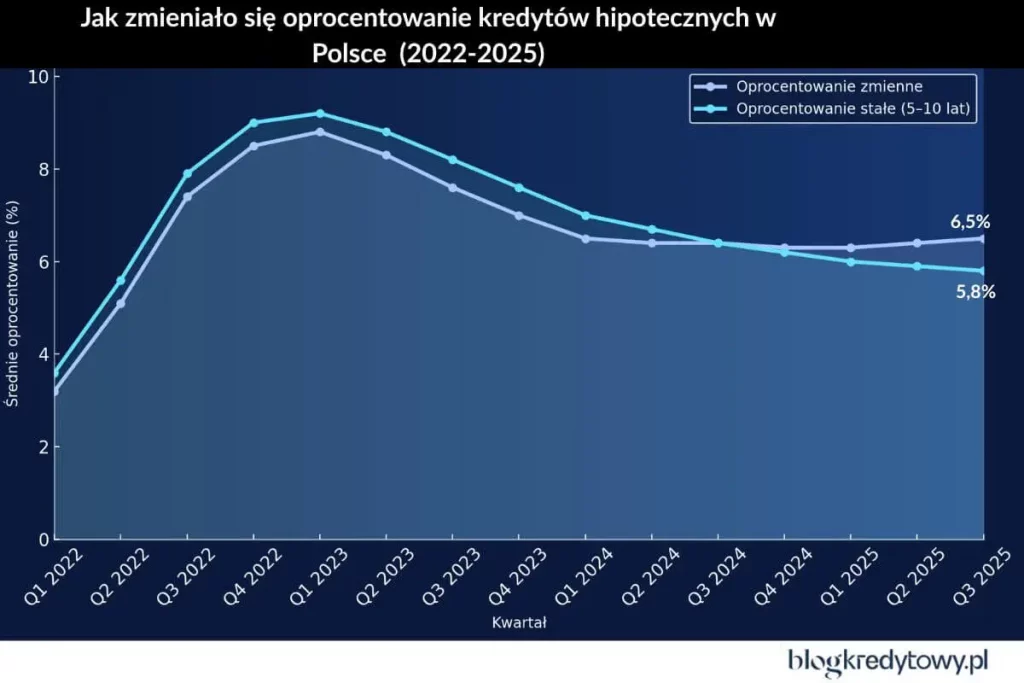

Jeszcze na podstawie wykresu krótko pokażę Ci, jak aktualnie przedstawia się sytuacja na rynku kredytów mieszkaniowych. Widać wyraźnie, że w ostatnich latach miała miejsce prawdziwa sinusoida. W 2022 r. oprocentowanie zaczęło gwałtownie rosnąć, a w pierwszym kwartale 2023 r. sięgnęło niemal 9%, co było momentem przełomowym dla wielu Polaków. Większość z nich odłożyła marzenia o własnym mieszkaniu na półkę. Raty kredytów wystrzeliły, a liczba nowych umów spadła do najniższego poziomu od dekady!

Od tamtej pory sytuacja stopniowo się uspokaja. Stopy procentowe przestały rosnąć, a banki zaczęły luzować politykę kredytową. Dziś średnie oprocentowanie kredytu hipotecznego to około 5,8% (stałe) i 6,5% (zmienne) – czyli jest o kilka punktów mniej niż w kryzysowym szczycie i ponownie są w zasięgu tych, którzy mają stabilne dochody i dobrze przygotowaną dokumentację.

Podsumowując: po burzy z lat 2022-2023 rynek kredytów hipotecznych powoli wraca do równowagi. Rok 2025 to nie czas euforii, ale na pewno okres większej przewidywalności i realnych szans na finansowanie – nawet dla osób z sektora mediów publicznych, które potrafią udowodnić swoją stabilność finansową.

A kiedy dokładnie spadną stopy procentowe i jaki ma to skutek dla kredytobiorców na bieżąco komentuję w moim najnowszym wpisie.

Wprowadzenie TVP i Polskiego Radia w stan likwidacji, choć miało być rozwiązaniem tymczasowym, w praktyce się przedłuża.

Jak informowały media, likwidatorzy mieli trudności z przygotowaniem raportów otwarcia w ustawowym terminie, co oznacza, że proces może potrwać dłużej niż planowano.

My, dziennikarze nie możemy mówić o kondycji finansowej naszych rozgłośni, ale wraz z kolegami staramy się przemycać ogólne informacje do programów. To wygląda jak czarowanie rzeczywistości.

przyznaje Agnieszka Czyżewska-Jacquemet, reportażystka Radia Lublin, koordynatorka porozumienia pracowników rozgłośni regionalnych Polskiego Radia.

Przedłużająca się likwidacja może mieć realny wpływ na sytuację pracowników – w tym na ich wiarygodność kredytową. Banki, oceniając zdolność kredytową, biorą pod uwagę stabilność pracodawcy. W przypadku spółek w stanie likwidacji zatrudnienie może być traktowane jako bardziej ryzykowne, co przekłada się na mniejsze szanse uzyskania kredytu hipotecznego lub mniej korzystne warunki finansowania2.

Sytuacja związana z TVP, Polskim Radiem i Polską Agencją Prasową jest wyjątkowa. Formalne wnioski o likwidację nie wynikają z problemów finansowych tych spółek, lecz są częścią strategicznej decyzji rządu, mającej na celu odzyskanie kontroli nad mediami publicznymi. Logika podpowiada, że analityk bankowy, oceniając zdolność kredytową osoby zatrudnionej w takiej firmie, powinien podejść do wniosku indywidualnie, uwzględniając specyfikę sytuacji.

Niestety, w bankach procedury są często ważniejsze niż logika. Automatyczne odmowy są wynikiem standardowych procedur kredytowych, które nie uwzględniają takich niuansów, jak techniczna likwidacja firmy, która nadal działa operacyjnie. To powoduje, że ich decyzje bywają mało elastyczne.

Dobre wieści są takie, że nie wszyscy kredytodawcy działają według sztywno ustalonych procedur. Część z nich na drodze odstępstwa od reguł jest w stanie udzielić kredytu hipotecznego, nawet w przypadku pracownika TVP, Polskiego Radia lub PAP. I choć takie decyzje należą do rzadkości, to jestes w stanie znaleźć instytucje, które będą gotowe przyznać kredyt po indywidualnej analizie wniosku.

Chcesz dowiedzieć się, jak banki mogą spoglądać na Twoją zdolność kredytową? Szacunkowe wyliczenia wkonasz za pomocą mojego kalkulatora.

Tak, jest to możliwe, choć trudniejsze niż w przypadku pracowników innych firm. Banki traktują pracowników tych mediów jako osoby zatrudnione w firmach w likwidacji, co może wpłynąć na ostateczną decyzję kredytową.

Powodem jest rozpoczęcie procedury likwidacyjnej w tych spółkach. Choć nie oznacza to ich natychmiastowego zamknięcia, instytucje bankowe traktują taki stan jako podwyższone ryzyko kredytowe.

Tak, banki analizują stabilność zatrudnienia. Jeśli pracodawca znajduje się w likwidacji, może to zostać uznane za brak stabilności dochodów, co wpływa na indywidualną ocenę zdolności kredytowej osoby zatrudnionej w takim miejscu.

Lista dokumentów jest standardowa, czyli m.in. zaświadczenie o zatrudnieniu i wysokości dochodów, wyciągi bankowe za ostatnie miesiące, dokumenty potwierdzające tożsamość oraz umowa przedwstępna sprzedaży nieruchomości.

Tak, niektórzy kredytodawcy są bardziej elastyczni i mogą rozważyć udzielenie kredytu po indywidualnej analizie sytuacji klienta. Warto skonsultować się z ekspertem kredytowym, który pomoże znaleźć odpowiednią ofertę.

Tak, stałe, dodatkowe źródła dochodu, takie jak działalność gospodarcza czy dochody z wynajmu, mogą pozytywnie wpłynąć na scoring kredytowy.

Przede wszystkim zwiększ wkład własny, rozważ zabezpieczenie kredytu inną nieruchomością, złóż wnioski do kilku banków równocześnie, przygotuj pełną dokumentację finansową oraz rozważ drugiego współkredytobiorcę.

Źródła:

1 Rekomendacja S dotycząca dobrych praktyk w zakresie zarządzania ekspozycjami kredytowymi zabezpieczonymi hipotecznie, KNF, knf.gov.pl.

2 Pracownicy mediów publicznych przestali być wiarygodnymi klientami dla banków, press.pl.

3 Analizy przypadków klientów (dane zanonimizowane).

4 Komunikaty posiedzeń RPP, nbp.pl

Masz pytania lub uwagi?

Skontaktujemy się w ciągu 24h!

Wiadomość

została

przesłana

Dziękuję!

Odpowiem tak szybko jak to możliwe.