Kiedy spadną stopy procentowe? Analiza rat kredytu hipotecznego

Oprocentowanie kredytu

7 min. czytania

Dziś postaram się rozprawić z tematem, którym jest obliczanie odsetek od kredytu. Jest on bardzo ważny (szczególnie w przypadku kredytów hipotecznych) i może wydać się dość trudny.

Są to jednak tylko pozory, ponieważ możesz obliczyć odsetki od kredytu hipotecznego, korzystając z kalkulatora raty kredytu hipotecznego lub wsparcia eksperta kredytowego.

Zachęcam Cię do tego nie bez powodu. Kredyt hipoteczny to duże obciążenie (choć często konieczne) dla naszego domowego budżetu. Warto zatem obliczyć ratę kredytu hipotecznego i wartość odsetek, które będziemy musieli zapłacić w ciągu wielu lat. Korzyści z takiej operacji są następujące:

Wyjaśnię Ci, czym są odsetki od kredytu, jak je obliczyć oraz jakie są różnice w ich naliczaniu w zależności od rodzaju oprocentowania. Przeanalizujemy także takie zagadnienia, jak Rzeczywista Roczna Stopa Oprocentowania (RRSO), wpływ nadpłaty na wysokość odsetek oraz jak okres kredytowania wpływa na całkowity koszt kredytu.

W dzisiejszym wpisie „Czym są i jak obliczyć odsetki od kredytu?” dowiesz się:

Odsetki od kredytu to kwota, jaką kredytobiorca, płaci instytucji finansowej za możliwość korzystania z pożyczonych pieniędzy. Jest to wynagrodzenie banku za udzielenie kredytu gotówkowego, mieszkaniowego i każdego innego. Odsetki od kredytu zapłacisz zawsze – niezależnie, czy zaciągasz go jako konsument, czy firma.

Odsetki są głównym źródłem zysków dla banków i innych instytucji kredytowych. Kwotą odsetek, którą zapłacisz, zależy od wysokości pożyczonego kapitału, okresu kredytu, oraz oprocentowania, które ma największy wpływ na koszty i wysokość raty kredytu.

Zatrzymajmy się na chwilę przy oprocentowaniu. Zasada jest prosta – im wyższe oprocentowanie, tym wyższe będą odsetki kredytu. Wysokość oprocentowania znajdziesz w swojej umowie kredytowej i jest ona wyrażona w skali roku. Odsetki naliczane są jednak z reguły co miesiąc, a bank dopisuje je do raty kapitałowej. Rata kredytu składa się zatem z części odsetkowej i części kapitałowej.

Załóżmy, że decydujesz się zaciągnąć kredyt hipoteczny, którego oprocentowanie wynosi 7%. Jednak okazuje się, że musisz zapłacić sumarycznie więcej odsetek, niż wynika to z prostego działania.

Wynika to z tego, że podane w umowie oprocentowanie jest to oprocentowanie nominalne w skali roku. Oznacza to, że jeżeli zaciągniesz kredyt na rok, to rzeczywiście zapłacisz 7% odsetek. Jeżeli zaciągniesz kredyt hipoteczny na dłuższy okres, to zapłacisz 7% odsetek za każdy rok. Oprocentowanie jest naliczane od kapitału pozostałego do spłaty.

Załóżmy, że zaciągnąłeś kredyt na 5 lat. To nie oznacza, że zapłacisz sumarycznie 35% odsetek (5 x 7%). Odsetki liczy się od pozostałego kapitału. Każda rata zawiera pewną wartość kapitału. Rata po racie zatem masz mniej kapitału do spłaty. Skoro odsetki są liczone od kapitału, do rata po racie wartość odsetek będzie również się zmniejszała.

Podobnie sytuacja wygląda w przypadku lokat. Jeżeli założysz lokatę na 3 lata z oprocentowaniem 7%, to również jest to oprocentowanie w skali roku. Twój zysk zależy od tego, jak często kapitalizują się odsetki.

Jeśli odsetki lokaty 3-letniej kapitalizują się co roku, to wtedy korzystasz z efektu procentu składanego. Oprocentowanie w kolejnym okresie naliczane jest od ulokowanej kwoty i wypracowanych w poprzednim okresie odsetek.

Przykład:

*Na potrzeby przykładu nie wziąłem pod uwagę podatku od zysków kapitałowych.

Udział kapitału i odsetek w racie kredytu jest uzależniony od okresu kredytowania i wysokości oprocentowania. Jeżeli oprocentowanie kredytu wynosiłoby 0%, to spłacalibyśmy sam kapitał. Oprocentowanie powoduje, że do każdej raty dopisywane są odsetki. Zatem każdy dodatkowy punkt procentowy będzie powodował, iż rata i część odsetkowa będą wyższe.

Im dłuższy okres kredytowania i wyższe oprocentowanie kredytu, tym wyższy będzie udział odsetek (zwłaszcza w początkowych latach spłaty kredytu).

Obecnie oprocentowanie kredytów w Polsce jest wysokie ze względu na wysoką inflację. Rada Polityki Pieniężnej podniosła stopy procentowe NBP, żeby skutecznie walczyć ze wzrostem cen. Dla kredytobiorców to nie jest jednak dobra wiadomość. Oprocentowanie kredytów jest ściśle skorelowane ze stopami procentowymi NBP. Decyzja RPP o podniesieniu stóp procentowych spowodowała wzrost oprocentowania kredytów, co przełożyło się na drastyczny wzrost rat.

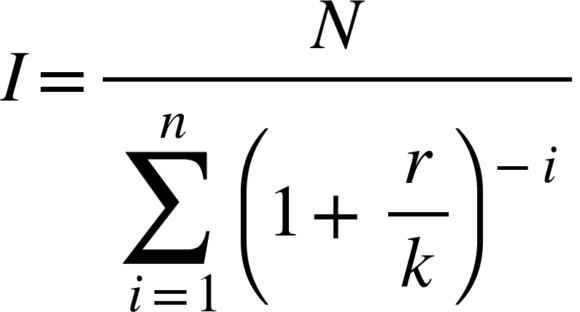

Wzór na raty równe jest dość skomplikowany. Prezentuję go poniżej. Nie musisz jednak obliczać rat samodzielnie, ponieważ możesz skorzystać z kalkulatora rat kredytu hipotecznego lub ze wsparcia eksperta kredytowego.

W przypadku rat malejących nie jest to skomplikowana operacja – wystarczy, że użyjesz odpowiedniego wzoru, do którego podłożysz podstawowe dane.

Wzór zapisuje się następująco:

O = K x b x n/365

Przy czym:

Przykład:

Zaciągnąłeś kredyt z oprocentowaniem 8%, który spłacasz w ratach równych. Okazuje się, że pozostała kwota do spłaty wynosi 300 tys. zł. Wyliczasz odsetki dla najbliższego miesiąca, który liczy 31 dni. Podstawiasz dane do wzoru:

O = 300000 zł x 8% x 31 / 365 = 2038,36 zł – tyle w zaokrągleniu wyniesie część odsetkowa, którą bank doda do raty kapitałowej w miesiącu, dla którego przeprowadzasz obliczenia.

Zarówno w przypadku kredytów z oprocentowaniem stałym, jak i zmiennym stosujemy ten sam wzór i musisz obliczyć kwotę odsetek dla każdego miesiąca oddzielnie. Wynika to z tego, że kwota kredytu (jego kapitał) maleje z miesiąca na miesiąc. Za każdym razem musimy zatem podłożyć do wzoru inną kwotę, która pozostała do spłaty.

W przypadku kredytu ze stopą stałą możesz obliczyć odsetki za każdy miesiąc od razu dla pięciu lat, ponieważ oprocentowanie jest znane za ten okres z góry. Odsetki dla kredytu ze zmienną stopą procentową obliczysz co najwyżej na okres 3 lub 6 miesięcy (zależy od terminu WIBOR zapisanego w umowie kredytowej). Następnie musisz czekać, czy oprocentowanie ulegnie zmianie, czy też nie.

Koszty kredytu

4 min. czytania

Kredyty hipoteczne

6 min. czytania

Kredyty hipoteczne

9 min. czytania

Jeżeli chcesz wiedzieć, jak będą się kształtować raty kredytu hipotecznego, to warto skorzystać z mojego kalkulatora kredytu hipotecznego. Jest to szybsza i prostsza opcja, niż samodzielne wyliczenie rat (zwłaszcza gdy chcesz spłacać raty równe), ponieważ wzór jest bardzo skomplikowany.

Podając takie parametry jak wysokość kredytu, okres kredytowania, oprocentowanie i rodzaj rat, szybko obliczysz miesięczną ratę kredytu hipotecznego. Pojawi się również cały harmonogram rat kredytu (z podziałem na część odsetkową i kapitałową) oraz informacja o kwocie odsetek, które zapłacisz w całym okresie spłaty.

Kredyt hipoteczny to zobowiązanie finansowe, które możesz spłacać nawet kilkadziesiąt lat, płacąc przy tym odsetki. Najważniejsze czynniki, które wpływają na całkowitą kwotę odsetek to oprocentowanie, wysokość miesięcznej raty kredytu oraz okres kredytowania.

Rata kredytowa składa się z dwóch głównych części – z kapitału, czyli kwoty, którą pożyczasz i odsetek, które są naliczane na podstawie kwoty kapitału, który pozostał do spłaty.

W zależności od wybranego wariantu spłaty możesz mieć do czynienia z ratami równymi lub malejącymi:

Okres kredytowania, czyli czas, w którym zgodnie z umową masz spłacić kredyt, ma bezpośredni wpływ na to, ile zapłacisz odsetek. Dłuższy okres kredytowania oznacza niższe miesięczne raty, co może być dla Ciebie korzystną opcją, jeśli Twój miesięczny budżet jest ograniczony, ale jednocześnie oznacza większe koszty odsetkowe. Krótszy okres kredytowania to wyższe ratami, ale całkowity koszt odsetek jest znacznie mniejszy.

Przykład:

Kredyt hipoteczny 500 000 PLN, oprocentowanie 8%, rata równa:

Z podanego przykładu wynika, że wybór dłuższego okresu kredytowania znacznie zwiększa całkowitą kwotę odsetek. Wybierając okres spłaty krótszy o 5 lat, płacisz ratę tylko o 190,26 zł większą, ale na odsetkach oszczędzasz aż 163 052 zł!

Nadpłata kredytu hipotecznego (wcześniejsza spłata części kredytu) to jeden ze sposobów na obniżenie całkowitego kosztu kredytu, w tym kwoty odsetek, które musisz zapłacić bankowi.

Odsetki są bowiem naliczane od kapitału pozostałego do spłaty. W praktyce oznacza to, że im większa jest kwota kapitału, tym więcej odsetek musimy zapłacić. Nadpłata kredytu zmniejsza kwotę kapitału, co prowadzi do obniżenia sumy odsetek, które bank naliczany w przyszłości.

Przykład:

Jeżeli zaciągasz kredyt hipoteczny 300 000 zł na 30 lat z oprocentowaniem 8%, bank nalicza odsetki od tej kwoty. Jeśli jednak nadpłacisz kredyt, na przykład o 50 000 zł, bank będzie naliczał odsetki już tylko od pozostałych 250 000 zł, co automatycznie zmniejsza koszt kredytu.

Jeżeli zdecydujesz się na nadpłatę, to masz dwie możliwości:

Skracasz okres kredytowania i zachowujesz tę samą wysokość miesięcznych rat. W tym scenariuszu spłacisz kredyt szybciej, a całkowite koszty odsetkowe będą niższe, ponieważ odsetki będą naliczane od mniejszej liczby rat.

Drugą opcją jest pozostawienie okresu spłaty bez zmian, ale obniżenie miesięcznych rat. W ten sposób nadal oszczędzasz na odsetkach, ponieważ bank będzie naliczał je od mniejszej kwoty kapitału. Jednak główną korzyścią są niższe raty. Oszczędności są mniejsze niż w pierwszym scenariuszu ze względu na dłuższy okres kredytowania.

Czy nadpłata kredytu jest zawsze opłacalna? Niektóre banki pobierają prowizje za wcześniejszą spłatę kredytu, szczególnie w pierwszych latach trwania umowy kredytowej. Warto sprawdzić, czy takie opłaty nie będą większe, niż oszczędności wynikające z nadpłaty.

Przed dokonaniem nadpłaty upewnij się, że masz odpowiednią rezerwę finansową na nagłe wydatki. Przeznaczenie wszystkich oszczędności na nadpłatę może obniżyć Twoje bezpieczeństwo finansowe.

Chcesz poznać korzyści, które mogą wynikać z nadpłat kredytu? W tym celu możesz skorzystać z kalkulatora nadpłaty, który znajdziesz na moim blogu.

Jak z niego korzystać? Jest to bardzo proste. Wystarczy, że wpiszesz takie dane jak kwotę kredytu pozostałą do spłaty, oprocentowanie nominalne, rodzaj rat oraz liczbę miesięcy, które pozostały do końca umowy. Następnie wpisz, czy chcesz nadpłacić kredyt jednorazowo, czy cyklicznie i jaka będzie kwota spłaty. Zaznacz, czy chcesz dzięki nadpłatom płacić niższe raty, czy skrócić okres kredytowania.

Po kliknięciu „Oblicz” otrzymasz informację, ile zaoszczędzisz na odsetkach, dzięki planowanym nadpłatom.

Kredyty hipoteczne zaciągnięte od lipca 2021 roku podlegają regulacjom dotyczącym zwrotu kosztów startowych związanych z udzieleniem kredytu. Klienci mogą się ubiegać o zwrot prowizji w kwocie proporcjonalnej do okresu, o jaki skrócono spłatę kredytu oraz o zwrot niewykorzystanej składki ubezpieczeniowej.

Czy możesz spodziewać się zwrotu odsetek? Odsetki płacimy na bieżąco co miesiąc, więc bank nie musi Ci zwracać odsetek za czas, w którym spłacałeś kredyt. Odsetki zapisane w umowie są odsetkami szacunkowymi.

Od dłuższego czasu jesteśmy skazani na wysokie stopy procentowe, co ma związek z wysoką inflacją. W momencie, gdy okaże się, że inflacja zbliżyła się do celu inflacyjnego, RPP zapewne przystąpi do cyklu obniżek stóp procentowych.

W związku z tym spadną raty oraz odsetki od kredytu (w przypadku oprocentowania zmiennego). W przypadku oprocentowania stałego sytuacja jest trochę trudniejsza. Będziesz musiał/a poczekać aż dokona się konwersja z oprocentowania stałego na zmienne. Może to trwać nawet 5 lat, a wtedy możesz pomyśleć o refinansowaniu kredytu.

W Polsce mamy dostępne dwie opcje finansowania. Kredyty oparte o zmienną stopę oprocentowania oraz kredyty oparte o okresowo stałą stopę oprocentowania.

Tu przeczytasz mój wpis na temat co wybrać – Oprocentowanie stałe czy zmienne oprocentowanie.

Jeszcze jakiś czas temu kredytobiorcy, którzy wnioskowali o kredyt konsumencki, mogli głównie na ofertę kredytu z oprocentowaniem zmiennym, rzadziej z oprocentowaniem stałym. A nawet, jeśli to wybierali opcję tańszą (zmienne). Wiele zmieniła pandemia i wojna na Ukrainie, które doprowadziły do znacznego wzrostu cen. Jedyną szansą na zatrzymanie inflacji było podniesienie stóp procentowych, co miało fatalne skutki szczególnie dla tych osób, które spłacały kredyt hipoteczny. W niektórych przypadkach raty kredytu wzrosły dwukrotnie.

Komisja Nadzoru Finansowego jakby czuła sytuację, bo kilka lat wcześniej opublikowała rekomendację, w której zobowiązała banki do wprowadzenia do oferty kredytów z oprocentowaniem stałym. Gwoli sprawiedliwości, niektóre banki oferowały takie kredyty już w 2018 r. (Santander, ING Bank Śląski).

Produkt ten cieszy się rosnącą popularnością, a w IV 2023 roku kwartale kredyty z okresowo stałą stopą procentową stanowiły ponad 80% udzielonych kredytów hipotecznych.

Dla klientów oprocentowanie stałe oznacza, że co najmniej przez 5 lat będą mogli spać spokojnie, ponieważ wysokość miesięcznej raty nie ulegnie w tym okresie żadnym zmianom. Jest to dobre rozwiązanie dla tych osób, które cenią sobie stabilność finansową i chcą uniknąć ryzyka wzrostu stóp procentowych.

Jest też haczyk. Jeżeli stopy procentowe spadną, to spadnie też WIBOR i okaże się, że kredyty z oprocentowaniem zmiennym są tańsze, a kredytobiorcy płacą niższe raty. Możesz wtedy starać się np. o kredyt refinansowy na lepszych warunkach.

Kredyt ze stopą stałą to również dobra opcja, jeśli zależy Ci na wyższej zdolności kredytowej. W przypadku tych kredytów przyjęto mniej rygorystyczne zasady jej oceny.

W przypadku kredytu hipotecznego z oprocentowaniem zmiennym wysokość oprocentowania zależy od stałej marży banku i od tego, jak kształtuje się stopa referencyjna WIBOR 3M lub 6M. WIBOR może ulegać okresowym zmianom w zależności od decyzji podejmowanych przez Radę Polityki Pieniężnej.

WIBOR jest bowiem skorelowany z głównymi stopami procentowymi Narodowego Banku Polskiego. O wysokości głównych stóp procentowych decyduje właśnie RPP – ważny organ banku centralnego. Dlatego oprocentowanie Twojego kredytu może zmieniać się nawet co 3 lub 6 miesięcy w zależności od terminu WIBOR przyjętego w umowie kredytowej.

Kredyt z oprocentowaniem zmiennym wiąże się z ryzykiem, ale jednocześnie może przynieść korzyści, jeśli stopy procentowe spadną. Wtedy odsetki od kredytu znacząco się obniżą.

Rzeczywista Roczna Stopa Oprocentowania (RRSO) to wskaźnik, który odpowiada na pytanie, jakie koszty kredytu poniesiesz w całym okresie spłaty. Wzór na RRSO znajdziesz w ustawie o kredycie konsumenckim,a do jego obliczenia potrzebne są takie dane jak oprocentowanie nominalne, prowizje, obowiązkowe ubezpieczenie kredytu, okres kredytowania.

RRSO to wskaźnik wyrażony w procentach, który jest pozornie bardziej precyzyjny niż samo oprocentowanie kredytu i warto wziąć go pod uwagę, gdy porównujesz różne oferty kredytowe. Słowa pozornie użyłem z dwóch powodów. RRSO do kredytu hipotecznego może być pomocniczym wskaźnikiem przy wyborze oferty, jeżeli porównujemy taki sam okres spłaty kredytu i wariant spłaty rat (raty równe lub malejące).

RRSO przyda się, gdy wybieramy kredyt mieszkaniowy, ale gdy założymy, że będziemy go spłacać przez okres założony w umowie. W rzeczywistości wielu kredytobiorców myśli o refinansowaniu kredytu, jego nadpłacie lub wcześniejszej spłacie całej kwoty. W dłuższym okresie oprocentowanie nominalne może mieć większe znaczenie.

Dlatego uczulam swoich klientów na to, żeby brali pod uwagę nie tylko RRSO, ale całą strukturę kosztów.

Czy już wiesz, od czego zależą odsetki i jak możesz je obliczyć? Mam nadzieję, że wiedza, jaką Ci przekazałem, pozwoli Ci podejmować bardziej świadome i racjonalne decyzje finansowe. Rodzaj oprocentowania, RRSO, wariant spłaty rat — to wszystko ma wpływ na całkowity koszt kredytu. Dlatego przed podjęciem decyzji o zaciągnięciu kredytu warto zrozumieć, czym są odsetki i inne koszty kredytu.

Kredyt hipoteczny to nie przelewki – to poważne zobowiązanie, którego koszty zależą nie tylko od oprocentowania, ale również od kwoty zadłużenia i długości okresu spłaty. Podpisując umowę kredytową, weź pod uwagę wszystkie jego parametry – po to, żeby Twoje koszty związane z zaciągnięciem zobowiązania były jak najmniejsze.

Jeśli macie dodatkowe pytania lub wątpliwości – jak obliczyć odsetki od kredytu raty równe – zachęcam do pozostawienia komentarza. Chętnie odpowiem na wszystkie pytania i podpowiem, w jaki sposób obliczyć odsetki od kredytu hipotecznego lub kredytu gotówkowego.

Masz pytania lub uwagi?

Skontaktujemy się w ciągu 24h!

Wiadomość

została

przesłana

Dziękuję!

Odpowiem tak szybko jak to możliwe.