MPZP a kredyt na budowę domu – dlaczego bank może odmówić Ci finansowania, nawet jeśli masz pozwolenie na budowę?

Budowa domu

5 min. czytania

23-05-2025

7 min. czytania

Kredyt hipoteczny na dom energooszczędny to forma finansowania zakupu lub budowy nieruchomości, która spełnia określone standardy energooszczędności i ekologii. Takie zobowiązania są oferowane przez banki komercyjne, spółdzielcze lub programy rządowe wspierające budowę lub zakup domów o niskim zużyciu energii. Chcesz dowiedzieć się więcej na ten temat? W takim razie czytaj dalej!

Dom energooszczędny to taki, który zużywa znacznie mniej energii niż standardowy budynek, przede wszystkim w kontekście ogrzewania i chłodzenia. Jest dobrze ocieplony, szczelny i wyposażony w nowoczesne rozwiązania, typu pompy ciepła, kolektory słoneczne czy panele fotowoltaiczne. Jego głównym założeniem jest, m.in. obniżenie comiesięcznych rachunków, ale i dbałość o środowisko.

Jeszcze bardziej zaawansowanym rozwiązaniem jest dom pasywny, którego roczne zapotrzebowanie na energię jest tak niskie, że koszty eksploatacji mogą być bliskie zeru.

Dla porównania:

„Do technologii i materiałów znacząco zwiększających efektywność energetyczną domów należą m.in. pompy ciepła, wentylacja mechaniczna z rekuperacją oraz inteligentne systemy zarządzania energią. Kluczowe znaczenie ma jednak dobrze przemyślany projekt, odpowiednia grubość izolacji podłóg, ścian i dachu oraz szczelność budynku. Dom musi być właściwie zaprojektowany i solidnie wybudowany.”

Sławomir Zając, doradca budowlany, autor bloga: „Jak się wybudować i nie zwariować”

W tym przewodniku podpowiem Ci, jak skutecznie przygotować się do złożenia wniosku o ekologiczny kredyt na dom energooszczędny i na co zwrócić szczególną uwagę, by zwiększyć swoje szanse na pozytywną decyzję. Zaczynamy!

Hasło: kredyt hipoteczny eko, zielony kredyt hipoteczny czy właśnie kredyt hipoteczny na dom energooszczędny itp. odnosi się do jednego rodzaju finansowania hipotecznego. Mianowicie, chodzi o zobowiązanie, które możesz przeznaczyć na zakup domu jednorodzinnego bądź lokalu mieszkalnego, będącego inwestycją nowoczesną i energooszczędną. Na rynku możesz spotkać jego różne określenia, jednak mają one bardziej formę reklamową, bo w praktyce dotyczą tego samego produktu.

Jest on oferowany na preferencyjnych warunkach dla nieruchomości, spełniających określone kryteria ekologiczne, np.:

Jako ekspert od kredytów hipotecznych, oferuję kompleksowe wsparcie w procesie uzyskania dodatkowych środków na ten cel. Porównam oferty banków i zaproponuję najlepszy kredyt ekologiczny oraz pomogę Ci w przygotowaniu wymaganej dokumentacji. Masz również moje pełne wsparcie na każdym etapie procesu kredytowego. Razem znajdziemy optymalne rozwiązanie dopasowane do Twoich potrzeb.

Załóżmy obniżkę o 0,2 p.p, okres kredytowania 25 lat, wyjściowe oprocentowanie kredytu hipotecznego na poziomie 8% (po obniżce 7,8%).

| Kwota kredytu | O ile tańsza rata miesięczna w zł | O ile niższe odsetki w zł |

| 500 000 zł | o 66 zł | o ok. 20 000 zł |

| 600 000 zł | o 77 zł | o ok. 24 000 zł |

| 700 000 zł | o 92 zł | o ok. 28 000 zł |

| 800 000 zł | o 106 zł | o ok. 32 000 zł |

| 900 000 zł | o 119 zł | o ok. 36 000 zł |

| 1 000 000 zł | 0 132 zł | o ok. 40 000 zł |

Sprawdź moje inne artykuły, w których wyjaśniam, jak obliczyć ratę i zdolność kredytową dla kredytu hipotecznego na 500 tys. zł. Zresztą podobne wpisy odnajdziesz dla pozostałych kwot: 600 tys. zł oraz 1 mln zł.

Budowa domu

10 min. czytania

Kredyty hipoteczne

6 min. czytania

Kredyty hipoteczne

5 min. czytania

Udzielenie kredytu na ekologiczny dom jednorodzinny czy mieszkanie jak najbardziej wchodzi w grę. Coraz więcej banków ma w swojej ofercie specjalne propozycje dla osób stawiających na energooszczędne rozwiązania.

A jak się przygotować do zaciągnięcia finansowania eko?

To tak w dużym skrócie. Tym, co mogę Ci zarekomendować, to nie obawiaj się rozmowy z bankiem. Zachęcam, byś aktywnie zadawał pytania swojemu doradcy – szczególnie w kwestiach, które budzą Twoje wątpliwości, są niejasne lub trudne do zrozumienia. Tylko pełna świadomość zapisów umowy oraz wynikających z niej konsekwencji pozwoli uniknąć późniejszych rozczarowań i podjąć w pełni świadomą decyzję o kredycie.

Masz środki na dom i zastanawiasz się, czy warto w ogóle brać kredyt? A może odwrotnie – masz zdolność, ale nie chcesz wiązać się z bankiem? W tym artykule znajdziesz porównanie obu podejść, na liczbach i realnych przykładach. Sprawdź -> Budowa domu kredytem hipotecznym czy gotówką?

1. Marża, prowizja i inne opłaty kredytu

Prawda jest taka, że banki raczej niechętnie wchodzą w negocjacje dotyczące marży czy prowizji – szczególnie przy standardowych kwotach kredytu hipotecznego. Wyjątkiem są sytuacje, gdy starasz się o naprawdę wysoką sumę – wtedy faktycznie w tym temacie możesz liczyć na nieco więcej elastyczności. Jednak przy typowych wnioskach instytucje rzadko robią ustępstwa. Popyt na kredyty jest spory, więc niestety często obowiązuje zasada: jak nie ten klient, to kolejny.

2. Możliwość wcześniejszej spłaty bez dodatkowych kosztów

Jeśli znajdujesz się wśród osób, które chcą spłacić zadłużenie szybciej (a nawet, jeśli na ten moment nie przewidujesz tego rozwiązania, to nie zaszkodzi zapytać), to upewnij się, czy bank pozwala na wcześniejszą spłatę kredytu hipotecznego bez opłat. Zdecydowana większość instytucji nie pobiera z tego tytułu prowizji.

3. Zwróć uwagę na całkowity koszt kredytu

Mam tutaj na myśli wszystkie parametry, które składają się na całkowity koszt kredytu: oprocentowanie (stałe/zmienne), prowizja, koszty obsługi finansowania (m.in. opłata przygotowawcza, marża) oraz ubezpieczenie kredytu.

Co z RRSO? Rzeczywista Roczna Stopa Oprocentowania nie jest głównym wyznacznikiem opłacalności hipoteki. Traktuj ją bardziej jako pomocniczy element – a więcej o tym, jak badać atrakcyjność oferty i jej szczegóły opisuje w osobnym artykule o RRSO.

Jeśli czujesz, że te wszystkie tematy zaczynają Cię przytłaczać i nie do końca wiesz, jak rozmawiać z bankiem – spokojnie, nie jesteś z tym sam. Właśnie po to tu jestem. Pomogę Ci przejść przez cały proces i zadbać o to, by warunki kredytu na Twój energooszczędny dom były naprawdę korzystne.

Wspomnę jedynie o uniwersalnych warunkach, bo szczegóły różnią się w zależności od wybranej oferty. Jeśli chcesz poznać propozycję konkretnego banku, to zapraszam do bezpłatnej konsultacji. Otrzymasz dokładne wytyczne oraz podpowiem Ci, jak przygotować się do wniosku kredytowego.

Jakie są najważniejsze wymagania banków przy kredycie energooszczędnym?

Dom musi spełniać określone normy efektywności energetycznej. Zwykle chodzi o dom pasywny lub budynek o bardzo niskim zapotrzebowaniu na energię, potwierdzony świadectwem charakterystyki energetycznej.

Przy kompletowaniu dokumentów musisz uwzględnić projekt domu, w którym zostaną wprowadzone rozwiązania energooszczędne, np. izolacja termiczna, wentylacja mechaniczna z odzyskiem ciepła czy instalacje odnawialnych źródeł energii. Do tego często dołącza się kosztorys budowlany lub harmonogram inwestycji.

Środki z kredytu muszą zostać wykorzystane na budowę, zakup lub modernizację domu, które realnie zwiększą jego efektywność energetyczną i obniżą koszty eksploatacji. Nie możesz ich spożytkować na inny cel, np. zakup mebli do salonu.

Oczywiście standardem jest pozytywna ocena zdolności kredytowej i historia finansowa, które również obowiązują przy kredytach energooszczędnych.

Instytucje wymagają potwierdzenia zakończenia inwestycji zgodnie z planem, np. poprzez finalny audyt energetyczny lub odbiór techniczny.

Zgodnie ze wskaźnikiem Ep, dom energooszczędny powinien zużywać nie więcej niż 70 kWh na metr kwadratowy powierzchni na rok. W przypadku domów pasywnych jest jeszcze niższe zużycie energii, nawet do 15 kWh na metr kwadratowy na rok.

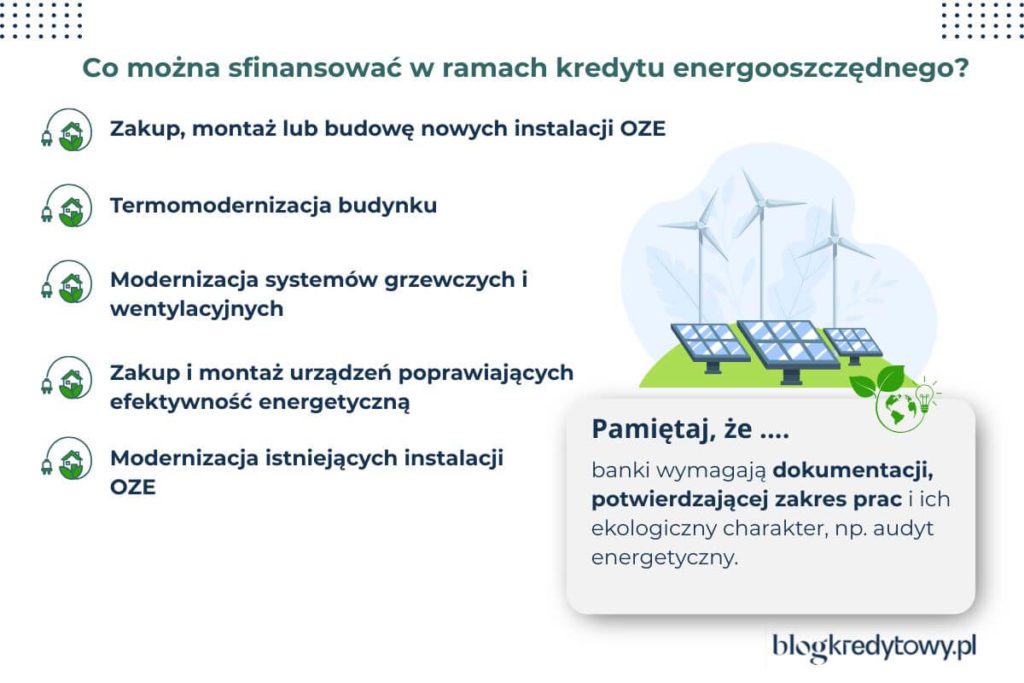

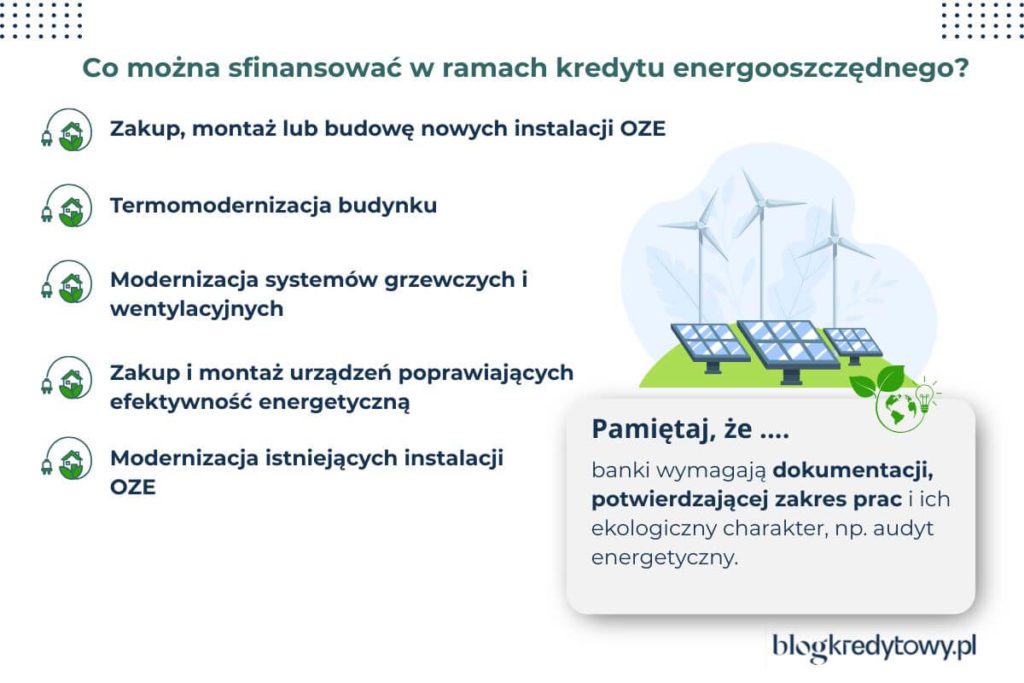

Istnieje możliwość sfinansowania różnych elementów związanych z budową domu eko i jego wyposażeniem. Są to zakup i montaż:

Dość częstym przypadkiem wśród inwestorów, stawiających swoje pierwsze nieruchomości energooszczędne jest brak świadomości, że wartość zapotrzebowania energetycznego może mieć wpływ na ostateczną cenę kredytu hipotecznego. Inwestycja w nowoczesne rozwiązania, choć na pozór wymagająca większego zaangażowania finansowego, może zostać w dużej mierze zrekompensowana poprzez niższe oprocentowanie kredytu.

Po weryfikacji okazuje się, że projektowana charakterystyka w projekcie budowlanym jest nieznacznie wyższa od wymagań banków. Przyszły kredytobiorca po mojej namowie konsultuje sytuację z architektem adaptującym, po czym okazuje się, że budynek na dobrą sprawę spełnia wszystkie warunki. Projektant natomiast nie zdawał sobie sprawy z tego, że klientowi zależało na konkretnych wartościach.

Jeśli Twój projekt domu nie spełnia aktualnych wymagań energetycznych, przez co nie kwalifikuje się do preferencyjnych warunków kredytu, porozmawiaj ze swoim projektantem. Często wystarczy wprowadzić niewielką, ale istotną zmianę, jak zastosowanie styropianu o lepszych właściwościach termoizolacyjnych.Taki krok może poprawić współczynnik przenikania ciepła budynku, co pozwoli zakwalifikować inwestycję do ekokredytu i skorzystać z korzystniejszego finansowania.

Wpadki przy kredycie budowlanym mogą kosztować dziesiątki tysięcy złotych. W osobnym artykule opisałem 13 najczęstszych błędów – zajrzyj, zanim będzie za późno.

Niestety nie. Nie każdy bank ma w swojej ofercie takie rozwiązanie. Mimo wszystko uważam, że jest w czym wybierać, a w przypadku umowy kredytowej na budowę lub zakup ekodomu (który możesz kupić na rynku pierwotnym lub rynku wtórnym), możesz liczyć na preferencyjne warunki. Najczęściej jest to brak/niższa marża, niższe oprocentowanie stałe lub niższa/brak prowizji za udzielenie kredytu.

Eko kredyt hipoteczny to najczęściej oferta promocyjna, która ma zachęcić do budowy domów energooszczędnym lub wręcz pasywnych. Obecnie maksymalny okres kredytowania wynosi 35 lat, a kwota kredytu hipotecznego będzie zależeć od tego, jaką masz zdolność kredytową.

Stworzyłem swój osobisty ranking kredytów ekologicznych 2025 na budowę lub zakup nieruchomości. Myślę, że w kolejnych latach lista instytucji, oferujących tego typu finansowanie będzie się rozrastać.

Bank BNP Paribas przygotował ofertę Zielonego Kredytu z marżą obniżoną o 0,1% dla domów energooszczędnych, które:

Z warunku obniżonej marży skorzystasz już na starcie transakcji, o ile nieruchomość jest oddana do użytkowania i posiadasz świadectwo charakterystyki energetycznej. Ten dokument ma potwierdzać, że wartość wskaźnika rocznego zapotrzebowania na nieodnawialną energię pierwotną wynosi nie więcej niż 58 kWh/m² na rok.

W przypadku domu w budowie obniżka marży (*przy kredycie z oprocentowaniem zmiennym) lub oprocentowaniem z okresową stałą stopą procentową, zostanie odroczona do czasu dostarczenia świadectwa charakterystyki energetycznej, które potwierdzi spełnienie założeń regulaminu promocji banku.

Zobacz: Oprocentowanie stałe czy zmienne? Co wybrać teraz do kredytu hipotecznego?

Natomiast kredyt hipoteczny na dom energooszczędny w ING otrzymasz pod warunkiem, że udokumentujesz zapotrzebowanie na nieodnawialną energię pierwotną do ogrzewania, wentylacji i przygotowania ciepłej wody.

W zależności od rodzaju nieruchomości konieczne jest spełnienie jednego z wymagań widocznych w tabeli.

| Kredyt hipoteczny na dom energooszczędny ING | |

| Warunek podstawowy | Udokumentowane zapotrzebowanie na nieodnawialną energię pierwotną do ogrzewania, wentylacji i przygotowania ciepłej wody. |

| Wymagania energetyczne w zależności od rodzaju nieruchomości | Dom to budynek jednorodzinny, w którym istnieje możliwość lub wyodrębniono nie więcej niż dwa lokale mieszkalne. –Dom jednorodzinny (maks. 2 lokale): EP ≤ 62 kWh/m²/rok; –Dom po renowacji: EP ≤ 76 kWh/m²/rok; Lokal mieszkalny to tylko lokal mieszkalny. –Lokal mieszkalny w budynku jednorodzinnym: EP ≤ 62 kWh/m²/rok; –Lokal mieszkalny w budynku wielorodzinnym (szeregowa zabudowa): EP ≤ 58 kWh/m²/rok |

| Wymagane dokumenty | W przypadku: –Budowy: dokumentacja projektowa + świadectwo energetyczne; –Rynku pierwotnego (dom jednorodzinny): dokumentacja projektowa lub świadectwo charakterystyki energetycznej; –Rynku wtórnego: świadectwo charakterystyki energetycznej; –Prac budowlanych z pozwoleniem na budowę: dokumentacja projektowa. |

| Dodatkowe uwagi | Spełnienie powyższych warunków uprawnia do preferencyjnych warunków kredytu. |

mBank oferuje obniżenie oprocentowania o 0,2 p.p., jeżeli kupujesz lub budujesz nieruchomość energooszczędną i spełniasz warunki promocji. Bank nie pobiera też prowizji przy kredycie hipotecznym na dom pasywny, ani za wcześniejszą spłatę hipoteki. Wymagany wkład własny wynosi minimum 10%.

Instytucja dokładnie monitoruje to, czy spełniasz warunki umowy. Po dwóch miesiącach od zakończenia inwestycji musisz dostarczyć świadectwo charakterystyki energetycznej.

| Nieruchomość | Wskaźnik Ep |

| Dom energooszczędny | Budynek jednorodzinny o wskaźniku EP nieprzekraczającym: –70 kWh/m² na rok dla budynków oddanych do użytkowania przed dniem 1.01.2022 r. oraz nieoddanych do użytkowania, dla których wniosek o pozwolenie na budowę lub zgłoszenie budowy złożono przed dniem 31.12.2020 r. –63 kWh/m² na rok dla budynków oddanych do użytkowania po dniu 31.12.2021 r. oraz nieoddanych do użytkowania, dla których wniosek o pozwolenie na na budowę lub zgłoszenie budowy złożono po dniu 30.12.2020 r. |

| Lokal mieszkalny | Lokal mieszkalny wydzielony w budynku jednorodzinnym o wskaźniku EP nieprzekraczającym: –70 kWh/m² na rok dla budynków oddanych do użytkowania przed dniem 1.01.2022 r. oraz nieoddanych do użytkowania, dla których wniosek o pozwolenie na budowę lub zgłoszenie budowy złożono przed dniem 31.12.2020 r. –63 kWh/m² na rok dla budynków oddanych do użytkowania po dniu 31.12.2021 r. oraz nieoddanych do użytkowania, dla których wniosek o pozwolenie na budowę lub zgłoszenie budowy złożono po dniu 30.12.2020 r. Lub lokal mieszkalny wydzielony w budynku wielorodzinnym o wskaźniku EP nieprzekraczającym: –65 kWh/m² na rok dla budynków oddanych do użytkowania przed dniem 1.01.2022 r. oraz nieoddanych do użytkowania, dla których wniosek o pozwolenie na budowę lub zgłoszenie budowy złożono przed dniem 31.12.2020 r. –58 kWh/m² na rok dla budynków oddanych do użytkowania po dniu 31.12.2021 r. oraz nieoddanych do użytkowania, dla których wniosek o pozwolenie na budowę lub zgłoszenie budowy złożono po dniu 30.12.2020 r. |

BOŚ Bank również oferuje ekologiczny kredyt hipoteczny z obniżoną marżą. Głównym jego warunkiem jest montaż elementów proekologicznych, których koszt nie może być mniejszy niż 8-10 proc. od kosztów całkowitych inwestycji. Do elementów tych zalicza, m.in.:

Inne warunki kwalifikacji to np.:

Jeśli myślisz o kredycie w PKO BP, to Twój dom powinien mieć świadectwo energetyczne potwierdzające Ep nie wyższe niż 63 kWh/m² na rok. Możesz wtedy liczyć na marżę obniżoną o 0,1 p.p. Warunkiem jest dostarczenie świadectwa charakterystyki energetycznej o terminie ważności nie krótszym niż 60 dni.

EKO kredyt mieszkaniowy w Pekao S.A oferuje obniżkę marży o 0,05 p.p.

| EKO kredyt mieszkaniowy Pekao | |

| Obniżka marży | o 0,05 pkt. proc. |

| Wymagania dotyczące LTV | Maksymalnie 80% wartości nieruchomości (warunek konieczny!). |

| Wymagane dokumenty lub instalacje | Zakup co najmniej jednej instalacji: -kolektory słoneczne; -panele/ogniwa fotowoltaiczne (w tym magazyny energii); -pompy ciepła; -kotły c.o. geotermalne. LUB potwierdzenie efektywności energetycznej nieruchomości w postaci: -Świadectwa Charakterystyki Energetycznej (dla rynku wtórnego); -Projektowanej Charakterystyki Energetycznej (dla budowy lub rynku pierwotnego); -Oświadczenia dewelopera (dla budowy lub rynku pierwotnego). |

| Wymagany wskaźnik Ep | ≤ 63 kWh/m²/rok dla domu jednorodzinnego; ≤ 58,5 kWh/m²/rok dla lokalu mieszkalnego w budynku jednorodzinnym lub wielorodzinnym. |

Z kolei Velo zaoferuje Zieloną Hipotekę i obniżkę marży od standardu o 0,2 p.p., ale pod pewnymi warunkami.

| Zielona Hipoteka w Velobank | |

| Obniżka marży banku | o 0,2 p.p. od standardowej marży |

| Wymagania dotyczące wskaźnika EP | – Dla domów wybudowanych przed 31.12.2020 r.: • Domy jednorodzinne: EP ≤ 70 kWh/m²/rok; • Lokale mieszkalne w budynkach wielorodzinnych: EP ≤ 65 kWh/m²/rok. – Dla domów wybudowanych po 31.12.2020 r.: • Domy jednorodzinne: EP ≤ 63 kWh/m²/rok; • Lokale mieszkalne w budynkach wielorodzinnych: EP ≤ 58 kWh/m²/rok. |

| Wymagane dokumenty | W przypadku: – budowy domu: projektowana charakterystyka energetyczna; – po zakończeniu budowy lub zakupie z rynku wtórnego: świadectwo charakterystyki energetycznej. |

| Konsekwencje braku dokumentacji | Brak dostarczenia świadectwa skutkuje podwyższeniem oprocentowania kredytu. |

| Bank | Nazwa kredytu eko | Wymagania dot. efektywności energetycznej | Obniżka marży/ oprocentowanie | Dodatkowe uwagi |

| BNP Paribas | Zielony Kredyt | EP ≤ 58 kWh/m²/rok (dom oddany do użytkowania). | Marża obniżona o 0,1% na start transakcji. | W przypadku domu w budowie marża obniżona po dostarczeniu świadectwa charakterystyki energetycznej. |

| ING Bank Śląsk | Kredyt na dom energooszczędny | –Dom: EP ≤ 62 kWh/m²/rok; –Dom po renowacji: EP ≤ 76 kWh/m²/rok; –Lokale: EP od 58 do 62 kWh/m²/rok (w zależności od typu). | Preferencyjne warunki przy spełnieniu wymagań. | Wymagane świadectwo charakterystyki energetycznej lub dokumentacja projektowa. |

| mBank | Kredyt na dom energooszczędny | –Dom Eko: EP ≤ 70 (do 31.12.2021), EP ≤ 63 (po 31.12.2021); –Lokal Eko: EP od 58 do 70 (zależnie od daty oddania budynku). | Obniżenie oprocentowania o 0,2 p.p. | -Brak prowizji za udzielenie i wcześniejszą spłatę; -Wkład własny min. 10%; -Monitoring spełniania warunków. |

| BOŚ Bank | Kredyt hipoteczny ekologiczny | Obniżona marża (od 1,79%). | Obniżona marża (od 1,79%). | Montaż OZE lub innych instalacji proekologicznych o wartości min. 8-10% kosztów inwestycji. |

| PKO BP | Kredyt hipoteczny ekologiczny | EP ≤ 63 kWh/m²/rok | Marża obniżona o 0,1 p. | Świadectwo charakterystyki energetycznej ważne min. 60 dni. |

| Pekao S.A. | EKO kredyt mieszkaniowy | EP ≤ 63 kWh/m²/rok dla domu, 58,5 kWh/m²/rok dla lokalu | Obniżka marży o 0,05 p.p. | LTV maks. 80%, zakup instalacji OZE lub dokument potwierdzający efektywność energetyczną. |

| Velobank | Zielona Hipoteka | –Domy przed 31.12.2020: EP ≤ 70 kWh/m²/rok (dom), 65 kWh/m²/rok (lokal); –po 31.12.2020 r.: EP ≤ 63 / 58 kWh/m²/rok | Marża obniżona o 0,2 p.p. | Wymagane świadectwo lub projektowana charakterystyka energetyczna; podwyższenie oprocentowania bez dokumentu. |

Polecam Ci jeszcze mój osobny wpis o tym, co może stanowić wkład własny przy budowie domu, jakie wymagania w tej kwestii mają banki oraz czy zawsze musisz dysponować własnymi środkami na zakup inwestycji.

Może być lepsze, bo banki chętnie wspierają postawy proekologiczne poprzez udzielanie atrakcyjnych ekokredytów. Tyczy się to również marży banku. Co więcej, część instytucji może zaproponować kredyt bez prowizji. Domy energooszczędne mają też niższe koszty eksploatacji, co oznacza mniejsze ryzyko niewypłacalności klienta.

„Promocja finansowania nieruchomości spełniających wymogi energooszczędności to jeden z kierunków działań, jakie narzuciła nam Unia Europejska (EeMAP (z ang. Energy efficiency Mortgage Action Plan). Jest to plan działania na rzecz kredytów hipotecznych, finansujących energooszczędne nieruchomości mieszkaniowe.”

Maciej Wiśniewski, Starszy Ekspert Kredytowy w Hipoteczny.pl

Do złożenia wniosku potrzebujesz standardowych dokumentów, typowych dla kredytu mieszkaniowego oraz dokumentów, które potwierdzą charakterystykę energetyczną budynku (* w tym stan techniczny domu, kosztorys czy wypisy i wyrysy z ewidencji gruntów i budynku).

Najważniejsze dokumenty do kredytu hipotecznego to:

W zapisach umowy kredytu hipotecznego, znajdziesz dodatkowo obowiązek dostarczenia świadectwa energetycznego po zakończeniu inwestycji.

Co do zasady, w mojej opinii jak najbardziej. Inwestujesz w aktywo, które w założeniu ma być tańsze w utrzymaniu. Jak pokazały lata 2022-2023, kiedy to wybuchła wojna na Ukrainie, a dotychczasowy dostarczyciel zasobów energetycznych (gaz, węgiel) Rosja został zmarginalizowany na arenie międzynarodowej, ceny energii w bardzo krótkim czasie potrafiły skokowo wzrosnąć. Relatywnie tanie surowce kilkukrotnie podrożały, a przeciętny Kowalski miał momentami problemy z regulowaniem swoich bieżących rachunków.

Dlatego opłacalność wyboru takiego kredytu dostosuj do swojego portfela, jednocześnie pamiętając, że standardowa obniżka z tytułu rozwiązań ekologicznych może pomóc zmniejszyć całkowity koszt kredytu.

Jeszcze krótko zahaczę o temat programów rządowych, wpierających proekologiczne inwestycje. Nie będę się o nich rozpisywał, bo nie tyczą się stricte samego kredytu. Szczegółowe wytyczne na ich temat odnajdziesz na rządowej stronie: gov.pl.

| Nazwa programu | Cel | Zakres wsparcia | Forma wsparcia | Wysokość finansowania | Termin składania wniosków | Warunki |

| Czyste Powietrze (2025) | Wsparcie działań poprawiających efektywność domów jednorodzinnych. | Wymiana źródła ciepła, ocieplenie, wymiana stolarki okiennej. | Bezzwrotne dotacja. | Do 140 000 zł, zależnie od dochodów i zakresu inwestycji. | Od 31.03. 2025 r. | Audyt energetyczny przed i świadectwo po inwestycji. |

| Moje Ciepło | Wsparcie na zakup i montaż pomp ciepła w nowych domach. | Pompy ciepła. | Bezzwrotna dotacja. | Do 21 000 zł lub 30-45% kosztów (więcej dla KDR). | Do wyczerpania środków/ koniec 2026 r. | Właściciele domów oddanych po 1.01.2021 r. |

| Mój Prąd 6.0 | Dofinansowanie instalacji fotowoltaicznych i magazynów energii. | Fotowoltaika, magazyn energii elektrycznej i ciepła. | Bezzwrotna dotacja. | Do 7 000 zł (PV), do 16 000 zł (magazyn energii), do 5 000 zł (magazyn ciepła), maks. 28 000 zł | Do 29.08.2025 r./ do wyczerpania środków. | Instalacje po 1.01.2021 r., rozliczenie net-billing. |

| Ciepłe Mieszkanie | Wsparcie termomodernizacji i wymiany źródeł ciepła w mieszkaniach i budynkach wielorodzinnych. | Termomodernizacja, wymiana źródła ciepła. | Bezzwrotna dotacja. | Zależne od zakresu i rodzaju inwestycji. | Zgodnie z naborem na stronie programu. | Właściciele i zarządcy mieszkań w budynkach wielorodzinnych. |

✅ Zalety:

❌ Wady:

Przejdźmy jeszcze przez tematykę, która jest ściśle związana z kredytowaniem eko. Chodzi mi o kredyt na budowę domu. Stawiając nieruchomość, czy to proekologiczną, czy też standardową będziesz musiał zwrócić uwagę na poniższe aspekty.

Zapoznam Cię z nimi pokrótce, a więcej o nich przeczytasz w dedykowanych ku temu artykułach.

Kosztorys budowlany jest dokumentem niezbędnym przy staraniu się o zwykły kredyt hipoteczny, ale i o kredyt ekologiczny na budowę lub remont. Zawiera on opis wszystkich etapów budowy. Zaczynając, np. od stanu zero i kończąc np. na stanie deweloperskim. Dotyczy zarówno nieruchomości, którą budujesz od podstaw, jak i tej, którą planujesz rozbudować.

Z ważnych infomacji, które powinieneś znać, to fakt, że każda insytucja ma swój własny wzór kosztorysu. Może się on różnić od pozostałych, co najwyżej strukturą. Cena kosztorysu w zależności od projektu, stopnia skomplikowania i zakresu prac wynosi od kilkuset do nawet kilku tysięcy złotych.

„Jeżeli nie wiesz, jak przygotować kosztorys lub nie masz na to czasu, to poproś o wsparcie i konsultację kierownika budowy lub skorzystaj z usług inspektora budowlanego. To ostatnie rozwiązanie cieszy się popularnością, bo inspektorzy mają dużą wiedzę, są zorientowani w cenach czy nowoczesnych technikach budowlanych. Kolejny sposób to współpraca z firmą, która specjalizuje się w tworzeniu kosztorysów na zamówienie. Kosztorysant z ramienia profesjonalnej firmy po zapoznaniu się z projektem domu wskaże koszty niezbędne do zrealizowania każdego etapu budowy.”

Maciej Wiśniewski, Starszy Ekspert Kredytowy w Hipoteczny.pl

Podział transz kredytu będzie się różnił w zależności od banku. Przykładowo ING Bank Śląski dzieli zazwyczaj kredyt na budowę domu na dwie transze (*ale zdarza się, że środki wypłaca w jednej transzy). Z kolei, np. Millennium Bank uzależnia liczbę transz od wysokości przyznanego finansowania. Oznacza to, że jedna transza może być wypłacona w kwocie nie większej niż np. 200 tys. zł.

Pozostałe banki, typu Santander Bank Polska rozkładają transze w zależności od bieżącej wartości nieruchomości. Ważna informacja jest taka, że masz prawo zrezygnować z ostatniej transzy, jeśli okaże się ona w Twoim przypadku niepotrzebna. Dzięki temu będziesz płacił raty od wykorzystanej kwoty, co finalnie zmniejszy całkowity koszt kredytu.

Jak rozliczać poszczególne transze?

Pierwsza transza jest wypłacana zaliczkowo, a wypłata kolejnych jest uzależniona od rozliczenia prac budowlanych ostatniego etapu, na które otrzymasz środki. Banki komercyjne nie wymagają dostarczania faktur i rachunków, które potwierdziłyby wydatki. Banki spółdzielcze mają za to inne podejście i żądają faktur w wysokości 60% inwestycji.

Zobacz więcej: Jak bank wypłaca transze kredytu hipotecznego przy budowie domu? Poradnik

Karencja to spłata samych odsetek, które są naliczane od wypłaconej kwoty kredytu (*wypłacona kwota w tym przypadku to nie to samo, co całkowita kwota kredytu). Okres karencji jest obowiązkowy i trwa aż do czasu wypłaty wszystkich transz, czyli od 24 do 36 miesięcy. Spłatę kredytu zgodnie z ratami kapitałowo – odsetkowymi rozpoczynasz dopiero po okresie karencji. Niestety w tym czasie nie spłacasz kapitału, co powoduje, że odsetki naliczone za ten okres stanowią dodatkowy koszt.

Jeśli budowa będzie postępować szybciej, niż zaplanowano, możesz skrócić okres karencji. Dodatkowo masz prawo wnioskować o wydłużenie karencji, ale decyzja ta będzie już zależeć od oceny zdolności kredytowej, której dokona bank.

Bank w przypadku domu, który stanowi przedmiot zabezpieczenia, będzie wymagał profesjonalnej wyceny przygotowanej przez rzeczoznawcę majątkowego. Taka wycena jest nazywana operatem szacunkowym. Określa ona, m.in. wartość działki, wartość bieżącą inwestycji, wartość odtworzeniową czy prognozowaną. Rzeczoznawca, przygotowując operat szacunkowy, weźmie pod uwagę stan prawny i stan techniczny nieruchomości.

Możesz wykonać wycenę nieruchomości do kredytu na własną rękę lub skorzystać z wyceny wewnętrznej banku. Jej koszt zależy od lokalizacji. Zwyczajowo w przypadku budowy domu waha się od 1 tys. zł do 1,2 tys. zł.

To z kolei kwestia bezwzględnie wymagana przez każdy bank. Jeśli zabezpieczasz się na domu lub lokalu mieszkalnym, to od początku do końca umowy kredytu hipotecznego będziesz zobowiązany do opłacania ubezpieczenia nieruchomości. W przypadku domów energooszczędnych lub pasywnych zwróć szczególną uwagę na dodatkowe dwa ryzyka:

Z oczywistych względów polisa na dom energooszczędny będzie droższa niż dla standardowo stawianej nieruchomości.

Tak. Część banków oferuje specjalne kredyty hipoteczne na budowę domów energooszczędnych lub pasywnych. Wymagane jest spełnienie określonych norm energetycznych (np. wskaźnik Ep ≤ 63 kWh/m²) i przedstawienie odpowiednich dokumentów, w tym certyfikatu energetycznego.

W 2025 roku kredyty na domy energooszczędne oferują m.in. ING, mBank, Pekao, BNP Paribas czy VeloBank. Warunki różnią się w zależności od parametrów budynku, rodzaju inwestycji oraz rodzaju kredytu.

Aktualnie niektóre programy rządowe (np. Czyste Powietrze, Mój Prąd) wspierają inwestycje w OZE, ale nie dotyczą samego kredytu hipotecznego. Można jednak połączyć taki kredyt z dotacją lub ulgą termomodernizacyjną w rozliczeniu PIT.

Tak, o ile cały budynek spełnia wymagania dotyczące zapotrzebowania na energię (Ep).

Najczęstsze to: brak certyfikatu Ep, źle przygotowany kosztorys, brak analizy energetycznej w projekcie, lub zbyt niska zdolność kredytowa inwestora. Błędy na etapie projektu mogą sprawić, że bank nie uzna inwestycji za eko.

Masz pytania lub uwagi?

Skontaktujemy się w ciągu 24h!

Wiadomość

została

przesłana

Dziękuję!

Odpowiem tak szybko jak to możliwe.