Kalkulator

refinansowania kredytu hipotecznego

Chcesz sprawdzić, czy opłaca Ci się przenieść kredyt do innego banku? Mój kalkulator refinansowania w kilka sekund porówna Twój obecny kredyt z nową ofertą i pokaże, czy możesz obniżyć ratę, skrócić okres spłaty lub zmniejszyć całkowity koszt finansowania.

Dlaczego warto skorzystać z kalkulatora refinansowania kredytu hipotecznego?

Kalkulator refinansowania kredytu hipotecznego to proste w obsłudze narzędzie, dzięki któremu dowiesz się, ile możesz zaoszczędzić na zmianie banku na tańszy. Symulacja finansowania pozwoli Ci szybko i skutecznie porównać oferty kredytów hipotecznych.

Chcesz wiedzieć, jaką ratę będziesz płacić, gdy przeniesiesz się do innego banku? Wystarczy, że podasz kilka podstawowych danych i gotowe. Nie odkładaj tak ważnej decyzji kredytowej na później!

Jakie obliczyć refinansowanie kredytu hipotecznego na kalkulatorze?

Do wyliczenia opłacalności tego rozwiązania potrzebne Ci są podstawowe informacje. Przygotuj umowę kredytową i zaloguj się do bankowości internetowej, gdzie sprawdzisz najważniejsze parametry Twojego kredytu.

- Parametry aktualnego kredytu hipotecznego:

- kwota kredytu hipotecznego: w tym miejscu wpisujesz kwotę finansowania, o którą wnioskujesz;

- okres spłaty: podajesz liczbę miesięcy, która pozostała do końca umowy w obecnym banku;

- oprocentowanie nominalne: w przypadku oprocentowania zmiennego jest to suma marży banku i WIBOR-u. Jeżeli spłacasz kredyt hipoteczny z oprocentowaniem stałym, jest to stawka jednolita.

- Parametry nowego kredytu mieszkaniowego

- oprocentowanie nominalne: podobnie, jak wyżej;

- okres spłaty: w tym miejscu wpisujesz, na jaki okres chcesz podpisać nową umowę;

- prowizja za udzielenie nowego kredytu: wysokość prowizji, jaką musisz ewentualnie zapłacić w banku, w którym chcesz złożyć wniosek o refinansowanie hipoteki;

- rodzaj spłacanych rat: możesz wybrać raty równe lub raty malejące (*w przypadku rat malejących szybciej spłacasz kapitał);

- inne koszty: np. koszt wyceny nieruchomości, opłaty sądowe czy ubezpieczenie nieruchomości itd.

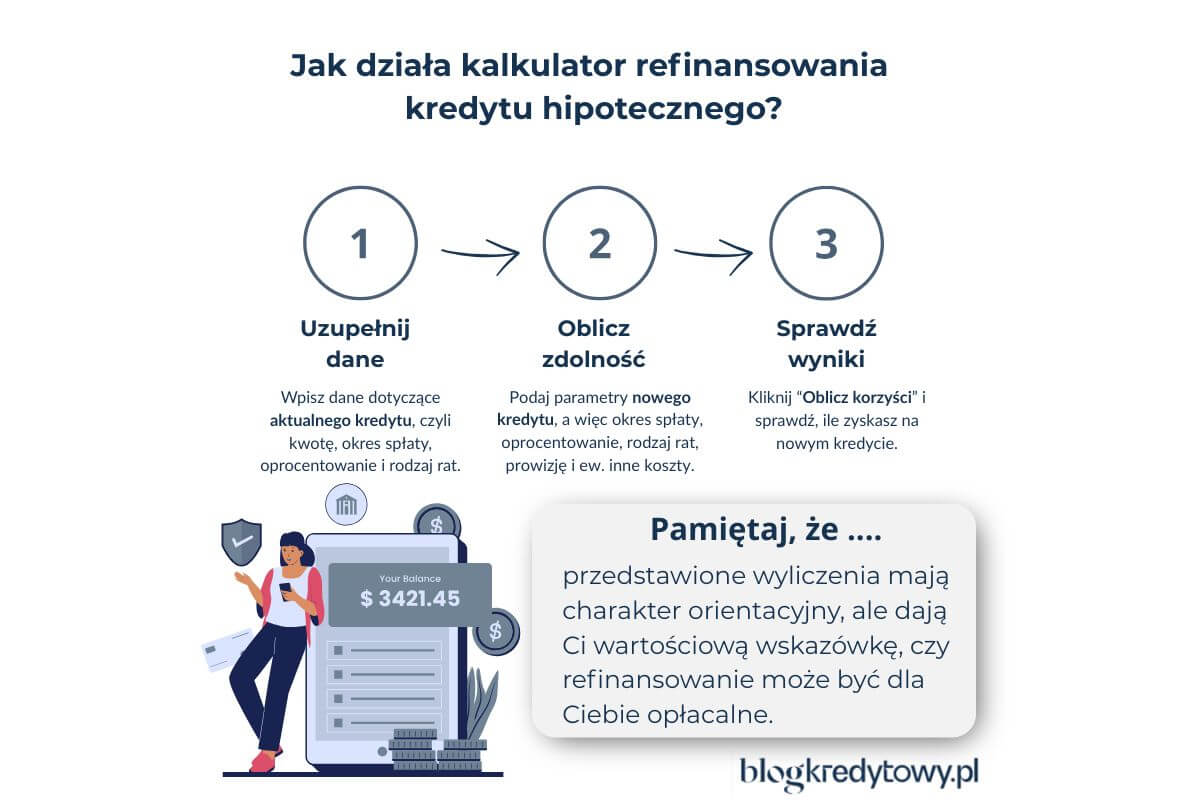

Jak działa kalkulator refinansowania kredytu hipotecznego?

Kalkulator kredytu hipotecznego refinansowanego działa w prosty i intuicyjny sposób.

Stworzyłem dla Ciebie instrukcję krok po kroku.

- Uzupełniasz dane dotyczące aktualnego kredytu.

- Przechodzisz do uzupełnienia parametrów nowego kredytu.

- Klikasz w przycisk: Oblicz korzyści. Na ekranie pojawią się następujące informacje:

- o ile zmniejszą się Twoje odsetki, jeśli zdecydujesz się na dany kredyt refinansowy;

- kwota odsetek, jaką zapłacisz w przypadku jednego i drugiego kredytu hipotecznego;

- wysokość pierwszej i ostatniej raty, czyli symulacja dla jednego i drugiego kredytu hipotecznego.

Pamiętaj, że wyniki, które otrzymasz, są orientacyjne, ale z pewnością podpowiedzą Ci, czy refinansowanie hipoteki faktycznie się opłaca.

Co to jest refinansowanie kredytu hipotecznego?

Najprościej mówiąc, jest to przeniesienie kredytu mieszkaniowego do innego banku, który zaproponuje lepszą ofertę. W praktyce polega to na tym, że nadal spłacasz swoje zobowiązanie, ale już zgodnie z warunkami widocznymi na nowej umowie kredytowej. Innymi słowy, oddajesz pieniądze do banku, w którym pierwotnie zaciągnąłeś hipotekę.

Więcej o tego typu usłudze piszę w osobnym artykule. Kto wie, może takie informacje przydadzą Ci się teraz albo w niedalekiej przyszłości.

Kiedy warto rozważyć przeniesienie kredytu hipotecznego do innego banku?

Na przykład wtedy, gdy nowa instytucja zaproponuje Ci atrakcyjniejsze warunki spłaty zadłużenia, które będą dopasowane do Twoich możliwości finansowych. Ale uważaj, bo nowy kredyt jest opłacalny w konkretnej sytuacji: jeśli obniży się jego całkowity koszt lub/i zmniejszy wysokość raty.

Na co zwrócić uwagę, przeglądając oferty banków? W przypadku oprocentowania zmiennego przede wszystkim na marżę. Dzięki czemu możesz płacić niższą ratę.

Z kolei, jeśli zależy Ci na stabilności, to rozejrzyj się za kredytem refinansowym z oprocentowaniem stałym. W ten sposób zabezpieczysz się przed wzrostem stóp procentowych, od których pośrednio zależy wysokość raty.

Kredyt refinansowy polecam szczególnie tym osobom, które zaciągnęły hipotekę z wysokim oprocentowaniem i mają problem ze spłatą rat lub szukają konkretnych oszczędności. Decydując się na przeniesienie kredytu hipotecznego do innego banku, możesz zaoszczędzić kilkadziesiąt, a w niektórych przypadkach nawet kilkaset tysięcy złotych!

A jeśli zastanawiasz się, kiedy spadną stopy procentowe i czy w ogóle to nastąpi, zapraszam Cię do oddzielnego wpisu.

Ile kosztuje przeniesienie kredytu hipotecznego do innego banku?

Opłacalność refinansowania zależy przede wszystkim od kosztów całej operacji.

Zobacz, co musisz doliczyć do tego procesu.

Prowizja za wcześniejszą spłatę kredytu hipotecznego w obecnym banku

Pamiętaj, że w przypadku kredytu ze zmiennym oprocentowaniem bank może pobrać prowizję tylko wtedy, jeśli nie minęły jeszcze trzy lata od podpisania umowy. W przypadku kredytów z czasowo stałym oprocentowaniem bank może żądać rekompensaty w całym okresie kredytowania. Tak mówi prawo, jednak większość instytucji wychodzi naprzeciw swoim klientom, oferując wcześniejszą spłatę kredytu hipotecznego za darmo już od samego początku.

Prowizja za udzielenie kredytu w nowym banku

To koszt, który powinieneś brać pod uwagę, chociaż coraz częściej odnajdziesz oferty bez prowizji, dzięki czemu refinansowanie nabiera ekonomicznego uzasadnienia. Nie zapłacisz w nowym kredycie hipotecznym kosztów startowych.

Przeczytaj więcej o tym, czym dokładnie jest prowizja za udzielenie kredytu.

Wycena nieruchomości

Bank, w którym refinansujesz hipotekę na pewno przyjrzy się bliżej wartości nieruchomości, szczególnie gdy od jej ostatniej wyceny minęło już trochę czasu. Taki operat szacunkowy do kredytu hipotecznego przygotowuje rzeczoznawca majątkowy. Samą wycenę może zlecić instytucja lub klient.

Zdarza się jednak, że kredytodawca w ramach promocji nie obciąży Cię kosztami wyceny. Jej standardowy koszt dla mieszkania to ok. 700 zł, a domu ok. 1000 zł.

Ubezpieczenie nieruchomości

To obowiązkowe zabezpieczenie każdego kredytu hipotecznego, przeznaczonego na zakup domu lub mieszkania.

Koszty zmian w księdze wieczystej

Związane są ze zmianą wierzyciela hipotecznego. Koszt wpisu hipoteki nowego banku wynosi 200 zł, a wykreślenie obecnego banku oscyluje w granicach 100 zł. Do tego należy doliczyć podatek za ustanowienie hipoteki w wysokości 19 zł.

Koszt zaświadczenia z obecnego banku o kredycie

W zależności od banku będziesz musiał zapłacić od 0 do 300 zł.

Przykład kalkulacji refinansowania hipoteki na 300 000 zł po 3 latach od podpisania umowy

| Koszt refinansowania | Szacunkowa kwota |

| Opłata za wcześniejszą spłatę | 0 zł |

| Wpis hipoteki (sąd + PC) | 219 zł |

| Wykreślenie hipoteki | 100 zł |

| Wycena nieruchomości | 700 zł |

| RAZEM | 1019 zł |

Refinansowanie kredytu hipotecznego po 3 latach może kosztować niewiele ponad 1000 zł, a potencjalne oszczędności mogą wynosić nawet dziesiątki tysięcy złotych na przestrzeni lat.

➡️ Jeszcze raz polecam skorzystanie z kalkulatora refinansowania, by sprawdzić, czy opłaca się to również w Twoim przypadku.

Jak krok po kroku refinansować kredyt hipoteczny i obniżyć miesięczną ratę?

Pokażę Ci teraz, jak wygląda standardowa procedura refinansowania zobowiązania kredytowego. Jest ona bardzo podobna do procedury starania się o klasyczny kredyt hipoteczny.

Spotkanie z ekspertem finansowym

Przed podjęciem jakiejkolwiek decyzji warto spotkać się ze swoim ekspertem kredytowym, który zna bieżącą ofertę banków i będzie w stanie zarekomendować Ci konkretną instytucję, w której powinieneś złożyć wniosek kredytowy. Eksperci od tematów hipotecznych mają również niezbędne narzędzia, które pozwolą na przeprowadzenie symulacji nowego kredytu i analizy jego parametrów. Mogą dodatkowo zweryfikować Twoją zdolność kredytową w kalkulatorze hipotecznym.

Na wizycie u eksperta kredytowego dowiesz się:

a) Ile pieniędzy możesz zaoszczędzić, jeśli skorzystasz z kredytu refinansowego. Czyli, o ile możesz obniżyć koszty całkowite zobowiązania lub/i wysokość raty;

b) Jaką masz zdolność kredytową i czy możesz starać się o dodatkową gotówkę;

c) Do jakich instytucji finansowych warto przenieść swoją hipotekę;

d) Jakich dokumentów potrzebujesz do zrefinansowania zobowiązania.

A może zastanawiasz się nad zaciągnięciem kredytu mieszkaniowego na wymarzone M? Sprawdź swoją zdolność kredytową na przygotowanym przeze mnie kalkulatorze. *Pamiętaj tylko, że jego wartości są szacunkowe i mogą się różnić od wyniku banku.

Wysłanie wniosku do banków

Na tym etapie podejmujesz konkretne działania i wysyłasz wniosek do jednego lub kilku wybranych banków. Kluczowe jest jego poprawne uzupełnienie. Jeżeli nie masz pewności, jak do tego podejść, to Twój zaufany ekspert kredytowy z pewnością Ci w tym pomoże.

Analiza kredytowa

Instytucja na podstawie pozyskanych od Ciebie informacji przeprowadzi analizę kredytową, która obejmuje m.in. weryfikację dochodów oraz sprawdzenie nieruchomości. Ocenia także Twoją wiarygodność oraz zdolność do regulowania zobowiązań, by następnie podjąć decyzję o zaakceptowaniu lub odrzuceniu wniosku.

Na analizę kredytową składa się kilka elementów.

- Analiza osobista: bank sprawdza Twój wiek, stan cywilny, wykształcenie, staż pracy, wykształcenie, liczbę osób na utrzymaniu;

- Analiza dochodów i kosztów: nowy kredytodawca weryfikuje wysokość Twoich dochodów oraz to, czy są one stabilne. Istotny jest staż pracy i to na jakiej podstawie otrzymujesz swoje wynagrodzenie (umowa o pracę, o dzieło, działalność gospodarcza itd.). Czasem wysokie dochody mogą nie wystarczyć, jeśli koszty życia również będą wysokie (np. wysokość innych zobowiązań, koszty utrzymania gospodarstwa domowego, alimenty itd.). Pamiętaj, że w każdym banku Twoja zdolność kredytowa może być inna. W niektórych przypadkach różnice sięgają kilkudziesięciu, a nawet kilkuset tysięcy złotych;

- Analiza nieruchomości: bank sprawdzi stan prawny i techniczny nieruchomości, w tym zleci nową wycenę, gdy od poprzedniej minęło dużo czasu;

- Analiza historii kredytowej: innymi słowy, zostaniesz prześwietlony w BIK-u oraz wewnętrznych bazach banku. W ten sposób analitycy bankowi dowiedzą się, czy spłacałeś swoje zobowiązania w terminie i jak wysokie jest Twoje aktualne zadłużenie. Opóźnienia do 30 dni nie powinny mieć wpływu na ostateczną decyzję, ale jeśli są one dłuższe lub co gorsza, masz na koncie przeterminowane kredyty i pożyczki, to bank może odrzucić Twój wniosek.

Decyzja kredytowa banku

Po złożeniu wniosku i jego analizie, czas na decyzję kredytową. W przypadku, gdy będzie ona pozytywna, otrzymasz do wglądu warunki takiego refinansowania. Zgodnie z ustawą o kredycie hipotecznym instytucja ma 21 dni od daty złożenia kompletnego wniosku na wydanie decyzji pozytywnej lub negatywnej.

Jak to wygląda w praktyce? A no z reguły trwa ona znacznie dłużej szczególnie, gdy trafisz na gorący okres, gdzie takich wniosków składanych przez klientów jest cała masa.

W przypadku pozytywnej decyzji kredytowej bank przekaże Ci na nośniku trwałym ofertę kredytu wraz z jego parametrami. Poinformuje Cię przy tym, ile masz czasu na podpisanie umowy. W przypadku odrzucenia wniosku masz prawo wysłania zapytania do banku o powody podjęcia takiej decyzji.

Podpisanie umowy kredytowej

Jeżeli warunki Ci odpowiadają, to umawiasz się z nowym bankiem na podpisanie umowy kredytowej. Pamiętaj, że propozycja zaprezentowana przez instytucję ma swój „termin ważności”, który wynosi zazwyczaj 30-60 dni.

Dlatego, jeśli nie chcesz przechodzić przez cały proces od nowa, to musisz pojawić się w oddziale w wyznaczonym terminie. Ze swojej strony zalecam Ci, abyś nie podejmował takiej decyzji w pośpiechu. Zanim zgodzisz się na nowe warunki, przeczytaj dokładnie umowę, a w razie wątpliwości, poproś o pomoc doradcę banku.

Wypłata środków

Samo podpisanie umowy nie skutkuje automatyczną wypłatą środków. Termin ten i jego warunki dokładnie określa umowa kredytowa. Należy do nich, m.in. ustanowienie hipoteki na rzecz banku czy nabycie dodatkowych produktów jak karta kredytowa i konto osobiste. W przypadku kredytu refinansowego środki zostaną wpłacone na rachunek techniczny w obecnym banku. Jeżeli starałeś się o dodatkową gotówkę, to otrzymasz je na swój rachunek.

Złożenie wniosku o wykreślenie spłaconej hipoteki

Na sam koniec Twoim zadaniem będzie wykreślenie spłaconej hipoteki. Będziesz potrzebował poniższych dokumentów:

- Wypełniony formularz wniosku KW-WPIS.

- List mazalny z poprzedniego banku.

- Dowód uiszczenia opłaty sądowej.

Prawidłowo wypełniony wniosek złóż osobiście we właściwym sądzie rejonowym lub wyślij go listem poleconym. Opłata sądowa za wykreślenie wniosku wynosi 100 zł i można ją opłacić przelewem na rachunek bankowy albo w kasie sądu, gotówką lub kartą.

Zobacz, jak przebrnąć przez kredyt hipoteczny krok po kroku!

Dokumenty do kredytu refinansowego – co musisz przygotować, zanim złożysz wniosek? Lista

Do wniosku należy dołączyć wymagane przez bank dokumenty do kredytu hipotecznego.

- Dokumenty związane z kredytem

- Umowa kredytowa: instytucja sprawdzi rodzaj umowy i zastosowane zabezpieczenia;

- Zaświadczenie o kredycie hipotecznym, które powinno zawierać określone informacje (*szczegóły poniżej);

- Zobowiązanie do wystawienia dokumentów pozwalających na wykreślenie hipoteki po spłacie całości kredytu.

- Dokumenty finansowe

- Umowa o pracę: zaświadczenie o zarobkach od pracodawcy, wyciąg z rachunku, rozliczenie roczne PIT;

- Umowa cywilnoprawna (umowa zlecenie, umowa o dzieło): umowa o współpracy, rachunki, potwierdzenie wpływów na rachunek, rozliczenie roczne PIT;

- Jednoosobowa działalność gospodarcza: wydruk CEIDG, wydruk z Księgi Przychodów i Rozchodów (KPiR)/ Ewidencja przychodów (ryczałt), zaświadczenie z ZUS i US o niezaleganiu.

- Dokumenty związane z nieruchomością

- Podstawa nabycia nieruchomości: akt notarialny zakupu, darowizny, dziedziczenie;

- Numer księgi wieczystej;

- W przypadku refinansowania działki/domu/budowy domu dodatkowo będą potrzebne : wypis i wyrys z rejestru gruntów, wypis z miejscowego planu zagospodarowania przestrzennego, warunki zabudowy, zaświadczenie o dostępie do drogi publicznej, harmonogram prac, kosztorys budowy, pozwolenie na użytkowanie, świadectwo energetyczne, rzuty nieruchomości.

Pamiętaj, że niektóre dokumenty tracą ważność po upływie pewnego czasu. Przykładowo, zaświadczenie o zarobkach jest ważne nie dłużej niż 30-, maksymalnie 60 dni.

Zaświadczenie o kredycie hipotecznym

Jednym z głównych dokumentów wymaganych do zmiany banku będzie zaświadczenie o posiadanym zobowiązaniu kredytowym. W zależności od oferty koszt takiego dokumentu oscyluje w granicach 300 zł. Czas oczekiwania na jego wydanie wynosi do 2 tygodni.

Warto zadbać, by spełnić wymagania banku i dostarczyć druk ze wszystkimi istotnymi informacjami. Poniżej znajdziesz zestawienie, które zadowoli nawet najbardziej wybredną instytucję.

- Dane osobowe kredytobiorcy;

- Numer i data umowy kredytowej;

- Wysokość udzielonego kredytu;

- Saldo pozostałego do spłaty kapitału;

- Odsetki bieżące naliczone od dnia ostatniej spłaty do dnia wystawienia zaświadczenia;

- Prowizja za spłatę kredytu;

- Informacja o rodzaju oprocentowania (stałe czy zmienne);

- Data końca oprocentowania stałego (*w przypadku oprocentowania stałego);

- Numer rachunku technicznego, na który ma zostać dokonana spłata;

- Rodzaj przyjętych zabezpieczeń (hipoteka, weksel etc.);

- Deklaracja wydania dokumentów do zwolnienia hipoteki po spłacie kredytu.

Refinansowy kredyt hipoteczny i niższa rata

Korzyści wynikające z kredytu hipotecznego refinansowego zobrazuję na prostym przykładzie. Zakładam, że zdecydowałeś się na zakup nieruchomości i pożyczyłeś na ten cel 500 tys. zł z okresem kredytowania, wynoszącym 25 lat. Biorąc pod uwagę aktualne warunki rynkowe, wybrałeś jego refinansowanie.

| Warunki | Obecny kredyt hipoteczny | Nowy kredyt mieszkaniowy refinansowy |

| Oprocentowanie | 8% | 6,5% |

| Rodzaj rat | Równe | Równe |

| Miesięczna rata kredytu | 3 859 zł (kapitał: 526 zł, odsetki: 3 333 zł) | 3 376 zł (kapitał: 668 zł, odsetki: 2 708 zł) |

| Koszty odsetkowe | 657 724 zł | 512 811 zł |

Dzięki niższemu oprocentowaniu różnica w ratach wyniesie aż 483 zł. Co więcej, zmienia się również jej struktura. Wybierając kredyt hipoteczny na nowych zasadach udział kapitału w racie jest wyższy niż w przypadku starej wersji. Dzięki temu szybciej spłacisz kapitał, co pośrednio przełoży się na wysokość odsetek.

Ile oszczędzisz na kosztach odsetkowych, wybierając najtańszy kredyt refinansowy hipoteczny? Z mojej symulacji wynika, że w Twoim portfelu pozostanie przeszło 145 tys. zł!

Refinansowy kredyt hipoteczny i krótszy okres kredytowania

Refinansowanie ma największy sens wtedy, gdy chcesz obniżyć ratę lub maksymalnie obniżyć koszty zobowiązania. Na tapet wezmę teraz drugi przypadek, sprawdzę, ile zaoszczędzisz, gdy wybierzesz kredyt z niższym oprocentowaniem i krótszym okresem spłaty.

Podobnie, jak w pierwszym przypadku kwota kredytu to 500 tys. zł, a okres kredytowania: 25 lat. Tutaj jednak zdecydowałeś się na przeniesienie kredytu do innego banku i skrócenie okresu kredytowania do 20 lat.

| Warunki | Obecny kredyt hipoteczny | Nowy kredyt hipoteczny |

| Oprocentowanie | 8% | 6,5% |

| Rodzaj rat | Równe | Równe |

| Miesięczna rata kredytu | 3 859 zł (kapitał: 526 zł, odsetki: 3 333 zł) | 3 728 zł (kapitał: 1 020 zł, odsetki: 2 708 zł) |

| Koszty odsetkowe | 657 724 zł | 394 688 zł |

W tym wariancie, co prawda płacisz ratę w tej samej wysokości, ale za to szybciej zwracasz swoje zadłużenie. Umowa jest krótsza o 5 lat, a kapitał ma większy udział w strukturze raty niż w obecnym kredycie. Okres kredytowania w refinansowaniu hipoteki niejako dodał turbo w oszczędzaniu odsetek.

Dzięki temu, że skróciłeś termin spłaty, to oszczędność na odsetkach wyniesie aż 263 036 zł!

Refinansowanie a zdolność kredytowa: co musisz wiedzieć przed decyzją

Kredyt refinansowy to kredyt mieszkaniowy, który zaciągasz w innym banku na nowych warunkach. Oznacza to, że zgodnie z obowiązującymi przepisami będziesz musiał przejść od nowa procedurę badania zdolności kredytowej. Bank sprawdzi m.in. Twoje dochody, koszty, rodzaj zatrudnienia (np. umowa na czas nieokreślony) i wartość nieruchomości. Konieczne będzie też skompletowanie potrzebnych dokumentów.

W przypadku refinansowania Twoja zdolność kredytowa będzie liczona z uwzględnieniem nowej raty. Nowy bank nie będzie brał pod uwagę bieżącej, bo w przypadku przeniesienia hipoteki zwyczajnie ona nie obowiązuje.

Jeżeli Twoja zdolność kredytowa na to pozwoli, możesz starać się o dodatkową gotówkę na dowolny cel. Chcesz zwiększyć swoje szanse na refinansowanie albo, by maksymalna kwota kredytu poszła w górę? Podejdź do kredytu z drugą osobą!

Czy przy refinansowaniu kredytu trzeba płacić odsetki od początku? Fakty i mity

To jedno z najczęstszych pytań zadawanych przez moich klientow. Odpowiedź brzmi: nie, nie zaczynasz spłaty odsetek od zera. Nowy bank wylicza raty na podstawie nowego harmonogramu i aktualnego salda kapitału, ale uwzględnia również nowy okres kredytowania oraz oprocentowanie. Oznacza to, że w pierwszych latach spłaty większa część raty ponownie może iść na odsetki, co może przypominać Ci początek kredytu, ale w praktyce zależy od długości nowego okresu spłaty.

Spójrz na przykład z życia.

W obecnym banku zaciągnąłeś kredyt na kwotę 400 tys. zł. Po kilku latach saldo Twojego kredytu wynosi 300 tys. zł. Postanowiłeś go refinansować, bo znalazłeś świetną ofertę banku, który proponuje dużo lepsze warunki. Podpisujesz umowę na 300 tys. zł, czyli na kwotę, która pozwoli na spłatę obecnego zobowiązania. Odsetki będziesz płacił tylko od kwoty 300 tys. zł.

To nie wszystko. Pamiętaj, że przy tańszym kredycie hipotecznym odsetki będą niższe. Struktura raty, na którą składają się kapitał i odsetki zależy w głównej mierze od tego, jaki okres spłaty wybrałeś. Nowy bank wylicza raty na podstawie nowego harmonogramu i aktualnego salda kapitału, ale bierze też pod uwagę nowy okres kredytowania oraz oprocentowanie.

Oznacza to, że w pierwszych latach spłaty większa część raty ponownie może iść na odsetki, co przypomina początek kredytu, ale w praktyce zależy od długości nowego okresu spłaty. Ale odsetki zależą dodatkowo od tego, jaki okres kredytowania wybrałeś. Im krótszy, tym szybciej zaczniesz oddawać kapitał. Wówczas całkowity koszt kredytu hipotecznego będzie niższy.

Ile razy można refinansować kredyt hipoteczny?

Nie ma żadnych ograniczeń co do tego, ile razy możesz refinansować swoje finansowanie. Jeżeli okoliczności będą sprzyjające i masz odpowiednią zdolność kredytową, to możesz przenosić swój kredyt hipoteczny teoretyczne dowolną ilość razy. Oczywiście taka decyzja musi mieć swoje ekonomiczne uzasadnienie. Zrefinansowanie zobowiązania wiąże się z pewnymi kosztami i warto przekalkulować, czy w pewnym momencie nie będą one wyższe niż korzyści.

Analityk zastanawiający się nad wydaniem decyzji kredytowej będzie miał dostęp do Twojej historii kredytowej. Jeśli zobaczy, że zmieniasz bank co chwila, może wydać decyzję negatywną. Pamiętaj, że dla banku liczy się zysk, a w przypadku „skoczka hipotecznego”, który zmienia kredytodawcę co rusz uzna, że udzielenie nowego kredytu może być dla niego nieopłacalne. Warto zatem działać z głową.

Oprocentowanie kredytu refinansowego

Jakie oprocentowanie kredytu wybrać, gdy zdecydujesz się na refinansowanie? Do wyboru masz stałe lub zmienne. Jakie są między nimi różnice? Która opcja jest dla Ciebie korzystniejsza?

Oprocentowanie zmienne

Oprocentowanie zmienne jest sumą marży banku i WIBOR 3M lub w niektórych przypadkach WIBOR 6M. Marża banku jest stała, ale stopa referencyjna jest zależna od tego, jak kształtują się rynkowe stopy procentowe. O ich wysokości decyduje Rada Polityki Pieniężnej. Są one ważnym narzędziem polityki monetarnej banku centralnego w walce z inflacją, ale służą też do pobudzania wzrostu gospodarczego.

W przypadku kredytu hipotecznego z oprocentowaniem zmiennym, Twoja rata nie jest stała – może zarówno wzrastać, jak i spadać, w zależności od sytuacji na rynku.

👉 Nie ma tutaj ustalonego górnego limitu oprocentowania, co oznacza, że jeśli stopy procentowe w Polsce pójdą mocno w górę, Twoja rata również może wzrosnąć – i to znacząco.

Spójrz na przykład.

Załóżmy, że w 2022 roku zaciągnąłeś kredyt hipoteczny z oprocentowaniem zmiennym, gdzie WIBOR 3M wynosił 1,5%, a marża banku 2%. Łączne oprocentowanie wynosiło więc 3,5%. Przy kredycie na 300 000 zł na 25 lat, rata wynosiła około 1 500 zł.

Obecnie, przy WIBOR 3M na poziomie 5,53% i tej samej marży, łączne oprocentowanie kredytu to 7,53%. W takiej sytuacji rata wzrośnie do około 2 300 zł miesięcznie, czyli o 800 zł więcej.

Oprocentowanie kredytu hipotecznego zmienne oznacza brak bezpieczeństwa kosztowego. Jeśli stopy procentowe idą w górę, Twoja rata może rosnąć bez wyraźnego ograniczenia. Dlatego przed decyzją o refinansowaniu warto dokładnie przeanalizować, czy lepszym wyborem nie będzie kredyt z oprocentowaniem stałym, przynajmniej na te kilka lat.

Oprocentowanie stałe

Decydując się na zobowiązanie ze stałym lub okresowo stałym oprocentowaniem masz pewność, że wysokość raty pozostanie na niezmienionym poziomie w okresie jego obowiązywania. W Polsce jego minimalna długość wynosi 5 lat z możliwością przedłużenia na kolejny okres. W tym czasie wysokość raty nie może się zmienić. Nie mają na nią wpływu zmiany wskaźnika referencyjnego (patrz wyżej oprocentowanie zmienne), bo nie jest ona zależna od rynkowych stóp procentowych.

ALE: cena kredytu w momencie zawarcia umowy jest z reguły nieco wyższa niż w przypadku kredytu ze stopą zmienną. W ten sposób bank wycenia koszt zabezpieczenia się przed ryzykiem stopy procentowej.

Co wybrać: stałe oprocentowanie czy zmienne?

W Polsce jakiś czas temu dominowały wyłącznie kredyty hipoteczne ze zmiennym oprocentowaniem. Do momentu, gdy KNF wydało tzw. Rekomendację S, która wymusiła na insytucjach wdrożenie kredytów mieszkaniowych z oprocentowaniem stałym.

Na który rodzaj oprocentowania się zdecydować?

Oprocentowanie kredytu hipotecznego stałe daje przez pewien czas poczucie stabilizacji i bezpieczeństwa. Chroni Cię przede wszystkim przed podwyżkami stóp procentowych. Minusem tego rozwiązania jest to, że jeśli stopy zaczną spadać, nie będziesz mógł skorzystać z obniżenia raty.

Z kolei kredyt ze zmienną stopą procentową opartą o WIBOR zależy od aktualnej sytuacji gospodarczej, która jest narażona na różnego rodzaju zawirowania i podlega pewnym cyklom koniunkturalnym. Oznacza to, że Twoje raty kredytów będą się zmieniać co jakiś czas. Oczywiście spadek stóp będzie dobrą wiadomością, ale ich wzrost przełoży się na wyższe koszty, co może poważnie nadszarpnąć Twój domowy budżet.

W latach 2021-2022 mieliśmy do czynienia z serią podwyżek stóp procentowych. Wiele osób miało problem ze spłatą wysokich rat. Część klientów zdecydowała się na rządowe wakacje kredytowe, by przeczekać najgorszy okres.

Poświęciłem temu zagadnieniu jeden z moich wpisów na blogu. Zapraszam do przeczytania i komentowania: Oprocentowanie stałe czy zmienne do kredytu hipotecznego.

Czy do kredytu refinansowego potrzebujemy wkładu własnego?

W przypadku kredytu refinansowego wkładem własnym różnica występuje między wartością nieruchomości a kwotą kredytu pozostałą do spłaty. Zdarza się jednak, że różnica ta jest niewielka i nie spełnia wymogów dotyczących wkładu własnego. Wtedy potrzebna będzie dodatkowa gotówka na ten cel.

Po zamianie banku możesz jeszcze więcej zaoszczędzić!

Chcesz zmniejszyć koszty kredytu hipotecznego? Możesz też pomyśleć o nadpłacaniu kredytu. Jest to dobre rozwiązanie, jeśli dysponujesz nadwyżkami finansowymi. Nawet niewielkie nadpłaty co miesiąc, mogą Ci przynieść duże korzyści. Sprawdzisz je, korzystając z kalkulatora nadpłaty kredytu hipotecznego.

Inna opcja to wcześniejsza spłata kredytu hipotecznego, która polega na zwrocie całości zobowiązania przed czasem. Jest to dobry kierunek w momencie, gdy dysponujesz odpowiednim kapitałem.

Czy warto refinansować kredyt hipoteczny? Moje wnioski

Tak, bo refinansowanie zobowiązania kredytowego może przynieść Ci konkretne korzyści finansowe. Nie musisz przywiązywać się do jednego banku i zostać z niekorzystną hipoteką do końca umowy. Konkurencja na rynku jest spora, dlatego jeśli pojawi się propozycja warta uwagi, to zastanów się, czy aby nie wybrać tej drogi. W ten sposób możesz zdecydowanie obniżyć koszty oraz ratę kredytu.

Co może pomóc Ci w podjęciu decyzji? Na pewno warto być w kontakcie ze swoim ekspertem finansowym, który trzyma rękę na pulsie i jest na bieżąco ze wszystkimi ofertami, jakie pojawiają się na rynku. Ze swojej strony polecam kalkulator refinansowy, z którego pomocą obliczysz, ile możesz zyskać na refinansowaniu.

Tu znajdziesz opis, jak wykreślić hipotekę z księgi wieczystej.

Masz pytania? Chętnie pomogę! Zostaw komentarz pod artykułem albo napisz do mnie prywatnie – jestem tu, żeby rozwiać Twoje wątpliwości!

Najczęstsze pytania i odpowiedzi

Tak, refinansowanie hipoteki w tym samym banku jest możliwe, choć technicznie przyjmuje ono formę renegocjacji warunków umowy niż klasycznego refinansowania. Bank może zaproponować niższe oprocentowanie, zmianę okresu spłaty lub inne modyfikacje, jeśli uzna, że warto zatrzymać klienta. Warto jednak porównać oferty innych banków – to często najlepszy argument przy tego typu negocjacjach.

Refinansowanie jest niemożliwe, gdy masz złą historię kredytową, niską zdolność kredytową lub zaległości w spłatach. Problemem może być też nieruchomość o nieuregulowanym stanie prawnym lub zbyt krótki okres od zaciągnięcia obecnego kredytu.

Refinansowanie samo w sobie nie musi obniżać zdolności kredytowej, a często może ją nawet poprawić – szczególnie jeśli nowa rata jest niższa niż dotychczasowa. Jednak w momencie składania wniosku, bank ocenia Twoją aktualną sytuację finansową tak, jak przy nowym kredycie, więc jeśli masz inne zobowiązania lub gorszą sytuację finansową, może to wpłynąć negatywnie na ocenę zdolności. Finalnie wszystko zależy od indywidualnej analizy dokonanej przez bank.

Nie ma jednego najlepszego banku do refinansowania kredytu hipotecznego. Wszystko zależy od Twojej sytuacji finansowej, wysokości pozostałego zobowiązania i aktualnych ofert. W tym celu możesz porównać propozycje kilku banków (np. Santander BP, ING, mBank, Alior), zwracając uwagę na marżę, prowizję, koszty okołokredytowe i ewentualne promocje dla nowych klientów. Najlepszym rozwiązaniem jest użycie kalkulatora refinansowania i/lub konsultacja z ekspertem kredytowycm, który wskaże Ci najbardziej opłacalną opcję. Oferty banków w tym temacie są różnorodne.

Refinansowanie zobowiązania hipotecznego możesz przeprowadzić nawet po kilku miesiącach od podpisania umowy, o ile nowa oferta jest dla Ciebie korzystna i nie ma w niej zapisanych kosztów wcześniejszej spłaty. Sam proces trwa zazwyczaj od 2 do 6 tygodni, w zależności od banku, skompletowania dokumentów i wyceny nieruchomości.