MPZP a kredyt na budowę domu – dlaczego bank może odmówić Ci finansowania, nawet jeśli masz pozwolenie na budowę?

Budowa domu

5 min. czytania

07-08-2025

9 min. czytania

„Nie da się połączyć kredytu na działkę i budowę domu w jednym produkcie” – słyszałem to wiele razy. A prawda jest inna. Jeśli działka ma pozwolenie na budowę, droga jest prosta. Jeśli nie – potrzebujesz dobrego planu. Od kilkunastu lat pomagam klientom przechodzić przez ten proces, również w programie RKM i wiem, co działa dobrze. Pokażę Ci, jak sfinansować grunt i budowę za jednym zamachem.

Kredyt hipoteczny na budowę domu i zakup działki budowlanej to z jednej strony skomplikowana ścieżka, a z drugiej finansowanie, które wymaga spełnienia tych samych warunków, co dwa oddzielne kredyty na dwa różne cele. W praktyce oznacza to konieczność sprostania wymaganiom dla obu celów jednocześnie.

Z mojego doświadczenia wynika, że kluczowa różnica przy kredycie łączonym (działka + budowa) polega na tym, że już na etapie zakupu gruntu bank oczekuje od Ciebie gotowego projektu domu – chyba że działka ma prawomocne pozwolenie na budowę. To spore wyzwanie, bo trzeba szybko podjąć decyzje dotyczące metrażu, liczby pokoi czy układu pomieszczeń.

Dodatkowo konieczny jest kosztorys budowy zaakceptowany przez bank. Skup się na tym, by nie zaniżać wydatków „na papierze”, bo w trakcie realizacji inwestycji może zabraknąć Ci środków na jej dokończenie. Warto od razu uwzględnić margines bezpieczeństwa, przynajmniej 10–15% na rosnące ceny materiałów i robocizny.

Od 2009 roku pomagam klientom przejść przez cały proces kredytowy – od pierwszych wyliczeń, aż po uruchomienie środków. Znam banki, ich algorytmy i pułapki. Wiem, które instytucje realnie ocenią Twoją sytuację, a nie tylko „ładnie wyglądają w porównywarce”. Moja pomoc nic Cię nie kosztuje – warunki są dokładnie takie same, jak w banku.

Jeżeli działka nie ma jeszcze pozwolenia na budowę, instytucja będzie wymagała od Ciebie konkretnego projektu już na etapie wniosku. To oznacza, że szybko musisz określić: metraż, liczbę pokoi, układ pomieszczeń. Do tego przygotuj kosztorys budowlany (zaniżony kosztorys = ryzyko braku środków na koniec budowy). Zawsze przyjmij rezerwę w kosztorysie min. 10–15%, bo materiały wciąż drożeją.

Oczywiście musisz przy tym wszystkim mieć wystarczającą zdolność kredytową. A więc i stabilne oraz udokumentowane dochody. Banki preferują umowę o pracę, co nie oznacza, że przedsiębiorcy czy osoby na ryczałcie nie mają szans na hipotekę. Ważne jest, aby Twoja historia dochodów była spójna i potwierdzona wpływami na konto. Jeżeli masz dodatkowe źródła dochodu (np. najem), zadbaj o ich formalne udokumentowanie. Zwiększy to dodatkowo Twoją zdolność.

Chcesz sprawdzić, na ile realnie możesz liczyć? Nie opieraj się na zgadywaniu – użyj mojego kalkulatora zdolności kredytowej, który działa na aktualnych danych bankowych. Dzięki temu od razu zobaczysz orientacyjny limit i będziesz wiedzieć, czy Twoje plany są realne.

A jeśli rozliczasz się ryczałtem i zastanawiasz się, jak bank obliczy Twój scoring, mam dla Ciebie osobny, bardziej szczegółowy poradnik. Opisałem w nim wszystkie aktualne zasady i sposoby na zwiększenie zdolności w 2025 roku. Sprawdzisz go tutaj –> Kredyt hipoteczny na ryczałcie

Standardowo banki wymagają 20% wkładu, ale wciąż są oferty z 10% wkładem przy dodatkowym ubezpieczeniu. Jeśli nie masz odłożonych na ten cel żadnych środków, to sprawdź, czy możesz starać się o Rodzinny Kredyt Mieszkaniowy, który w sprzyjających warunkach pozwala sfinansować nawet 100% kosztów (LtV = 100%).

Mój tip dla Ciebie: wartość działki może być wkładem własnym – ale licz się z tym, że bank przyjmie wartość z wyceny, a nie rynkową.

Co może być jeszcze wkładem własnym do kredytu na budowę domu? Pisałem o tym w oddzielnym wpisie. Polecam go przeczytać, bo możesz mieć więcej opcji, niż Ci się wydaje.

Nie musisz mieć kredytów w przeszłości, ale brak opóźnień jest kluczowy. Maksymalnie akceptowane opóźnienie to 30 dni. Jeśli masz „plamy” w BIK, najpierw spróbuj je wyczyścić lub poczekać, aż przejdą do części statystycznej. Dobrą praktyką, którą zalecam moim klientom, jest założenie konta w BIK i pobranie pełnego raportu, jeszcze przed złożeniem wniosków. W ten sposób unikniesz przykrych niespodzianek.

Nawet jeśli uważasz, że masz świetny profil, złóż wnioski do minimum 2–3 instytucji. Każda z nich ma inny algorytm liczenia zdolności i podejście do kosztorysu.

Składając wnioski w krótkim czasie, zapytania w BIK liczą się jako jedno.

Źle napisana umowa przedwstępna albo brak dokumentów w najlepszym wypadku mogą opóźnić cały proces, a w trudniejszych przypadkach kończą się nawet negatywną decyzją kredytową.

Nigdy nie podpisuj umowy przedwstępnej bez klauzuli „zwrot zadatku w przypadku odmowy kredytu”!

Nie. Kredyt łączony (działka + budowa) nie jest standardowym produktem w każdej instytucji. W części z nich musisz wziąć dwa osobne finansowania: najpierw na działkę, potem na budowę. Tam, gdzie oferują kredyty w jednej umowie, warunki i procedury mogą się między sobą różnić. Dlatego zawsze warto porównywać oferty co najmniej kilku banków, w czym oczywiście mogę Cię wyręczyć.

Z doświadczenia wiem, że niektóre instytucje wymagają wyższego wkładu własnego przy kredycie na działkę budowlaną, inne mają ostrzejsze kryteria dla kosztorysu. Zanim podpiszesz umowę przedwstępną, dokładnie zweryfikuj, czy wybrany kredytodawca w ogóle obsługuje kredyty łączone.

Jeżeli działka ma wydane aktualne pozwolenie na budowę, proces będzie najprostszy, chociaż mogę Ci podpowiedzieć, że taka sytuacja w rzeczywistości zdarza się niezwykle rzadko. Do wniosku kredytowego przygotuj:

Po analizie dokumentów bank wyda decyzję kredytową. Środki na budowę zostaną uruchomione dopiero wtedy, gdy pozwolenie na inwestycję zostanie przepisane na Ciebie jako nowego właściciela działki. Koniecznie sprawdź, czy pozwolenie jest aktualne. Wygasa ono w momencie, jeśli budowa nie rozpoczęła się w ciągu 3 lat od jego wydania.

To scenariusz znacznie bardziej wymagający niż zakup działki z pozwoleniem. Dlaczego? Bo nie każdy kredytodawca zgodzi się sfinansować w jednym kredycie zarówno działkę, jak i budowę, jeśli nie ma wydanej decyzji o pozwoleniu na budowę.

Aby otrzymać kredyt hipoteczny na budowę domu jednorodzinnego, będziesz musiał przedstawić:

Największy błąd klientów w tym przypadku to podpisanie umowy przedwstępnej na działkę bez sprawdzenia, czy bank obsługuje kredyt „łączony” w takiej formie. W efekcie albo biorą drogi kredyt gotówkowy na start, albo proces przeciąga się o kilka miesięcy.

Mój tip dla Ciebie: zanim wybierzesz działkę bez pozwolenia, upewnij się, że:

Widziałem, jak drobne niedopatrzenia potrafią opóźnić wypłatę środków o miesiące. Dlatego zebrałem 14 najczęstszych błędów przy kredycie na budowę domu, jakie popełniają klienci. Wśród nich odnajdziesz sposoby, jak ich uniknąć!

W 2024 roku zgłosił się do mnie klient, który planował zakup działki i budowę domu z prefabrykatów.

Brzmi jak klasyczna sprawa? Nic bardziej mylnego, bo: nie miał on żadnego wkładu własnego, dodatkowo posiadał historię opóźnień w spłatach zobowiązań, prowadził działalność gospodarczą i rozliczał się na ryczałcie, a na domiar wszystkiego, zmienił koncepcję na dom prefabrykowany tuż przed złożeniem wniosku. W naszej firmie roboczo nazywamy takie przypadki „gimnastyką alpejską” – i tu nazwa ta była w pełni zasłużona.

Jak to rozegraliśmy? Ze względu na ilość ograniczeń i wykluczeń, w grze pozostał tylko jeden bank, który był gotów podjąć temat. Co ciekawe, samo wnioskowanie przeszło gładko, chociaż bank w decyzji kredytowej postawił jeden dodatkowy warunek, jakim była zmiana harmonogramu płatności w umowie z generalnym wykonawcą. Na szczęście wykonawca okazał się elastyczny, umowa została poprawiona – i klient otrzymał finansowanie.

Efekt końcowy? Klient uzyskał kredyt hipoteczny:

To był jeden z tych przypadków, gdzie wiele osób usłyszałoby w banku „niestety, nie da się”. A jednak się dało – wystarczyło znać mechanizmy, wiedzieć, gdzie uderzyć i jak poprowadzić temat. I, co ważne – nie poddawać się, kiedy klient nagle w połowie drogi zmienia zdanie na prefabrykaty.

Zobacz mój osobny wpis na ten temat: Kredyt na dom modułowy lub prefabrykowany: jak to działa, ile kosztuje i na co uważać?

Kredyty hipoteczne

7 min. czytania

Budowa domu

8 min. czytania

Budowa domu

8 min. czytania

| Bank | Zakup i budowa bez pozwolenia na budowę | Zakup i budowa z pozwoleniem na budowę | Czy można w RKM? |

| Alior Bank | Tak. Konieczne posiadanie projektu. | Tak | Nie |

| BNP Paribas | Nie | Tak | Brak RKM |

| BOŚ Bank | Nie | Tak | Brak RKM |

| Citi Handlowy | Nie *Bank nie finansuje budowy domu. | Nie *Bank nie finansuje budowy domu. | Brak RKM |

| ING Bank Śląski | Nie | Tak | Brak RKM |

| mBank | Nie | Tak | Brak RKM |

| Millennium Bank | Tak. Bank nie wymaga projektu. Możliwa konieczność projektu do wyceny. | Tak | Brak RKM |

| Pekao | Nie | Tak | Tak |

| PKO BP | Tak. Konieczne posiadanie projektu. | Tak | Tak |

| Santander Bank Polska | Tak. Konieczne posiadanie projektu. | Tak | Tak |

| SBR Bank | Nie | Tak | Brak RKM |

| Velobank | Nie | Tak | Brak RKM |

Zgodnie z Rekomendacją S KNF, minimalny wkład własny wynosi 10% wartości inwestycji, ale dopiero przy 20% masz szerszy wybór banków i lepsze oprocentowanie. To samo dotyczy finansowania na działkę i budowę domu w jednym pakiecie.

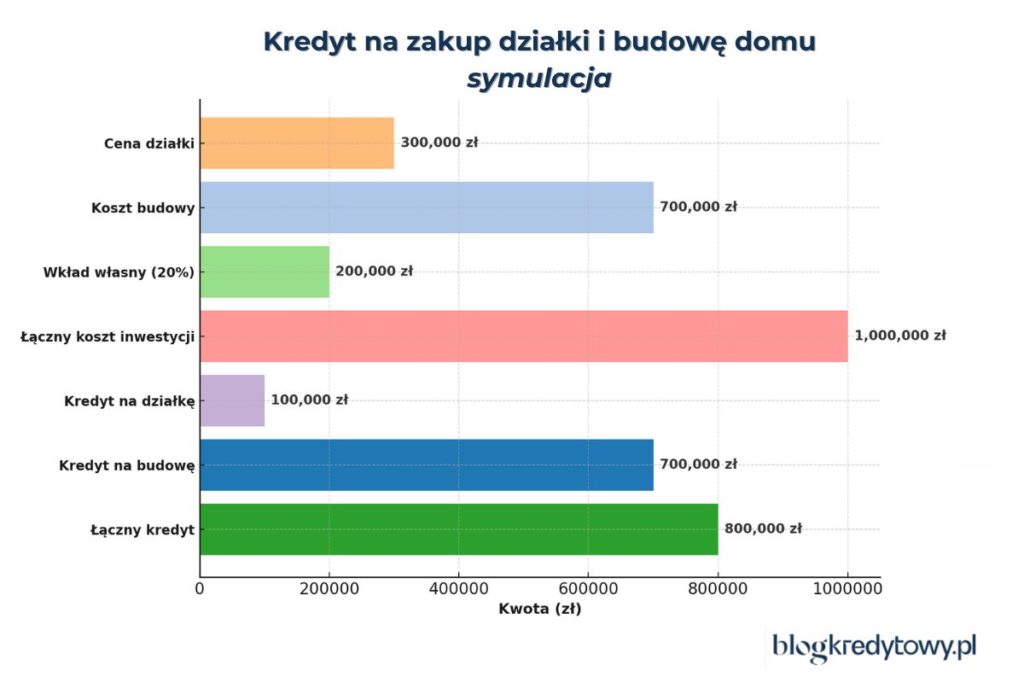

Jak liczyć wkład? Od sumy wartości działki i kosztorysu budowy. Spójrz na poniższy przykład:

Twój wkład własny:

Najczęściej musisz wnieść udział środków własnych na etapie zakupu działki. Przykład:

Bank finansuje:

Przykład kalkulacji wkładu własnego i finansowania przez bank

| Parametr | Kwota |

| Cena działki | 300 000 zł |

| Koszt budowy | 700 000 zł |

| Wkład własny (20%) | 200 000 zł |

| Łączny koszt inwestycji | 1 000 000 zł |

Jak finansuje bank?

| Finansowany element | Kwota |

| Działka | 100 000 zł |

| Budowa | 700 000 zł |

| Łączny kredyt | 800 000 zł |

Niektóre banki stosują tzw. finansowanie naprzemienne. Polega ono na przeplatanym uruchamianiu środków raz przez Ciebie, raz przez instytucję. Naczelne zasady są takie, że:

Tak – dzięki programowi Rodzinny Kredyt Mieszkaniowy, który jest wsparciem dla osób, nie mających wymaganego wkładu własnego. Ale uwaga – są limity wartości inwestycji i warunki, które trzeba spełnić, aby skorzystać z dofinansowania. Czyli, jeśli Twoja sytuacja finansowa nie pozwala na wykorzystanie oszczędności do puli środków własnych, a chcesz kupić działkę i zbudować dom o łącznej wartości do 500 tys. zł, to nie musisz mieć wkładu własnego.

Inna kwestią jest to, że inwestycja o takiej wartości będzie dość ograniczona. Po pierwsze ceny działek w okolicach dużych ośrodków miejskich dawno „odleciały w kosmos”, po drugie koszty budowy domu są jeszcze wyższe. Do zamknięcia się w kwocie kredytu 500 tys. zł, musiałbyś kupić tanią działkę i budować względnie mały dom. Taka operacja ma szanse przejść, np. dla działki o wartości 100 tys. zł oraz domku do 100 m², gdzie bank będzie wymagał kosztorysu na 400 tys. zł. Realne, ale nie dla wszystkich.

Co jeśli przekroczysz 500 000 zł? W takim przypadku będziesz musiał wnieść 20% od kwoty przekraczającej wspomnianą wartość. Maksymalna wartość nieruchomości w tym programie to 1 milion złotych. Zatem musisz być przygotowany do wniesienia nawet 100 tys. zł, czyli 20 000 zł za każde 100 tys. zł przekroczenia.

| Łączny koszt | Nadwyżka | Wymagany wkład |

| 600 000 zł | 100 000 zł | 20 000 zł |

| 700 000 zł | 200 000 zł | 40 000 zł |

| 1 000 000 zł | 500 000 zł | 100 000 zł |

Jeśli planujesz kupić działkę i od razu budować dom, zobacz, jak połączyć to w jednym kredycie hipotecznym: Kredyt na zakup działki i budowę domu – jak to działa?

Zanim sięgniesz po kredyt hipoteczny na zakup działki i budowę, musisz mieć gotowy projekt budowlany, w którym nie ma miejsca na błędy.

Najpierw: sprawdź MPZP albo warunki zabudowy (WZ). Zbyt wiele razy widziałem, jak klienci kupowali projekt „z katalogu”, a potem okazywało się, że dom nie spełnia wymagań planu miejscowego. W efekcie czego byli stratni kilka tysięcy złotych i parę miesięcy w plecy.

Najlepszym wyjściem jest konsultacja z lokalnym architektem. Zna on ograniczenia działki, wskaże, co da się zbudować i czy wybrany projekt będzie możliwy do realizacji.

Bank patrzy na projekt budowlany, nie jak Ty – emocjonalnie – tylko analitycznie. To właśnie z projektu i kosztorysu budowlanego ocenia, czy Twoja budowa „trzyma się kupy” i czy w ogóle da się ją zrealizować w zakładanym budżecie.

Możesz zmienić projekt po kupnie działki, ale przed uruchomieniem środków na budowę. Tyle że nie jest to już tylko „drobna korekta”. W praktyce będziesz musiał przejść całą procedurę analizy kredytowej na nowo. Czyli: nowy projekt, kosztorys, wycena, dokumenty finansowe, nieruchomość itd.

Nie podpisuj umowy z wykonawcą, dopóki nie masz zatwierdzonego projektu przez bank. To częsty błąd i często – kosztowny.

Kosztorys budowlany to jeden z najważniejszych dokumentów w całym procesie kredytu na budowę domu. Bank traktuje go jak drogowskaz. Na jego podstawie:

Każdy bank ma swój własny wzór kosztorysu – jeśli składasz wniosek do kilku z nich, musisz wypełnić kilka różnych druków. Niestety, nie da się tego skopiować 1:1.

Przykładowy wzór możesz pobrać poniżej:

Ten etap często klienci traktują „po macoszemu”. Wypełniają szybko, bo „trzeba”, a potem okazuje się, że kwoty są zaniżone, standard nieprzemyślany, a budżet zaczyna pękać w szwach już po pierwszych miesiącach.

„Z mojego doświadczenia (a robiłem już dziesiątki takich wniosków), bufor w wysokości 10–15% może uratować Twoją inwestycję. Dlaczego? Bo masz zabezpieczenie na nieprzewidziane sytuacje, jak poprawki, zmiany czy opóźnienia. Jeśli nie wykorzystasz wszystkich środków, to płacisz raty tylko od wypłaconej kwoty. To uczciwe i bezpieczne podejście, które rekomenduję moim klientom. Naprawdę niewielu budujących mieści się w założeniach z kosztorysu. Większość zmienia zdanie w trakcie budowy – a niestety banki nie są w tej kwestii wyrozumiałe.”

Maciej Wiśniewski, Starszy Ekspert Kredytowy w Hipoteczny.pl

Instytucja, analizując wniosek kredytowy, nie uwierzy Ci na słowo, że zbudujesz dom za 400 tys. zł, bo „wujek pomoże, a materiał kupię taniej„. Każda z nich ma swoje wewnętrzne tabele, w których określa minimalny koszt budowy domu. Dlatego udzielenie kredytu hipotecznego będzie uzależnione od pozytywnej oceny kosztu inwestycji, która bierze pod uwagę:

Dla domu o metrażu 150 m²:

Instytucje nie interesuje to, że:

Banki patrzą na ryzyko: a co, jeśli coś pójdzie nie tak i będziesz zmuszony wynająć firmę? Musi mieć pewność, że dasz radę zrealizować budowę w systemie zleconym, i na to też liczy budżet.

„Adaptacja projektu to moment, w którym pozornie niewielka zmiana, np. przesunięcie ściany lub zwiększenie metrażu, może naruszyć minimalny koszt budowy wymagany przez bank. W praktyce, jeden dodatkowy metr kwadratowy może oznaczać konieczność zwiększenia budżetu o kilka tysięcy złotych. Dlatego zawsze rekomenduję zostawić bufor finansowy – wtedy nawet po adaptacjach bank nie zakwestionuje realności założeń. Zapas ten niejednokrotnie decydował o „być albo nie być” całej inwestycji.”

Michał Wójtowicz, Starszy Ekspert Kredytowy w Hipoteczny.pl

Kredyt na budowę domu nie trafia na Twoje konto w całości – bank wypłaca go w transzach, czyli częściach, zgodnie z harmonogramem budowy.

a) Transza 1: zakup działki. Jeśli kupujesz działkę w ramach kredytu, pierwsza transza pójdzie właśnie na jej zakup.

b) Kolejne transze: budowa domu.

Liczba transz zależy od instytucji, kwoty kredytu i wkładu własnego. Zwykle jest to od 2 do 6 transz. Każda kolejna pula wypłacana jest dopiero po rozliczeniu poprzedniej.

Po wykorzystaniu danej transzy musisz udowodnić bankowi, że środki faktycznie zostały przeznaczone na inwestycję. Instytucja chce wiedzieć, że budowa posuwa się naprzód i nie grozi wstrzymaniem.

Formy rozliczenia zależą od konkretnego banku:

| Bank | Forma rozliczenia | Koszt inspekcji |

| PKO BP | Inspekcja rzeczoznawcy | 200–300 zł |

| ING, Santander Bank Polska | Twoje zdjęcia z budowy | 0 zł |

A co z fakturami?

Budując dom z kredytu, musisz wiedzieć jedno: do momentu wypłaty pełnej kwoty kredytu nie spłacasz jeszcze rat kapitałowych, tylko odsetki od już wypłaconych środków.

Ten okres nazywamy karencją w spłacie kapitału – i występuje w praktycznie każdym banku.

Co to oznacza w praktyce?

Wzór na ratę odsetkową w okresie karencji

(Wypłacona kwota × Oprocentowanie) / 12 = Miesięczna rata odsetkowa

Przykład:

Załóżmy, że wypłacono Ci 100 000 zł kredytu, a oprocentowanie wynosi 6%.

(100 000 zł × 6%) / 12 = 500 zł miesięcznie

Czyli:

Zatem im dłużej budujesz, tym całkowity koszt kredytu będzie rósł. Zalecam zaplanować, jak najszybszą wypłatę wszystkich środków, żeby móc przejść do spłaty kapitału.

W przypadku kredytu hipotecznego, który ma służyć sfinansowaniu zakupu nieruchomości gruntowej i budowy na niej domu musisz dostarczyć poniższy komplet dokumentów.

Samo złożenie wniosku to dopiero początek. Aby bank mógł wypłacić środki na budowę, musisz jeszcze przeprowadzić adaptację projektu budowlanego do warunków lokalnych oraz uzyskać prawomocne pozwolenie na budowę domu (nie decyzję w toku!).

Aby wziąć kredyt hipoteczny na zakup działki, budowę domu czy jedno i drugie – bank wymaga wyceny nieruchomości przez rzeczoznawcę majątkowego. To tzw. operat szacunkowy – dokument, który określa, ile Twoja nieruchomość (działka lub działka z planowaną zabudową) będzie warta po zakończeniu inwestycji.

Jak wygląda wycena do kredytu hipotecznego?

Rzeczoznawca przygotowuje operat szacunkowy, który zawiera prognozowaną wartość nieruchomości po zakończeniu budowy – czyli dokładnie to, co bank musi znać, zanim pożyczy Ci pieniądze.

Instytucje stosują dwa podejścia:

Ile kosztuje wycena nieruchomości?

Koszt operatu szacunkowego w 2025 roku to zwykle 700–1000 zł brutto – zależnie od lokalizacji, skomplikowania inwestycji i formy rozliczenia.

1. Umów się z ekspertem kredytowym. Sprawdzisz swoją zdolność kredytową, dowiesz się, m.in. czy wybrać oprocentowanie stałe czy zmienne, ile naprawdę kosztuje kredyt (RRSO), jak dobrze podpisać umowę przedwstępną oraz jakie dokumenty będą potrzebne w Twoim przypadku.

2. Znajdź działkę budowlaną. Zwróć uwagę na: lokalizację i MPZP lub warunki zabudowy, księgę wieczystą, dostęp do drogi, w tym uzbrojenie terenu.

3. Zbierz dokumenty do kredytu. Twój ekspert pomoże Ci wybrać kilka banków i przygotować pakiet dokumentów (różny w zależności od instytucji i etapu inwestycji.

4. Złóż wnioski kredytowe. Wszystko możesz zrobić w jednym miejscu u swojego doradcy. Im lepiej przygotowane dokumenty, tym szybciej ruszy analiza.

5. Poczekaj na decyzję kredytową. Bank potrzebuje od 2 tygodni do 2 miesięcy. Przygotuj się na ewentualne pytania, prośby o wyjaśnienia czy dosłanie dokumentów.

6. Przeanalizuj projekt umowy kredytowej. Zanim podpiszesz umowę, dostaniesz indywidualny projekt umowy. Sprawdź w nim: warunki wypłaty środków, oprocentowanie i marżę oraz obowiązki w trakcie budowy.

7. Podpisz umowę przyrzeczoną u notariusza. Zapłacisz za akt notarialny i podatek PCC (2% od wartości działki). Pamiętaj, że działka nie jest celem mieszkaniowym, dlatego w tym przypadku nie przysługuje Ci żadna ulga.

8. Bank wypłaci środki na działkę. Zwykle w ciągu 1–5 dni roboczych od spełnienia warunków umowy.

9. Przejmij lub uzyskaj pozwolenie na budowę. Masz dwie możliwości:

10. Wypłata pierwszej transzy na budowę. Po uzyskaniu pozwolenia bank wypłaci środki zgodnie z harmonogramem transz.

„Najczęstszy błąd? Klienci kupują działkę i dopiero wtedy myślą o kredycie. Tymczasem kolejność ma znaczenie – lepiej zaplanować wszystko z wyprzedzeniem i działać równolegle.”

Michał Wójtowicz, Starszy Ekspert Kredytowy w Hipoteczny.pl

Zakładając, że masz komplet dokumentów (w przypadku zakupu działki zdarza się to rzadko już na starcie) na uzyskanie kredytu musisz przeznaczyć 2-3 miesiące.

Etap 1: Procedura kredytowa – 2 do 3 miesięcy

Czas łączny: 2–3 miesiące.

Etap 2: Pozwolenie na budowę

Masz 2 scenariusze:

Jeśli działka ma pozwolenie:

Jeśli działka nie ma pozwolenia:

Czas łączny: 4–6 miesięcy (jeśli pozwolenia brak).

Etap 3: Budowa domu

To już zależy od Ciebie, wykonawcy i pogody.

| Metoda budowy | Szacowany czas |

| Prefabrykaty | 4–6 miesięcy |

| Tradycyjna budowa | 12–24 miesięcy |

Twoja zdolność kredytowa musi objąć pełną kwotę kredytu – zarówno na zakup działki, jak i na budowę domu. Nie wystarczy sam fakt, że „stać Cię na działkę”. Instytucja już od początku ocenia całość inwestycji.

Jak to wygląda w praktyce?

Bank analizuje Twoje dochody, wydatki, historię kredytową, formę zatrudnienia i wiek. Liczy, czy możesz udźwignąć całą kwotę kredytu, nawet jeśli budowa będzie rozłożona na wiele transz. Co ważne, zdolność może się różnić nawet o 100–200 tys. zł między bankami – warto to sprawdzić, zanim wybierzesz konkretną ofertę.

Nie musisz się domyślać, liczyć na kalkulatory online ani błądzić w systemach bankowych. Napisz do mnie, czego potrzebujesz. Ewentualnie skorzystaj z opracowanego przeze mnie kalkulatora do liczenia zdolności kredytowej!

Tak, można, choć jak to w bankach bez oficjalnej procedury się nie obędzie. Twoja umowa kredytowa jest skonstruowana na konkretny przypadek. Chęć wprowadzenia tak dużej zmiany będzie wymagało podpisania aneksu. Bank jeszcze raz będzie liczył zdolność kredytową, być może będziesz musiał dostarczyć aktualizację wyceny nieruchomości itd.

Ile kosztuje aneks? W większości banków: 200–300 zł. Opłata ta jest jednorazowa i pobierana przy podpisaniu aneksu.

Rezygnacja z części kredytu (np. budowy) może być rozsądną decyzją, jeśli zmieniła się Twoja sytuacja życiowa lub znalazłeś inne finansowanie. Ale nie rób tego bez przemyślenia – po podpisaniu aneksu nie będzie odwrotu. I co ważne, kredytodawca nie zawsze się zgodzi na taki krok, jeśli nie będzie ku temu konkretnych podstaw.

Wiele osób myśli, że kredyt na działkę i dom trzeba brać „za jednym zamachem”. W praktyce – można to zrobić inaczej, i dla niektórych klientów to lepsza, bezpieczniejsza opcja.

Co daje rozdzielenie finansowania?

Jeśli nie jesteś gotowy do rozpoczęcia budowy „od razu po zakupie działki” – rozważ, żeby:

Taki model daje Ci czas na spokojne przygotowanie dokumentów do budowy, w tym projektu, pozwolenia, kosztorysu, wykonawcy czy harmonogramu.

Wybierając taką ścieżkę, upewnij się, że pierwszy kredyt (na działkę) ma:

A kiedy warto jednak wszystko „załatwić od razu”?

Są sytuacje, kiedy warto uzyskać kredyt hipoteczny na działkę i budowę w jednym, mimo stresu i szybkiego tempa:

Kredytodawca nie będzie analizował Twojej zdolności ponownie w trakcie budowy, więc jeśli aktualnie masz ją na wysokim poziomie, to możesz „zamrozić” warunki i działać dalej bez obaw o przyszłe zmiany w Twojej sytuacji.

Owszem, w niektórych sytuacjach może być rozwiązaniem przejściowym, ale musisz znać jego ograniczenia i ryzyka.

W przypadku kredytu gotówkowego istnieją ograniczenia kwotowe. Maksymalnie pożyczysz 250 tys. zł na 10 lat. Taka opcja jednak nie jest dostępna w każdym banku. Tam, gdzie dopuszcza się taką możliwość uzyskanie zobowiązania na tak wysoką kwotę, zazwyczaj jest limitowane tylko dla klientów z bardzo wysokim scoringiem.

Dodatkowo czeka na Ciebie wysokie oprocentowanie: często 4–5% wyższe niż przy hipotece. A krótki okres kredytowania (maks. 10 lat) względem kredytu hipotecznego (maks. 35 lat) oznacza również zdecydowanie wyższą ratę.

Wiele osób obawia się kredytu hipotecznego, bo „to dług na 30 lat i ryzyko utraty nieruchomości”. To mit, który warto wyjaśnić.

Przede wszystkim masz ustawową ochronę, tzw. ustawa o kredycie hipotecznym, która m.in.:

Jako tymczasowe finansowanie zakupu działki, jeśli:

Ale nie traktuj go jako głównego źródła finansowania budowy domu – to się zwyczajnie nie opłaca.

| Parametr | Kredyt gotówkowy | Kredyt hipoteczny |

| Maksymalna kwota | ok. 250 000 zł | Brak górnego limitu |

| Maksymalna okres | 10 lat | 35 lat (standard: 25–30 lat) |

| Wymagany wkład własny | Brak | Zwykle 10–20% wartości inwestycji |

| Oprocentowanie | Wyższe – zwykle 10–14% | Niższe, ok. 6–7% (stałe lub zmienne) |

| Rata miesięczna | Wysoka, bo krótki okres spłaty | Niższa, dzięki długiemu okresowi kredytowania |

| Zabezpieczenie | Brak | Hipoteka na nieruchomości |

| Procedura wnioskowania | Szybsza i prostsza | Dłuższa, bardziej formalna |

| Możliwość skorzystania z FWK | ❌ Nie | ✅ Tak – Fundusz Wsparcia Kredytobiorców |

| Ochrona ustawowa | Ustawa o kredycie konsumenckim | Ustawa o kredycie hipotecznym |

| Możliwość refinansowania | ✅ Tak – często z zamiarem przejścia na hipoteczny | ✅ Tak – np. przy zmianie banku |

| Koszty dodatkowe (ubezpieczenia, notariusz) | Niskie lub brak | Zależne od banku, ale często obowiązkowe |

| Zastosowanie do zakupu działki/budowy | ✅ Możliwe, ale z ograniczeniami | ✅ Najlepszy wybór dla takich celów |

Plusy

Minusy

Kredyt na działkę i budowę domu to nieco bardziej złożona procedura, która wymaga dobrej organizacji i szybkich decyzji. Ale to jak najbardziej do zrobienia – przeprowadziłem już wiele takich procesów i wiem, na co warto zwrócić uwagę, żeby nie utknąć po drodze.

Jeśli stoisz przed takim wyborem i nie wiesz, czy lepiej załatwić wszystko w jednym kredycie, czy rozbić to na etapy – odezwij się. Chętnie spojrzę na Twój przypadek i pomogę znaleźć najrozsądniejsze rozwiązanie. Konsultacja jest bezpłatna.

Tak, to możliwe. Możesz wziąć kredyt hipoteczny tylko na działkę, a budowę sfinansować osobnym kredytem w późniejszym etapie – np. refinansując działkę i dodając środki na budowę. Wymaga to jednak dobrej zdolności kredytowej i odpowiedniego zaplanowania konstrukcji kredytu.

Tak. Jeśli jesteś właścicielem działki, jej wartość może zostać uznana przez bank jako wkład własny. Wymaga to operatu szacunkowego i potwierdzenia, że działka spełnia warunki zabezpieczenia (np. dostęp do drogi, brak wad prawnych).

Przy dobrze przygotowanych dokumentach cały proces trwa zazwyczaj od 6 do 12 tygodni. W tym czasie odbywa się kompletowanie dokumentów, analiza bankowa, podpisanie umowy i uruchomienie kredytu. Jeśli brakuje pozwolenia na budowę, całość może się wydłużyć o kolejne 2–4 miesiące.

Tak, jeśli wnioskujesz od razu o kredyt na działkę i budowę. Projekt budowlany i kosztorys są potrzebne do oceny realności inwestycji przez bank i ustalenia harmonogramu transz. Bez nich nie otrzymasz środków na część budowlaną.

Tak, ale będzie to wymagało podpisania aneksu do umowy kredytowej. Bank przeanalizuje nowy projekt, kosztorys i może zażądać aktualizacji wyceny nieruchomości oraz ponownego badania zdolności kredytowej. Cała procedura może potrwać kilka tygodni i wiązać się z dodatkowym kosztem (zwykle 200–300 zł).

Masz pytania lub uwagi?

Skontaktujemy się w ciągu 24h!

Wiadomość

została

przesłana

Dziękuję!

Odpowiem tak szybko jak to możliwe.