Kredyt hipoteczny – raty równe czy malejące? Na czym więcej zaoszczędzisz?

Koszty kredytu

4 min. czytania

18-07-2024

7 min. czytania

Jako ekspert kredytowy odbyłem ponad 1500 rozmów z moimi klientami, którzy byli zainteresowani finansowaniem swoich celów nieruchomościowych. Zauważyłem, że większość z nich nie do końca zdaje sobie sprawę z tego, jak oceniać atrakcyjność danej oferty, jaki jest realny koszt kredytu hipotecznego oraz jak należy podchodzić do poszczególnych parametrów oferty. Może to skutkować w przyszłości tym, że podpiszemy umowę o kredyt mieszkaniowy w niekoniecznie najbardziej atrakcyjnym banku oraz nie będziemy do końca świadomi, jak wysokie mogą być nasze koszty. Dlatego zdecydowałem się przygotować nowy wpis na mojego bloga, z którego dowiesz się:

Potencjalny kredytobiorca, który analizuje oferty kredytów hipotecznych, zwraca z reguły uwagę na obecne oprocentowanie kredytu. Jest to podstawowy błąd, który może spowodować, że wybierzemy kredyt hipoteczny, który tylko z pozoru jest tani. Przeczytaj mój artykuł i dowiedz się jaki jest rzeczywisty koszt kredytu hipotecznego. Dzięki temu zaciągnięcie kredytu hipotecznego będzie dużo prostsze, a Ty będziesz mógł podjąć racjonalną i świadomą decyzję.

Z artykułu “Całkowity koszt kredytu hipotecznego, czyli ile kosztuje kredyt?” dowiesz się:

Jeśli chcesz wiedzieć, ile musisz oddać bankowi za pożyczenie kapitału, to warto poznać elementy, które wpływają na koszt kredytu. Koszty wzięcia kredytu hipotecznego przyprawiają niestety o ból głowy, ponieważ jest ich dużo i mogą się różnić w zależności od wymogów poszczególnych banków. Wygląda to zupełnie inaczej niż w przypadku prostej pożyczki czy kredytu gotówkowego.

Najważniejszym i z pewnością największym kosztem w przypadku kredytu mieszkaniowego są koszty odsetkowe. Jeżeli chcesz wiedzieć, jakie odsetki zapłacisz, to przede wszystkim zwróć uwagę na oprocentowanie kredytów hipotecznych. Wysokość odsetek zależy również kwoty kredytu i okresu spłaty.

Jeżeli chodzi o oprocentowanie, to masz do wyboru oprocentowanie stałe i oprocentowanie zmienne.

Zmienne oprocentowanie jest sumą marży banku i stawki referencyjnej WIBOR. Marża stanowi wynagrodzenie banku i jest wartością stałą. WIBOR może się zmieniać w określonych odstępach czasu, a jego wysokość zależy m.in. od polityki głównych stóp procentowych Narodowego Banku Polskiego. Oprocentowanie zmienne jest ryzykowne, gdyż nie ma ustalonej maksymalnej wartości. Dobitnie przekonała się o tym cała rzesza kredytobiorców z ostatnich lat, gdy ich raty wzrosły nawet dwukrotnie. Bynajmniej nie jest to wartość maksymalna, a o tyle wzrósł rynek. Mógłby jeszcze wyżej niestety.

Kredyty hipoteczne z oprocentowaniem stałym znajdziesz w każdym banku, ponieważ jest to wymóg Komisji Nadzoru Finansowego. Polegają na tym, że przez pierwsze 5 lat płacisz stałą ratę z możliwością prolongaty na kolejny taki sam okres. Oprocentowanie stałe jest zatem bezpieczniejsze niż oprocentowanie zmienne., ale nie jest wyzbyte w 100% ryzyka, gdyż kredyty zaciągane są zazwyczaj na dłuższy okres jak 5 lat,

Pozostałe składniki całkowitego kosztu kredytu to przede wszystkim prowizja, koszty obsługi kredytu hipotecznego (np. opłata przygotowawcza, czy koszty związane z rozpatrzeniem wniosku) i obowiązkowe ubezpieczenie kredytu hipotecznego.

Wszystkie wymienione przeze mnie elementy mają wpływ również na to, jak kształtuje się rata kredytu hipotecznego.

W przypadku kredytu hipotecznego zaciąganego na zakup nieruchomości mamy do czynienia z całym katalogiem opłat. Choć nie wpływają bezpośrednio na koszt kredytu, ale są niezbędne, żeby go uzyskać. Dodatkowe koszty kredytu hipotecznego to m.in. wycena nieruchomości, podatki, koszty notarialne, czy koszty związane z pozyskaniem dokumentów.

Całkowity koszt kredytu hipotecznego to suma wszystkich opłat za udzielenie kredytu. Jak pisałem wyżej, są to przede wszystkim:

Nie ma jednego wzoru, który by pozwolił na szybkie obliczenie kosztów kredytowych, ponieważ zależą one od zbyt wielu zmiennych, do których zaliczamy:

Samodzielne obliczenie kosztu całkowitego może być dość trudne. Nie ma zresztą takiej potrzeby, ponieważ możesz skorzystać z popularnego i prostego w obsłudze narzędzia, jakim jest kalkulator kredytu hipotecznego.

Jeśli współpracujesz z pośrednikami kredytu hipotecznego, to możesz liczyć na ich wsparcie w obliczeniu całkowitych kosztów kredytu. Jako ekspert kredytowy z długoletnim stażem zdaję sobie sprawę z tego, jak ważna jest ta kwestia dla moich klientów. Dlatego zawsze pomagam obliczyć i sprawdzić koszty kredytu hipotecznego. Na podstawie tych analiz możemy następnie złożyć wniosek do wybranych banków.

Wszystkie instytucje finansowe są zobowiązane również do podawania w każdej umowie kredytu RRSO, czyli Rzeczywistej Rocznej Stopy Oprocentowania. Sprawdźmy, czym jest ten parametr i do czego służy.

RRSO to jeden z najważniejszych parametrów dla kredytobiorców wyrażony w procentach, który mówi nam o tym, jaki jest całkowity koszt kredytu. Zgodnie z polskimi przepisami banki, SKOK-i i inne instytucje są zobowiązane do podawania wartości tego wskaźnika we wszystkich umowach dotyczących kredytów czy pożyczek.

Elementy, które wchodzą w skład RRSO to:

RRSO ułatwia porównanie ofert i zwalnia nas z konieczności obliczania kosztów kredytu na własną rękę. Pamiętaj jednak, żeby porównywać oferty banków o identycznych parametrach (ten sam okres spłaty, kwota kredytu i rodzaj raty).

Przykładowo, jeśli porównamy oferty, które zakładają różny okres spłaty kredytu, to okaże się, że kredyt o krótszym terminie spłaty ma wyższe RRSO. W rzeczywistości koszt całkowity kredytu, który spłacamy krócej, jest niższy.

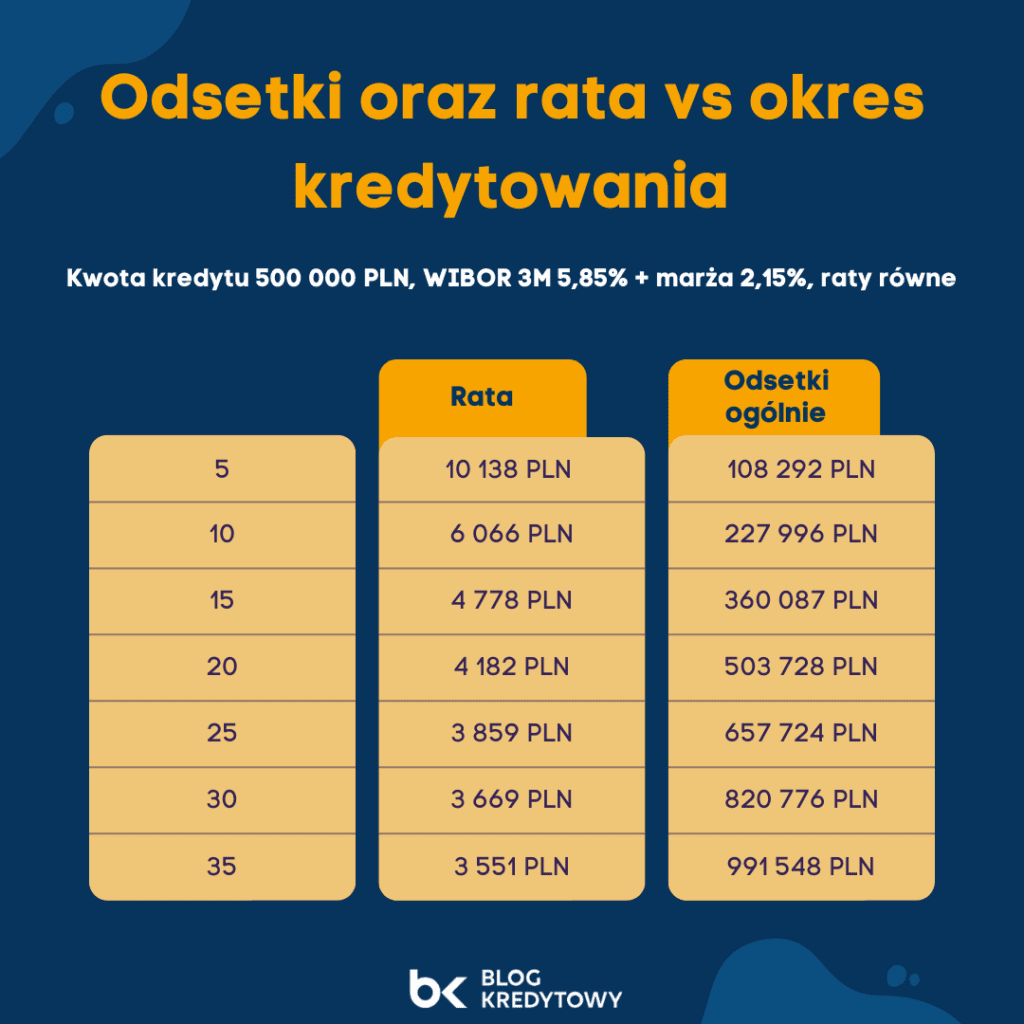

Okres kredytowania jest bardzo niedoceniany, a moim zdaniem to najważniejszy parametr. Z pewnością przyznasz, że gdy myślisz o kredycie hipotecznym, to pierwszy na myśl przychodzi Ci 25-30 letni okres kredytowania. Taki okres jest skutecznie zaimplementowany przez banki, które chcą zarobić na Tobie jak najwięcej. Przypatrz się swoim możliwościom i zastanów nad swoimi możliwościami. W przypadku zaciągnięcia kredytu mieszkaniowego każde 5 lat wygeneruje szaloną różnicą na Twoją korzyść.

Warto zastanowić się nad 15-20 letnim okresem kredytowania. Rata nie wyjdzie wiele wyższa względem 30-letniego okresu, a odsetki obniżą się gigantycznie.

W treści każdej umowy kredytowej znajdziesz informację o wysokości oprocentowania nominalnego w skali roku. Zależność między oprocentowaniem, a kosztem całkowitym jest prosta. Im wyższe oprocentowanie kredytu hipotecznego, tym wyższy jest jego koszt.

Czy może się zdarzyć, że oprocentowanie jednego kredytu będzie wyższe niż w przypadku drugiej oferty, ale jego koszt będzie niższy? Oczywiście, że tak.

Załóżmy, że:

Bank A proponuje wyższe oprocentowanie niż bank B, ale za to nie pobiera prowizji. Okazuje się, że koszt całkowity kredytu w banku A będzie niższy.

Inny przykład:

Zdecydowałeś/aś się na zaciągnięcie kredytu hipotecznego z niskim oprocentowaniem na 30 lat. Okazuje się, że oferta na 25 lat ma wyższe oprocentowanie, ale dużo niższe koszty całkowite.

Niskie oprocentowanie nie oznacza na 100%, że wybrałeś/aś najlepszy kredyt hipoteczny. Dlatego warto:

Ile wynosi oprocentowanie kredytu hipotecznego obecnie? Oferty największych banków wahają się obecnie w okolicach 7%-8%.

Jedną z opłat związanych z kredytem hipotecznym jaką trzeba sprawdzić jest prowizja za udzielenie kredytu. Najczęściej wynosi od 0% do 3% wartości udzielonej kwoty kredytu. Prowizję możesz zapłacić gotówką lub dopisać do kwoty kredytu, ale to podwyższy miesięczne raty i dodatkowo zapłacisz odsetki.

W praktyce możemy mieć do czynienia również z innymi prowizjami i opłatami, które pobierze od nas bank z tytułu różnych czynności. Są to:

Czy można uniknąć tych opłat? Na rynku coraz częściej możemy spotkać oferty kredytów i pożyczek bez prowizji. Dotyczy to również kredytów na mieszkanie w popularnych bankach.

Są różne sposoby na to, żeby obniżyć prowizję za udzielenie kredytu. Odpowiednia zdolność kredytowa i wysoki scoring w BIK to dla banku sygnał, że jesteś wiarygodnym kredytobiorcą i może wziąć to pod uwagę, proponując niższą prowizję.

Skorzystanie z innych produktów banku (karta kredytowa, konto, lokata), to również dobry pomysł na uniknięcie lub obniżenie prowizji. Sprawdź jednak, czy koszty dodatkowych produktów nie przewyższą korzyści wynikających z niższych opłat.

Na koniec tego rozdziału chciałem zwrócić uwagę na kwestię zwrotu prowizji przy wcześniejszej spłacie kredytu. Zgodnie z Ustawą o kredycie hipotecznym z 2017 r. masz prawo złożyć wniosek o zwrot prowizji za okres, o który skrócono spłatę kredytu.

Kredyty hipoteczne

6 min. czytania

Kredyty hipoteczne

9 min. czytania

Ekspert kredytowy radzi

9 min. czytania

Obecnie większość ofert na rynku oparta jest w taki sposób, iż bank nie pobiera prowizji, ale narzuca skorzystanie z ubezpieczenia na życie z oferty danego banku. Taką polisę musisz utrzymać np. przez 3 lata w ING Bank Śląski, 5 lat w mBank lub cały okres kredytowania w PKO Bank Polski. Jeśli zrezygnujesz w trakcie tego okresu, to bank podwyższy Ci oprocentowanie. W niektórych przypadkach możesz być zobligowany do posiadania polisy na życie przez cały okres kredytowania np. Pekao ma takie rozwiązania. W tym wypadku rezygnacja nie będzie możliwa, gdyż będziesz miał takie warunek wpisany w umowie kredytowej do działu zabezpieczeń. Jeśli zrezygnujesz, to bank wypowie Ci umowę kredytową, a kredyt będziesz musiał spłacić w 30 dni. Nie polecam!

Ubezpieczenie nieruchomości wraz z cesją na rzecz banku to jeden z wymogów przy kredycie hipotecznym. Wynika to z tego, że mieszkanie lub dom (działki się nie ubezpiecza) najważniejszym zabezpieczeniem naszego zobowiązania wobec kredytodawcy.

Podstawowy zakres polisy obejmuje ochronę murów, ale niektóre banki żądają również ochrony elementów stałych przed zdarzeniami losowymi. Ze swojej strony mogę podpowiedzieć, że na rynku znajdziesz dużo tańsze ubezpieczenie niż to, które proponuje Ci bank. Tylko kilka banków będzie nalegało, żeby skorzysta z ichniejszej oferty polisy nieruchomości np. BNP Paribas, Pekao, Santander.

Koszt ubezpieczenia mieszkania o wartości 500 tys. to ok. 300 – 360 zł rocznie.

Zdecydowanie nie polecam. W praktyce polis od utraty pracy to nic innego jak prowizja wyciągana w białych rękawiczkach. Jej zapisy są na tyle restrykcyjne, że musi się zdarzyć wiele, żeby skorzystać z takiej ochrony. W obecnych czasach nie można narzekać na rynek pracy, więc nawet w przypadku utraty zajęcia, szybko uda Ci się wypełnić lukę. Składka za ubezpieczenie od utraty pracy potrafi być znacząca, a ja jestem zdania, że lepiej wykorzystać te środki na poduszkę finansową, którą możesz wykorzystać w razie „w”.

W przypadku kredytu hipotecznego konieczne jest oszacowanie wartości nieruchomości przez rzeczoznawcę majątkowego. Koszt operatu szacunkowego do kredytu hipotecznego może się różnić w zależności od rodzaju, czy lokalizacji nieruchomości:

W części banków możesz dostarczyć własną polisę, w części banków będziesz musiał skorzystać z wyceny bankowej. Te bywają nawet tańsze od wycen zewnętrznych (100-300 PLN). Niestety nie da się ich wykorzystać do innych banków.

Jednym ze sposobów na obniżenie kosztów kredytu jest wcześniejsza spłata, czyli dodatkowa nadpłata kredytu. Nadpłata polega na spłacie samego kapitału, nie nadpłacasz odsetek.

W przypadku wcześniejszej spłaty masz do wyboru trzy warianty:

Możesz wyliczyć oszczędności we własnym zakresie. Będziesz potrzebował do tego:

Wszystkie te dane znajdziesz w swojej bankowości elektronicznej.

Polecam skorzystać z mojej strony na, której udostępniłem kalkulator nadpłaty kredytu hipotecznego.

Obowiązek zapłaty podatku od czynności cywilnoprawnych spoczywa na kupującym. Stawka podatku wynosi 2% wartości nieruchomości. Oznacza to, że koszt zakupu mieszkania może zwiększyć się nawet o kilkanaście tysięcy złotych. Dobra wiadomość jest taka, że w niektórych sytuacjach będziesz zwolniony/a z tego podatku.

Podatek PCC dotyczy transakcji na rynku wtórnym, gdy kupujesz nieruchomość od osoby fizycznej lub od przedsiębiorcy, który wystawia fakturę bez VAT.

Na rynku pierwotnym, gdy kupujesz mieszkanie od dewelopera, płacisz podatek VAT.

Od 31 sierpnia 2023 r. weszła w życie nowelizacja, która zwalnia z konieczności zapłaty podatku PCC przy zakupie pierwszego mieszkania. Będziesz mógł/a skorzystać z tej ulgi podatkowej również wtedy, gdy nabyłeś udział w drodze dziedziczenie, o ile nie przekracza on 50%.

Jeśli chcesz wiedzieć, jaki jest rzeczywisty koszt kredytu hipotecznego, to do całkowitego kosztu kredytu należy dodać pozostałe opłaty, które są z nim związane. Część z nich naliczają inne instytucje, które biorą udział w procesie kredytowym.

Rekomendacja S Komisji Nadzoru Finansowego sprzed ponad 10 lat nałożyła na banki obowiązek egzekwowania od kredytobiorców wkładu własnego w wysokości co najmniej 20% wartości nieruchomości. W przypadku, gdy nie dysponujesz taką kwotą możesz skorzystać z ofert bankowych z wkładem 10%. Takich banków będzie mniej, będziesz mieć gorszą ofertę ze względu na wyższe ryzyko transakcji oraz będziesz musiał zapłacić za ubezpieczenie niskiego wkładu własnego.

Istnieją również możliwości, żeby zaciągnąć kredyt hipoteczny bez wnoszenia własnych środków, gdzie program rządowy (Rodzinny Kredyt Mieszkaniowy) pozwala zagwarantować do 100 000 wkładu własnego. Program ten nie jest dla wszystkich i wymaga spełnienia określonych warunków.

W większości banków do starania się o kredyt hipoteczny wymagane jest podpisanie umowy przedwstępnej. Dla lepszego zabezpieczenie stron powinna ona również mieć formę aktu notarialnego. Można to wykonać w formie umowy zwykłej, ale jak wspomniałem jest to mniej bezpieczna forma. Notariusz pobierze od Ciebie opłatę ze przygotowanie umowy przyrzeczonej i jego odpisy.

Hipoteka to najważniejsze zabezpieczenie kredytu. Wpisu hipoteki do księgi wieczystej dokonuje się w sądzie rejonowym. Czynność leży w gestii kredytobiorcy, który powinien złożyć wniosek KW-WPIS do sądu wraz z dowodem uiszczenia:

Od ustanowienia hipoteki na rzecz banku należy odprowadzić podatek od czynności cywilnoprawnych (jak wypełnić PCC-3), którego wysokość wynosi:

Współpraca z profesjonalnym agentem nieruchomości ma wiele korzyści. Nie tylko zna on lokalny rynek nieruchomości, ale ma też dostęp do szerokiej bazy ofert z rynku wtórnego i pierwotnego. Dzięki zaangażowaniu agenta możesz szybko znaleźć wymarzone mieszkanie.

Pośrednik sprawdzi również stan prawny nieruchomości oraz podpowie Ci, czy cena mieszkania jest zgodna z realiami rynkowymi. Koszty pośrednictwa wynoszą na ogół od 1% do 3% wartości transakcji. W przypadku mieszkania za 500 tys. zł prowizja dla agenta wyniesie zatem od 5 tys. do 15 tys. zł.

Kredyt hipoteczny to zobowiązanie, które przez długi czas będzie obciążać Twój domowy budżet. Z drugiej strony jest to często jedyna szansa na zakup własnego mieszkania.

Są jednak sposoby na to, żeby znaleźć najtańszy kredyt hipoteczny i obniżyć koszt kredytu hipotecznego.

Jestem ekspertem kredytowym, który ma duże doświadczenie i dostęp do aktualnych ofert. Sam mam na koncie ponad 1000 transakcji, a swoim klientom pomogłem znaleźć najlepsze dla nich rozwiązania finansowe. Moja pomoc jest bezpłatna. Warunki cenowe będą dokładnie takie same jak sam pójdziesz do banku. Wpadnij do działu referencje, zobaczysz jak moją pracę oceniają moi czytelnicy, którzy przy mojej pomocy starali się uzyskać kredyt hipoteczny.

Możesz też skorzystać z kalkulatora kredytów hipotecznych i innych popularnych narzędzi on-line jak porównywarka kredytów hipotecznych czy ranking kredytów hipotecznych.

Jeśli zdecydowałeś/aś się na konkretną ofertę i chcesz ponieść jak najmniejsze koszty kredytu hipotecznego, to:

Pamiętaj, że nie podpisywałeś/aś z bankiem cyrografu. Możesz zdecydować się refinansowanie kredytu hipotecznego, czyli po prostu przenieść go do innego banku, który zaoferuje lepsze warunki i niższe koszty.

Mam nadzieję, że już wiesz, jakie są koszty przy kredycie hipotecznym i możesz się spokojnie przygotować do tej ważnej transakcji. W tekście wymieniłem wszystkie najważniejsze opłaty i podałem ich orientacyjną wartość. Nie wystarczy wiedzie, ile wynosi rzeczywista roczna stopa oprocentowania, żeby prawidłowo wybrać kredyt hipoteczny. W przypadku kredytu hipotecznego należy każdorazowo przeprowadzić indywidualną analizę. Wielkość opłat zależy od polityki banku, przepisów prawa i podejścia innych podmiotów, które biorą udział w całym procesie. Na koniec chciałbym Ci też doradzić, żebyś zadbał/a o poduszkę finansową na wypadek nieprzewidzianych wydatków, które mogą się pojawić.

Czy już wiesz, jak policzyć i ocenić całkowity koszt kredytu hipotecznego? Czy już wiesz, że rzeczywista roczna stopa oprocentowania? Kredyty hipoteczne bywają w swoich zapisach skomplikowane. Dlatego należy wszystkie propozycje odpowiednio przeanalizować. Własna nieruchomość to marzenie każdego z nas. Jest ważnym składnikiem majątku i daje poczucie niezależności. Droga do realizacji tego marzenie nie musi być trudna i wyboista. Zachęcam do komentowania poniżej, postaram się pomóc wybrać kredyt hipoteczny skrojony na miarę Twoich potrzeb.

Masz pytania lub uwagi?

Skontaktujemy się w ciągu 24h!

Wiadomość

została

przesłana

Dziękuję!

Odpowiem tak szybko jak to możliwe.