Czy refinansowanie kredytu Rodzina na Swoim jest opłacalne?

Refinansowanie kredytu

4 min. czytania

10-10-2025

10 min. czytania

Refinansowanie kredytu hipotecznego to sposób, by płacić mniej i szybciej spłacić swoje zobowiązanie. W tym artykule pokażę Ci, jak dzięki przeniesieniu kredytu hipotecznego do drugiego banku możesz realnie obniżyć ratę i zaoszczędzić nawet kilkaset tysięcy złotych. Dowiesz się, jak działa ten proces, dla kogo jest opłacalny i na co uważać, by faktycznie zyskać. Od 2009 roku pomagam klientom w wyborze najlepszych kredytów i wiem, że dobrze zaplanowane refinansowanie potrafi być kluczem do większej finansowej swobody. Zacznijmy więc od początku!

Refinansowanie kredytu hipotecznego to przeniesienie istniejącego kredytu mieszkaniowego do innego banku, aby uzyskać lepsze warunki: niższe oprocentowanie, niższą ratę, dłuższy okres spłaty lub dodatkową gotówkę, a nawet zmianę waluty kredytu.

W praktyce nowy kredyt spłaca stary, a Ty możesz zaoszczędzić nawet kilkadziesiąt tysięcy złotych w całym okresie spłaty.

I choć w Polsce refinansowanie dopiero zyskuje popularność, przy sprzyjających warunkach rynkowych potrafi przynieść realne korzyści finansowe i większy komfort. Niektórzy klienci decydują się na zmianę banku nie tylko z powodów ekonomicznych. Czasem chodzi o lepszą obsługę, lokalizację oddziału, elastyczniejsze warunki czy brak przymusu korzystania z produktów dodatkowych (konto, wpływy, polisy, karty kredytowe).

Jako doświadczony ekspert kredytowy radzę Ci jednak, by przed podjęciem decyzji o przeniesieniu kredytu dokładnie ją przemyśleć. Warto, m.in. porównać aktualne oferty z warunkami swojego kredytu. Niewielka różnica w oprocentowaniu może oznaczać tysiące złotych oszczędności – a to już realny wpływ na domowy budżet.

Szybka kalkulacja pokazuje, że na pozór niewielka oszczędność 100 złotych miesięcznie daje 36 tysięcy złotych w skali 30 lat. A teraz wyobraź sobie, że ta oszczędność zostaje w Twojej kieszeni.

Wakacje, dodatkowa poduszka finansowa, może szybsza spłata kredytu. Jeśli chcesz, sprawdzę, jak wygląda Twój przypadek – zupełnie bez zobowiązań.

Refinansowanie kredytu hipotecznego może przynieść oszczędność do kilkuset tysięcy złotych – w zależności od marży i długości pozostałego okresu spłaty. Najczęściej zysk pochodzi z obniżenia marży banku lub skrócenia okresu kredytowania, przy zachowaniu tej samej raty.

„Sens i oszczędności, jakie wynikają z refinansowania można zobrazować na podstawie kredytów z lat 2008–2010 oraz z lat 2021-2022. Te lata charakteryzowały się stosunkowo wysokimi marżami, które dla dużej liczby kredytów złotowych zawierały się w przedziale 2,5–3%. Obecnie marże dla kredytów złotowych kształtują się w przedziale 1,5–2%. Istnieją zatem spore możliwości w zakresie uzyskania oszczędności.”

Maciej Wiśniewski, Starszy Ekspert Kredytowy w Hipoteczny.pl

Spójrz, jak to wygląda na przykładzie przeciętnego kredytu na 500 000 zł z okresem 30 lat i oprocentowaniem WIBOR 3M = 4,7%.

| Parametr | Przed refinansowaniem | Po refinansowaniu |

| Marża banku | 3% | 2% |

| Miesięczna rata | 3 565 zł | 3 226 zł |

| Całkowity koszt odsetek | 83 328 zł | 661 500 zł |

| Oszczędność | – | 121 828 zł |

Dzięki niższej marży miesięczna rata spada o ok. 340 zł, co daje ponad 4 068 zł rocznie. W skali 30 lat to przeszło 121 tys. zł mniej, czyli ponad jedna rata mniej rocznie. Dla wielu kredytobiorców to realna poduszka finansowa lub dodatkowy wyjazd wakacyjny co rok. Moim zdaniem ruch zdecydowanie opłacalny.

Jeszcze lepiej wygląda sytuacja, w której refinansujemy kredyt i skracamy okres kredytowania, dostosowując go do obecnego poziomu raty.

| Parametr | Przed refinansowaniem | Po refinansowaniu |

| Marża banku | 3% | 2% |

| Miesięczna rata | 3 565 zł | 3 567 zł |

| Okres kredytu | 360 miesięcy | 274 miesięcy |

| Całkowity koszt odsetek | 783 328 zł | 477 523 zł |

| Oszczędność | – | 305 805 zł |

Przy zachowaniu tej samej wysokości raty skracasz spłatę o 7 lat i oszczędzasz ponad 305 tys. zł! To jeden z najbardziej opłacalnych scenariuszy refinansowania. Zyskujesz więcej spokoju, mniej kosztów i szybszą wolność od kredytu.

Refinansowanie kredytu hipotecznego opłaca się wtedy, gdy:

Skorzystaj z mojego kalkulatora refinansowania kredytu hipotecznego i sprawdź, czy opłaca Ci się przenieść kredyt do innego banku.

Wpisz kilka podstawowych danych: wnioskowaną kwotę kredytu, oprocentowanie, rodzaj spłacanych rat (raty równe czy malejące), czas do końca spłaty oraz parametry nowego kredytu, a zobaczysz:

Szybko, bez logowania i bez zobowiązań.

Nie, refinansując kredyt hipoteczny nie spłacasz od nowa wszystkich odsetek. To częsty mit, wynikający z błędnego przekonania, że w kredycie najpierw spłaca się odsetki, a dopiero potem kapitał. W rzeczywistości proporcje raty zależą od okresu kredytowania i wysokości oprocentowania.

Przykład: kredyt 500 000 zł, 30 lat, WIBOR 3M = 4,7%.

| Parametr | Marża 3,0% | Marża 2,0% |

| Miesięczna rata | 3 565 zł | 3 226 zł |

| W tym kapitał | 356 zł | 435 zł |

| W tym odsetki | 3 208 zł | 2 791 zł |

Widzisz różnicę? Przy niższej marży więcej Twojej raty spłaca kapitał, a mniej idzie na odsetki. To oznacza, że nowy kredyt nie resetuje odsetek, tylko zmienia ich proporcję – na Twoją korzyść. Konkludując, jeśli będziesz zmieniać bank, ale zachowasz co najmniej tą samą długość umowy kredytowej oraz oprocentowanie będzie niższe lub maksymalnie równe dotychczasowemu, Twoje finanse wyjdą na mocny plus.

„Im krótszy okres kredytowania, tym więcej kapitału masz w racie i odpowiednio mniej odsetek. Podobnie sytuacja się przedstawia z oprocentowaniem. Im niższe oprocentowanie uda się uzyskać w nowym kredycie, tym relacja kapitału do odsetek będzie dla Ciebie korzystniejsza! Jeśli znalazłbyś kredyt z oprocentowaniem 0%, nie będziesz mieć w ogóle odsetek – spłacasz sam kapitał.”

Maciej Wiśniewski, Starszy Ekspert Kredytowy w Hipoteczny.pl

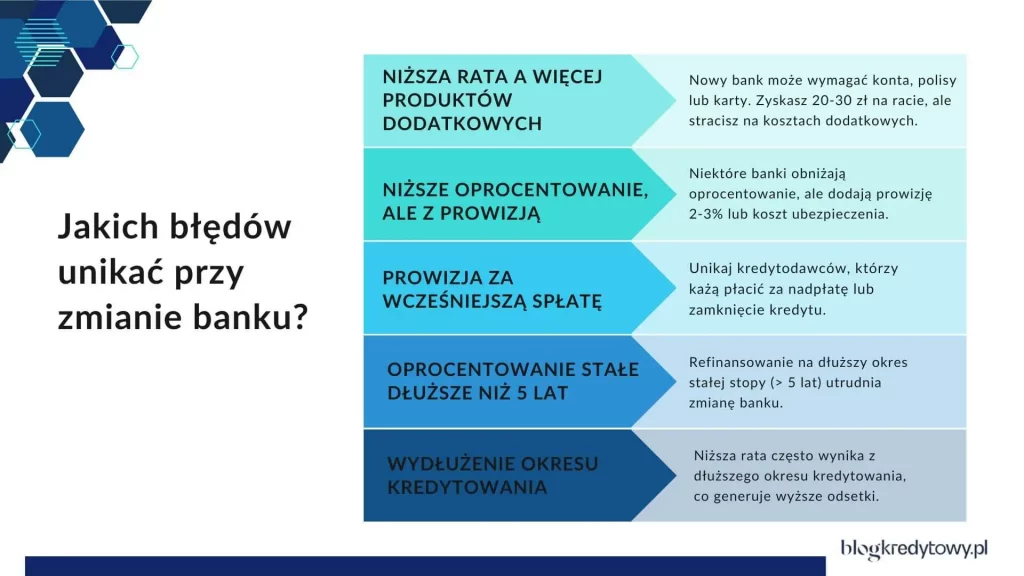

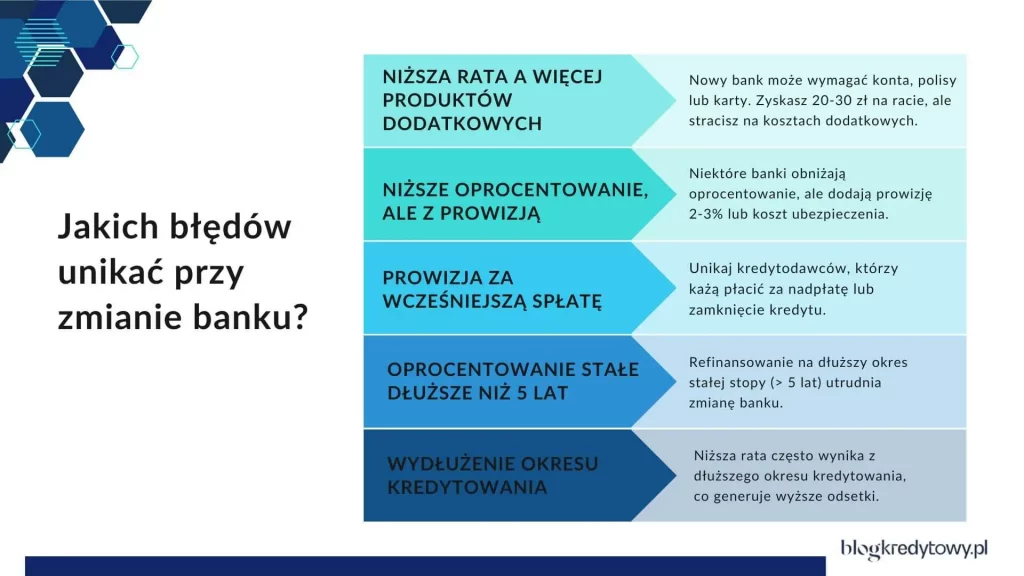

Zmiana banku i refinansowanie kredytu hipotecznego mogą przynieść duże oszczędności, ale tylko wtedy, gdy unikniesz kilku typowych pułapek. Poniżej znajdziesz najczęstsze błędy, które widzę u moich klientów oraz krótkie wskazówki, jak się przed nimi uchronić.

Zanim podpiszesz nową umowę:

Kredyty hipoteczne

6 min. czytania

Kredyty hipoteczne

9 min. czytania

Koszty kredytu

7 min. czytania

Jeśli potrzebujesz wsparcia i chcesz sprawdzić, czy w Twoim przypadku zmiana banku naprawdę się opłaca, napisz do mnie. Pomagam klientom w organizacji i refinansowaniu kredytów hipotecznych od 2009 roku. Mam za sobą ponad 1300 zrealizowanych transakcji i współpracuję ze wszystkimi bankami komercyjnymi w Polsce.

Dzięki temu mogę porównać oferty wszystkich banków w jednym miejscu i wskazać, gdzie realnie zyskasz najwięcej – bez marketingowych trików i ukrytych kosztów.

Dlaczego warto skorzystać z mojej pomocy?

Konsultacja dotycząca potencjalnej zmiany instytucji jest darmowa i niezobowiązująca. Nawet, jeśli nie zdecydujesz się w danym momencie, zrozumiem i nie będę miał żadnych oczekiwań.

Dodatkowo dla moich klientów oferuję darmową wycenę nieruchomości, dzięki której zmiana banku jest praktycznie darmowa, a na nowym kredycie zyskujesz już od pierwszej raty. Prześlij parametry swojego kredytu, a przygotuję dla Ciebie analizę opłacalności refinansowania w ciągu 24 godzin.

Koszt refinansowania kredytu hipotecznego w większości przypadków wynosi od 500 do 1 500 zł, w zależności od rodzaju nieruchomości i wymagań banku. Choć sama procedura przeniesienia jest bezpłatna, musisz uwzględnić w niej kilka kosztów dodatkowych.

W większości instytucji po 3 latach od uruchomienia kredytu prowizja za wcześniejszą spłatę wynosi 0 zł. Warto jednak sprawdzić w umowie, czy Twój bank nie pobiera opłaty w wysokości do 3% kwoty pozostałego kapitału w pierwszych latach kredytu.

Zazwyczaj 0 zł – kredytodawcy walczą o klientów i często znoszą tę prowizję całkowicie. Uważaj jednak na oferty promocyjne, gdzie niskie oprocentowanie jest „wyrównywane” ukrytymi kosztami (w postaci ubezpieczenia, rachunku bankowego, kredytówki).

Jeśli zaciągałeś kredyt powyżej 12 miesięcy wstecz, to będziesz zobowiązany do wykonania aktualnej wyceny nieruchomości. Można ją zrobić samemu lub zlecić w banku. Jest to zależne od regulaminu. W ofertach nastawionych na kredyt refinansowy kredytodawcy oferują okresowe promocje, w których wycena jest dla klienta całkowicie bezpłatna.

Koszt operatu szacunkowego do kredytu zależy już od rodzaju nieruchomości. Przykładowo, aktualna wycena mieszkania czy działki to koszt ok. 700 zł. Za określenie wartości domu zapłacimy najwięcej, bo ok. 1000 zł.

Każda zmiana banku wymaga aktualizacji wpisów w księdze wieczystej.

| Rodzaj opłaty | Koszt |

| Wpis hipoteki nowego banku | 200 zł |

| Wykreślenie starej hipoteki | 100 zł |

| Podatek PCC-3 (od ustanowienia hipoteki) | 19 zł |

Niektóre banki wymagają podpisania oświadczenia o opróżnionym miejscu hipotecznym. Koszty notarialne mogą wynieść w tym przypadku od 50 do 1 000 zł w zależności od kancelarii.

Zanim złożysz wniosek, zapytaj notariusza o stawkę, bo różnice w tym temacie mogą być kosztowne.

Każdy bank wymaga aktualnej polisy z cesją praw na siebie. Jeśli masz aktywne ubezpieczenie, możesz przenieść je lub wykupić nowe. Po zmianie instytucji towarzystwo ubezpieczeniowe zwróci Ci niewykorzystaną część składki.

Od 2023 r. instytucje nie pobierają dodatkowej marży za brak wpisu do hipoteki (tzw. ubezpieczenie pomostowe). To dobra wiadomość – oznacza, że refinansując kredyt, nie dźwigasz dodatkowo tego kosztu.

Koszty związane z przeniesieniem hipoteki są niewielkie. W przypadku domu wyniosą one do 1 500 zł, a mieszkania i działki – 1000 zł. W praktyce, przy obniżce raty o 300–500 zł, zwracają się one już po 2–3 miesiącach. Później – każda kolejna rata to czysty zysk.

| Rodzaj nieruchomości | Szacunkowy koszt refinansowania |

| Mieszkanie/działka | 700 -1 000 zł |

| Dom jednorodzinny | 1 000 -1 500 zł |

Chcesz sprawdzić, ile wyniosłyby Twoje koszty refinansowania?

Skorzystaj z mojego kalkulatora refinansowania kredytu hipotecznego – zobacz, po ilu miesiącach inwestycja w zmianę banku się zwróci.

Tak. W niektórych przypadkach możesz odzyskać część prowizji lub ubezpieczenia zapłaconych przy zaciąganiu kredytu. Od 2017 roku obowiązuje prawo, które nakłada na banki obowiązek zwrotu proporcjonalnej części kosztów jednorazowych, jeśli kredyt został spłacony przed terminem.

A refinansowanie kredytu hipotecznego jest właśnie taką całkowitą wcześniejszą spłatą.

Bank ma obowiązek zwrócić Ci część prowizji za niewykorzystany okres kredytowania.

Spójrz na przykład.

Jeśli Twój kredyt hipoteczny trwał 3 lata z 30 zaplanowanych, to bank musi oddać 27/30 zapłaconej prowizji.

Jeśli zaciągasz kredyt z prowizją i wiesz, że możesz go refinansować w przyszłości, by uzyskać potencjalne oszczędności, warto rozważyć jak najdłuższy okres kredytowania. Wtedy proporcjonalny zwrot będzie wyższy niż w przypadku, gdybyś wybrał krótszy termin spłaty. Pamiętaj tylko o równoległej nadpłacie kredytu w kwocie co najmniej równej różnicy w racie między krótszym i dłuższym okresem kredytowania, aby nie stracić na odsetkach.

Trochę inaczej jest w przypadku jednorazowych ubezpieczeń (np. na 4–5 lat). Wtedy bank musi oddać część składki, jeśli refinansujesz kredyt w trakcie obowiązywania polisy. Natomiast, jeśli refinansowanie nastąpi po zakończeniu ochrony ubezpieczeniowej, taki zwrot już nie przysługuje.

W praktyce większość instytucji sama dokonuje zwrotu, ale warto to dopilnować i poprosić o potwierdzenie w rozliczeniu końcowym.

Niektórym kredytobiorcom wydaje się, że przy wcześniejszej spłacie (czyli refinansowaniu) banki oddają im odsetki. To nieprawda. Odsetki są naliczane na bieżąco tylko za okres, w którym kredyt był aktywny. Nie ma więc żadnych podstaw prawnych do zwrotu odsetek już zapłaconych.

| Rodzaj kosztu | Czy przysługuje zwrot? | Kiedy? |

| Prowizja za udzielenie kredytu | ✅ Tak | Proporcjonalnie do niewykorzystanego okresu kredytowania. |

| Ubezpieczenie jednorazowe | ✅ Tak | Jeśli refinansujesz przed końcem okresu ochrony. |

| Odsetki | ❌ Nie | Odsetki naliczane są tylko za faktyczny okres trwania kredytu. |

Zwrot prowizji i ubezpieczenia odbywa się automatycznie lub na wniosek. Jeśli bank nie rozliczy się samodzielnie, możesz złożyć pisemne żądanie zwrotu lub skorzystać z pomocy Rzecznika Finansowego. To realne pieniądze – przy kredycie hipotecznym z prowizją 2% możesz odzyskać nawet kilka tysięcy złotych.

Nie wiesz, czy Twój bank powinien zwrócić prowizję lub ubezpieczenie? Wyślij mi dane kredytu – sprawdzę, ile możesz odzyskać i jak to załatwić formalnie.

Tak, refinansowanie kredytu hipotecznego wymaga ponownego sprawdzenia zdolności kredytowej. Nawet jeśli od lat spłacasz kredyt terminowo, nowy kredytodawca zgodnie z prawem musi ponownie ocenić Twoją sytuację finansową przed udzieleniem nowego finansowania.

Dlaczego tak jest?

Zgodnie z ustawą Prawo bankowe, każdorazowo przy udzielaniu kredytu hipotecznego bank ma obowiązek ocenić zdolność kredytową klienta. Nie ma znaczenia, że środki z nowego zobowiązania w całości przeznaczasz na spłatę starego – formalnie to nowa hipoteka, więc procedura jest taka sama jak przy zwykłym kredycie mieszkaniowym.

Instytucja analizuje m.in.:

Co ważne, Twoja obecna rata nie jest brana pod uwagę w wyliczeniu zdolności. Nowy bank ocenia możliwości na podstawie raty nowego kredytu, czyli tej, którą będziesz spłacać po refinansowaniu. W praktyce oznacza to, że jeśli nowy kredyt ma niższe oprocentowanie i ratę, Twoja zdolność kredytowa może nawet wzrosnąć.

Jeśli nie wiesz, czy masz zdolność, by przenieść hipotekę do drugiej instytucji, możesz to sprawdzić z pomocą mojego darmowego narzędzia.

W większości przypadków nie musisz wnosić wkładu własnego, jeśli wartość nieruchomości (LTV – loan to value, stosunek kredytu do zabezpieczenia) jest wyższa niż pozostałe saldo kredytu.

Wkład własny przy refinansowaniu to po prostu różnica między wartością nieruchomości a aktualnym zadłużeniem.

Kiedy pierwszy raz usłyszałem historię tego klienta, wiedziałem, że będzie ciekawie. Przyszedł do mnie z już wybraną nieruchomością i kredytem na oku. Miał 10% wkładu własnego – niewiele, ale wystarczająco, by bank udzielił finansowania. Wiedział jednak, że kredyty z niskim wkładem są droższe i wiążą się z dodatkowymi kosztami.

Podczas analizy okazało się, że kupowana nieruchomość była znacznie niedoszacowana. Jej wartość rynkowa była o ponad 10% wyższa niż cena zakupu. Przy zakupie bank patrzy wyłącznie na niższą z wartości (transakcyjną), więc nie mogliśmy tego wykorzystać. Specjalnie pod tą operację mieliśmy wybrany bank nr 1 (*zero kosztów za uruchomienie i wcześniejszą spłatę kredytu). Ale wpadłem na pewien pomysł – mianowicie na refinans do tańszego banku. W tej transakcji dla instytucji wartość transakcyjna już nie istnieje, choćby transakcja odbyła się wczoraj. Mój klient zgodził się na taki krok bez wahania.

Czas zrobił swoje – cztery miesiące czekaliśmy na wpis do hipoteki, po czym zleciliśmy nowy operat szacunkowy. Nowa wycena potwierdziła, że nieruchomość warta jest ponad 10% więcej niż kwota zakupu. Dla banku nr 2 to oznaczało jedno: nowe LTV ≈ 80% zamiast 90% oraz niższe oprocentowanie o 1 punkt procentowy!

Czasem wystarczy dobra strategia, trochę cierpliwości i znajomość procedur bankowych, by od momentu zaciągnięcia kredytu, stał się on po prostu tańszy.

Aby bardziej zilustrować Ci ten przypadek, posłużę się prostym scenariuszem. Parametry finansowania są jedynie przykładowe i nie odnoszą się do powyższej sytuacji.

| Parametr | Kredyt pierwotny | Po refinansowaniu |

| Wartość nieruchomości | 500 000 zł | 550 000 zł |

| Kwota kredytu | 450 000 zł | 450 000 zł |

| LTV | 90% | 82% |

| Oprocentowanie | 7,5% | 6,5% |

| Rata miesięczna | 3 155 zł | 2 875 zł |

| Roczna oszczędność | – | ~3 360 zł |

| Koszty refinansowania | – | 0 zł (brak prowizji) |

W praktyce kredyt hipoteczny możesz przenieść do innego banku w dowolnym momencie – nawet kilka tygodni po podpisaniu umowy. Nie ma przepisów, które określają minimalny czas, po jakim można dokonać refinansowania.

Co musi być spełnione, by można było przenieść kredyt?

Przede wszystkim podstawowe warunki formalne.

Jeśli te trzy elementy są spełnione, możesz złożyć wniosek o refinansowanie nawet „jutro” po wpisie hipoteki.

Wyjątek od powyższej reguły stanowią rynek pierwotny i inwestycje w budowie. Jeśli kupiłeś mieszkanie od dewelopera i inwestycja jest jeszcze w budowie, nie możesz przenieść kredytu do momentu, aż nie zostanie ona zakończona, odbędzie się końcowy akt notarialny, a nieruchomość uzyska wpis do księgi wieczystej.

Do tego czasu bank finansujący ma prawo pozostać jedynym wierzycielem zabezpieczonym na nieruchomości.

Teoretycznie – tyle razy, ile chcesz. W praktyce – tyle razy, ile ma to sens. Nie istnieją żadne przepisy ani wewnętrzne regulacje banków, które ograniczałyby liczbę refinansowań kredytu hipotecznego.

Możesz zatem przenieść kredyt dowolną liczbę razy w trakcie całego okresu spłaty, o ile każda kolejna zmiana ma uzasadnienie finansowe (np. niższe oprocentowanie, krótszy okres kredytowania, lepsze warunki umowy).

Co warto wiedzieć w praktyce?

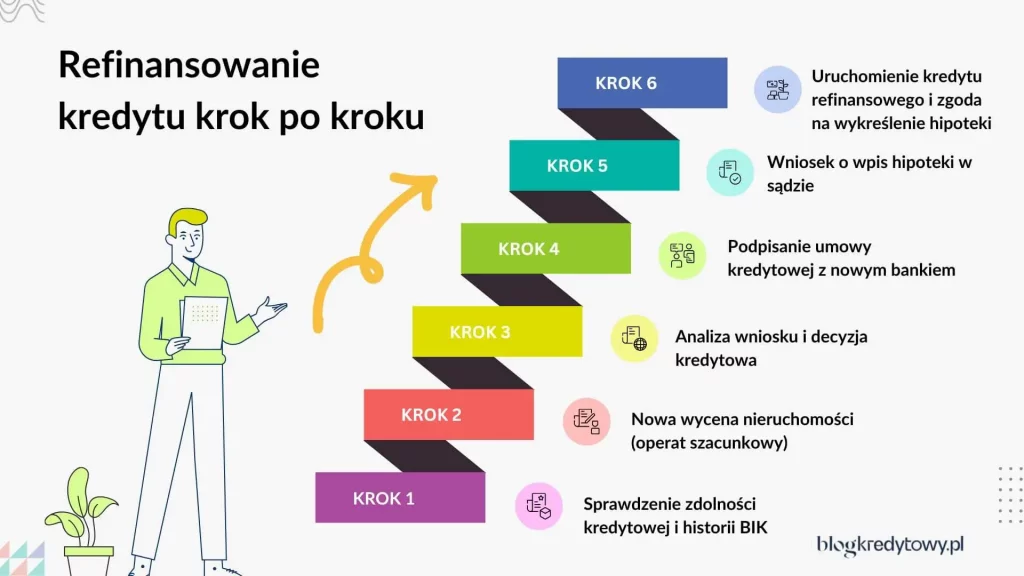

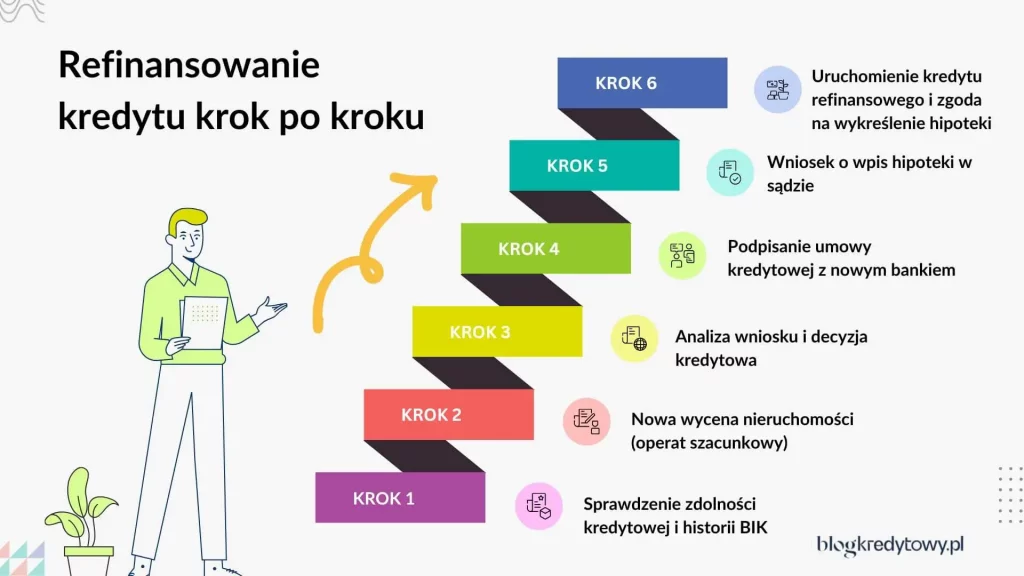

Procedura refinansowania kredytu hipotecznego nie jest skomplikowana. Przypomina proces uzyskania nowego kredytu mieszkaniowego z tą różnicą, że pieniądze trafiają do starego banku, aby spłacić poprzedni kredyt.

Całość możesz przejść na spokojnie w 2–4 tygodnie.

Nowy bank musi ponownie ocenić Twoją zdolność kredytową oraz historię spłat w BIK. Jeśli od uruchomienia kredytu minęło kilka miesięcy i regularnie spłacasz raty, Twoja ocena w BIK powinna być bardzo dobra.

Pro tip ode mnie: warto wcześniej pobrać raport z BIK i sprawdzić, czy nie ma w nim błędów lub starych, spłaconych zobowiązań.

Bank zleci lub poprosi o dostarczenie aktualnej wyceny nieruchomości. To na jej podstawie oceni, czy wartość domu/mieszkania pokrywa kwotę kredytu. Koszt operatu: ok. 600-1000 zł, w zależności od typu nieruchomości.

Na tym etapie analityk bankowy:

Po kilku dniach otrzymasz decyzję kredytową – pozytywną lub z warunkami do uzupełnienia.

Po akceptacji decyzji podpisujesz nową umowę kredytową. Instytucja przygotowuje dokumenty niezbędne do ustanowienia nowej hipoteki.

Musisz złożyć w sądzie wieczystoksięgowym wniosek o wpis hipoteki na rzecz nowego banku. Koszt ten wynosi 200 zł. W tym czasie możesz już przygotować ubezpieczenie nieruchomości z cesją na nowy bank.

Nowa instytucja przelewa środki bezpośrednio na rachunek starego banku. To tzw. dyspozycja spłaty kredytu, czyli następuje uruchomienie kredytu mieszkaniowego. Od tego momentu Twój stary kredyt jest formalnie spłacony.

Po spłacie kredytu Twój poprzedni bank wystawia:

Z tymi dokumentami wracasz do sądu wieczystoksięgowego, aby złożyć wniosek o wykreślenie starej hipoteki. Koszt: 100 zł.

To formalność, ale bardzo ważna. Nowy kredytodawca potrzebuje potwierdzenia, że stara hipoteka została wykreślona, aby uznać proces refinansowania za zakończony.

| Krok | Czynność | Szacowany czas | Koszt |

| 1 | Sprawdzenie zdolności kredytowej | 1-2 dni | 0 zł |

| 2 | Wycena nieruchomości | 2-5 dni | 600-1000 zł |

| 3 | Decyzja kredytowa | 3-7 dni | 0 zł |

| 4 | Podpisanie umowy | 1 dzień | 0 zł |

| 5 | Wniosek o wpis hipoteki | 1 dzień | 200 zł |

| 6 | Uruchomienie kredytu | 1-2 dni | 0 zł |

| 7 | Wykreślenie starej hipoteki | 1 dzień | 100 zł |

| RAZEM | – | 2-4 tygodnie | ~900–1300 zł |

Najczęściej myślimy o refinansowaniu wtedy, gdy chcemy obniżyć ratę kredytu. Ale to tylko jeden z wielu powodów, dla których warto przenieść kredyt do innego banku. W praktyce rozwiązanie to może poprawić nie tylko Twoje warunki finansowe, ale także komfort i elastyczność w spłacie.

To najczęstszy powód przeniesienia kredytu. Jeśli Twoja marża jest wysoka, a na rynku pojawiły się lepsze oferty z niższą marżą, warto sprawdzić, czy zmiana banku nie przyniesie oszczędności.

Ale uważaj: porównując oferty, zwróć uwagę nie tylko na marżę, ale też na wskaźnik referencyjny WIBOR (1M, 3M, 6M, 12M). Każdy z nich może mieć różne wartości. Może wystąpić sytuacja, gdy nowy bank oferuje kredyt na niższej marży, ale stosuje w danym momencie wyższy wskaźnik referencyjny, przez co zmiana może wydawać się nieatrakcyjna.

Stabilna rata = spokojna głowa i bezpieczniejszy kredyt. Wielu kredytobiorców decyduje się na refinansowanie, by przejść na stałe oprocentowanie, które chroni przed skokami stóp procentowych.

Jeśli planujesz dłuższy okres spłaty, warto rozważyć taki krok – nawet jeśli oznacza to nieco wyższą ratę w krótkim terminie.

Polecam Ci na bieżąco zaglądać do mojego poradnika: Kiedy spadną stopy procentowe? Analizuję, obserwuję i komentuję najnowszego doniesienia o decyzjach RPP.

Niektóre banki wymagają od kredytobiorców utrzymania wielu produktów dodatkowych:

Często są to zobowiązania, których nie potrzebujesz, a nie wywiązanie się z podpisanej umowy, może znacząco podwyższyć oprocentowanie w ramach kary. Ich brak może uprościć życie i obniżyć realne koszty kredytu.

Są banki, które nie wymagają żadnych dodatkowych produktów. Jeśli czujesz się „uwięziony” w pakiecie, zmiana banku może być wyzwoleniem.

Zdarza się, że zmiana banku nie wynika z pieniędzy, tylko ze zdrowia psychicznego. Niektóre instytucje mają świetną obsługę i nowoczesne systemy, inne zatrzymały się 20 lat temu. Jeśli każdy kontakt z Twoim bankiem to walka z infolinią lub papierologią, warto przenieść kredyt tam, gdzie komfort obsługi jest dla Ciebie przyjemniejszy i mniej stresujący.

Nie wszystkie banki pozwalają łatwo nadpłacać kredyt. Część z nich nie umożliwia tego w bankowości elektronicznej albo wymaga wizyty w oddziale. Są też takie, które nie pozwalają skrócić okresu kredytowania po nadpłacie.

Jeśli Twój bank ma ograniczenia w tym zakresie, refinansowanie do instytucji z lepszymi warunkami da Ci pełną kontrolę nad spłatą.

Refinansowanie to również sposób na zmianę struktury kredytu. Pomaga, gdy chcesz „uwolnić” jednego z kredytobiorców, np. po rozwodzie, rozstaniu czy pożyczce wspólnej z rodzicem. Niektóre banki nie zgadzają się na takie zmiany w obrębie istniejącego kredytu.

Dlatego przeniesienie kredytu do innego miejsca często rozwiązuje ten problem.

To jedna z ciekawszych opcji. W kilku bankach możesz przy refinansowaniu dobrać dodatkową gotówkę (nawet 15–30% wartości finansowania) w tej samej, niskiej cenie kredytu hipotecznego.

Przykład.

Masz kredyt 600 000 zł → przy refinansowaniu możesz uzyskać 90 000-200 000 zł dodatkowych środków np. na remont, samochód czy inwestycje.

Dzięki temu zyskujesz bez zbędnych pytań – tani pieniądz na długi okres w niskiej racie.

Kredyt na budowę domu to w naszej firmie jeden z koników. Bardzo powszechną jest również sytuacja, w której kredytobiorca rozpoczął budowę domu, ale kwota okazała się niewystarczająca, a obecny bank nie chce podnieść finansowania.

Wtedy rozwiązaniem może być refinansowanie kredytu na budowę domu w innym banku, który pozwoli dobrać brakującą część środków. Oczywiście nie wszystkie instytucje się tego podejmują, ale w praktyce to jedyny sposób, by dokończyć inwestycję bez kosztownych pożyczek gotówkowych.

Wraz z powrotami Polaków z zagranicy coraz częściej pojawia się potrzeba zmiany, np. kredytu hipotecznego w euro na złotowy. Refinansowanie pozwala uniknąć ryzyka kursowego i często obniża koszty finansowania, szczególnie gdy Twoje dochody są już w PLN.

W mojej ocenie większość klientów prędzej czy później będzie mogła przenieść swój kredyt do innego banku, by uzyskać lepsze warunki. Dlaczego? Bo rynek kredytowy się zmienia, a wraz z nim – Twoje możliwości. Poniżej wyjaśniam, skąd ta pewność.

Koniecznie daj znać w komentarzu, czy zgadzasz się z moją opinią!

Kredyt hipoteczny to zobowiązanie na lata – 20, 25, a czasem nawet 30. W tym czasie banki regularnie zmieniają swoje oferty: obniżają marże, wprowadzają promocje, dostosowują się do polityki stóp procentowych.

Jaki tego efekt?

To, co dziś jest przeciętne, za rok może być świetne – i odwrotnie. Jeśli Twój kredyt był atrakcyjny kilka lat temu, warto raz na jakiś czas porównać warunki z rynkiem aktualnym. Zmiana banku w odpowiednim momencie może obniżyć ratę nawet o kilkaset złotych miesięcznie.

Przez lata niemal wszyscy Polacy wybierali kredyty o zmiennym oprocentowaniu. Ale podwyżki stóp w latach 2021–2022 boleśnie pokazały, jak ryzykowna bywa ta decyzja. Dziś coraz więcej osób decyduje się na refinansowanie kredytu na stałą stopę, by zyskać spokój i przewidywalność.

Gdy dojdzie do jeszcze większego spadku stóp procentowych i oprocentowanie stałe zejdzie w okolice 4,5–5%, możemy spodziewać się kolejnej fali przenoszenia kredytów do banków z korzystniejszymi warunkami.

Swój pierwszy kredyt hipoteczny zaciągnąłem w 2012 roku. Wówczas marża wynosiła 1,1% i był to świetny moment. W 2019 roku postanowiłem jednak przejść na stałe oprocentowanie 3,5%, bo zacząłem obawiać się o inflację (nie przewidziałem pandemii, ale miałem rację co do kierunku).

Decyzja ta okazała się strzałem w dziesiątkę – zaoszczędziłem kilkaset tysięcy złotych. To pokazuje, że czasem lepszy moment na refinansowanie przychodzi niespodziewanie, warto więc być przygotowanym na różne scenariusze.

Jeśli przy zakupie nieruchomości Twój wkład własny był niski (np. 10%), to w miarę spłacania kredytu i wzrostu wartości nieruchomości, LtV (loan to value) automatycznie się obniża.

To moment, w którym możesz przenieść kredyt do banku oferującego niższą marżę, często bez konieczności dokładania gotówki.

Jak to dokładnie działa?

W trakcie spłaty rat regularnych, dodatkowej nadpłaty kredytu oraz cyklicznego podwyższenia wartości nieruchomości Twoje LtV będzie się cyklicznie obniżać. A jego obniżka może oznaczać, że będziesz mniej ryzykownym klientem. W konsekwencji inny bank może zaproponować lepsze warunki cenowe.

Refinansowanie to nie tylko matematyka. Czasem chodzi po prostu o komfort, obsługę i elastyczność. Jeśli masz uciętą możliwość nadpłacania hipoteki, bank ma słabą bankowość elektroniczną, wymaga zbędnych produktów lub utrudnia kontakt – to znak, że pora zmienić otoczenie.

Nowy bank może zaoferować:

Pamiętaj, że jako klient masz prawo do oczekiwania najlepszej jakości usług. Gdy Twoje oczekiwania nie są spełnione, warto poszukać lepszej alternatywy.

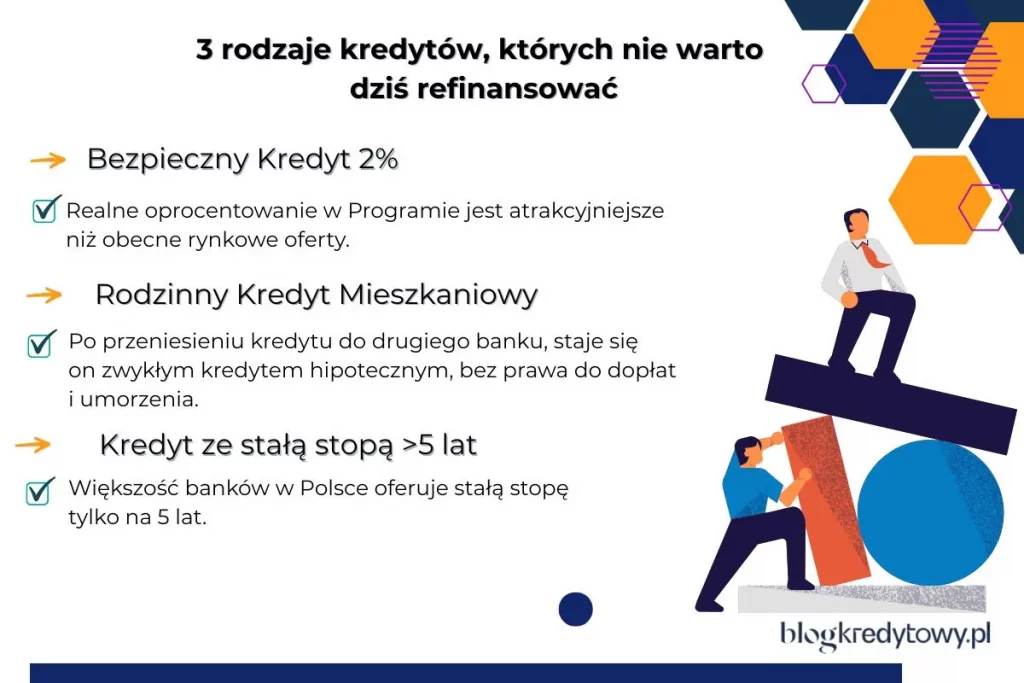

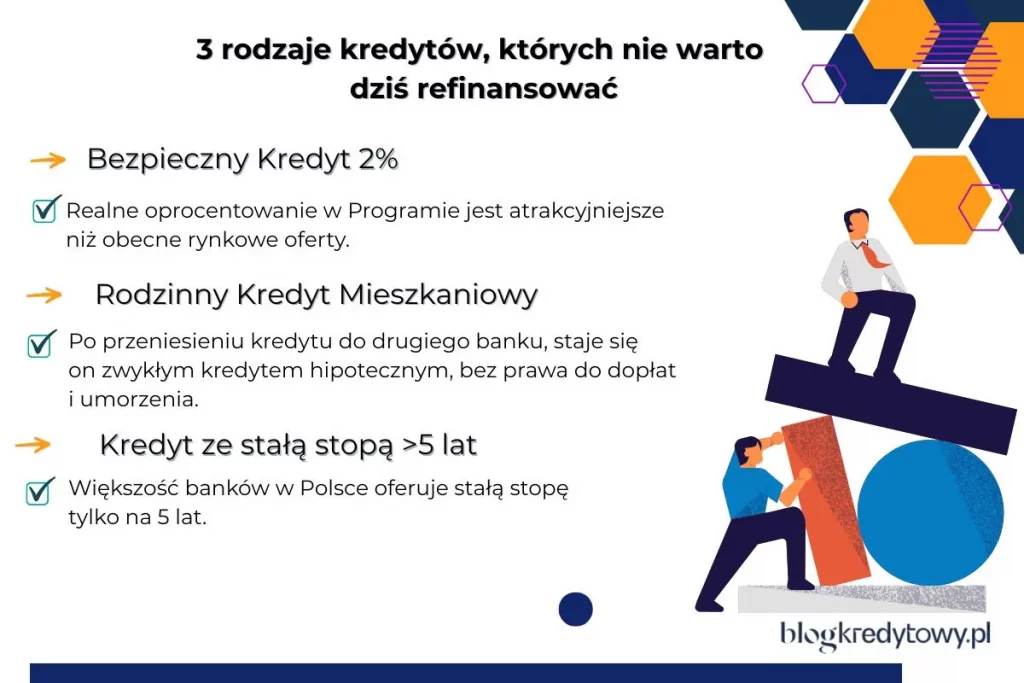

Choć refinansowanie kredytu hipotecznego w większości przypadków się opłaca, to są sytuacje, w których zmiana banku jest wręcz niekorzystna.

Oto trzy konkretne przypadki, w których lepiej pozostać przy dotychczasowym kredycie.

Jeśli udało Ci się uzyskać kredyt hipoteczny w rządowym programie „Bezpieczny Kredyt 2%”, to refinansowanie w Twoim przypadku zdecydowanie nie ma sensu.

Twoje realne oprocentowanie (po dopłacie) wynosi ok. 2%, czyli nawet o 4-5 punktów procentowych mniej niż rynkowe oferty.

Z ekonomicznego punktu widzenia nie istnieje dziś oferta, która mogłaby to przebić. Wyjątkiem są sytuacje losowe, np. rozwód, podział majątku czy sprzedaż nieruchomości. Wtedy refinansowanie może być wymuszone.

„Jeśli masz Bezpieczny Kredyt 2%, potraktuj go jak lokatę o rekordowo niskim koszcie pieniądza. Każdy ruch w kierunku zmiany banku oznacza stratę dopłaty i utratę korzyści, które dziś są praktycznie nie do odtworzenia.”

Maciej Wiśniewski, Starszy Ekspert Kredytowy w Hipoteczny.pl

Jeśli korzystasz z programu Rodzinny Kredyt Mieszkaniowy (RKM), to opcja przeniesienia hipoteki ma sens tylko wtedy, gdy nie planujesz już powiększenia rodziny i nie chcesz korzystać z tzw. spłaty rodzinnej (czyli częściowego umorzenia kredytu po urodzeniu dziecka).

Tutaj warto pamiętać, że:

To temat, który często zaskakuje nawet doradców. Zgodnie z wytycznymi Komisji Nadzoru Finansowego (KNF), jeśli masz kredyt ze stałym oprocentowaniem na okres dłuższy niż 5 lat, nowy kredytodawca może udzielić Ci finansowania tylko na stałej stopie i na co najmniej taki sam okres.

Co to oznacza w praktyce?

Refinansowanie to świetne narzędzie finansowe, ale nie uniwersalne. Jeśli masz kredyt z rządowym wsparciem lub z długoterminową stałą stopą, najlepszą strategią może być pozostanie przy obecnym banku i śledzenie rynku.

Przeniesienie hipoteki do innego banku wiąże się z okazaniem zaświadczenia, aby uruchomić kredyt refinansowy i spłacić stary kredyt (przelew na rachunek techniczny starego banku).

Gdy spłacasz stary kredyt i przenosisz go gdzieś indziej, w Twojej księdze wieczystej powstaje tzw. opróżnione miejsce hipoteczne. Dla nowej instytucji to kluczowy element bezpieczeństwa i często formalność, bez której kredyt refinansowy nie zostanie uruchomiony.

Załóżmy, że kupiłeś mieszkanie przy pomocy kredytu hipotecznego. W konsekwencji musiałeś wpisać kredyt hipoteczny do księgi wieczystej. Kredyt został zapisany na pozycji nr 1 w dziale IV księgi wieczystej. Po pewnym czasie zdecydowałeś się na zmianę banku. Twój nowy bank wymaga złożenia wniosku kredytowego i wpisanie nowej hipoteki.

Po uruchomieniu środków, spłacie kredytu, rozliczeniu starej umowy następuje wykreślenie hipoteki. Po starej hipotece powstaje opróżnione miejsce hipoteczne. W części banków, które będą udzielały kredytu refinansowego musisz złożyć stosowne oświadczenie, że na opróżnione miejsce hipoteczne przeniesiesz ich hipotekę tak, że zostanie wpisana na pozycję nr 1.

Niektóre banki chcą mieć pewność, że ich hipoteka wejdzie na pierwsze miejsce w dziale IV KW, czyli dokładnie tam, gdzie była poprzednia. Dlatego wymagają od Ciebie oświadczenia o przeniesieniu hipoteki na opróżnione miejsce. To oświadczenie podpisujesz u notariusza, a jego koszt waha się od 50 do 300 zł, w zależności od kancelarii i liczby stron.

Tak. Dla banków to atrakcyjny segment – klient z historią spłaty to „bezpieczny” kredytobiorca. Dlatego coraz więcej instytucji przygotowuje promocje refinansowe w postaci:

Z moich obserwacji wynika, że rynek kredytów refinansowych dopiero się rozkręca. W dalszym ciągu jest bardzo duża luka między liczbą nieruchomości na rynku a popytem. Z biegiem czasu będzie się to jednak zmieniało i rynek nowych nieruchomości nie będzie już tak aktywny jak teraz. Banki będą coraz śmielej konkurować o klientów z refinansami – i to właśnie kredytobiorcy na tym zyskają.

Nie. Żaden bank nie może zabronić Ci przeniesienia kredytu hipotecznego do innej instytucji. To Twoje prawo jako kredytobiorcy.

Dopóki:

to dotychczasowy bank ma obowiązek:

Choć refinansowanie hipoteki w większości przypadków jest możliwe, istnieją sytuacje, w których możemy dostać decyzję odmowną.

Poniżej trzy najczęstsze powody.

Nowy bank zawsze oblicza zdolność kredytową od nowa. Nie wystarczy, że terminowo spłacasz obecny kredyt. Liczy się to, czy dzisiaj, przy aktualnych dochodach, wydatkach i obciążeniach, nadal mieścisz się w limicie DTI (debt-to-income).

Kredytodawca bierze pod uwagę m.in.:

Nawet pojedyncze opóźnienia powyżej 30 dni (widoczne w BIK) mogą być dla nowej instytucji sygnałem ryzyka. Jeśli takich opóźnień jest więcej lub występują regularnie, decyzja kredytowa najczęściej będzie negatywna.

Nie zawsze wartość nieruchomości rośnie. Bank przy kredycie refinansowym zleci nową wycenę (operat szacunkowy). I jeśli okaże się, że wartość spadła, a Twój kredyt przekracza dopuszczalne LTV (np. >80%), możesz otrzymać decyzję odmowną.

Przykład.

Nowy bank uzna, że kredyt jest zbyt ryzykowny i nie zgodzi się na takie zabezpieczenie spłaty.

27 czerwca 2023 roku Komisja Nadzoru Finansowego (KNF) wydała komunikat, w którym określiła zasady dotyczące refinansowania kredytów ze stałym oprocentowaniem. Celem było zwiększenie bezpieczeństwa klientów i stabilności rynku finansowego.

Co to oznacza w praktyce?

Jeśli masz kredyt hipoteczny z oprocentowaniem stałym, nie możesz go dowolnie przenosić do innego banku, bo obowiązują konkretne ograniczenia.

Bank nie może zrefinansować kredytu o stałym oprocentowaniu na kredyt o oprocentowaniu zmiennym1.

Oznacza to, że dopóki trwa Twój okres stałego oprocentowania, możesz go przenieść tylko do innego banku oferującego również stałą stopę – i to na co najmniej taki sam okres.

2. Nie możesz skrócić okresu stałej stopy. To równie ważny punkt. Refinansując kredyt ze stałym oprocentowaniem, nowy bank musi zaoferować taki sam lub dłuższy okres stałej stopy, jak w Twojej obecnej umowie. Przykład? Masz kredyt z oprocentowaniem stałym na 10 lat (np. w Credit Agricole). Nie możesz go przenieść do banku, który oferuje tylko 5-letnią stałą stopę (np. PKO BP lub Pekao).

W Polsce tylko nieliczne instytucje dają możliwość dłuższej, np. 7- lub 10-letniej stałej raty. Do takich należą (stan na dziś):

Jeśli masz kredyt właśnie w jednym z nich, przeniesienie go do innego banku może być niemożliwe, bo konkurencja nie ma oferty z tak długą stałą stopą.

| Czy możesz refinansować? | Uwagi | |

| Kredyt ze stałym oprocentowaniem 5 lat | TAK | Jeśli nowy bank też oferuje 5-letnią stałą stopę. |

| Kredyt ze stałą stopą 10 lat | Trudne | Możliwe tylko do banku oferującego ≥10 lat stałej stopy. |

| Kredyt ze zmiennym oprocentowaniem | Bez oograniczeń | Możesz przejść na zmienne lub stałe. |

Tak jak samochód wymaga regularnego przeglądu technicznego, tak Twój kredyt hipoteczny również zasługuje na coroczny „serwis finansowy”. Nie musisz w tym celu śledzić na bieżąco zmian stóp procentowych, marż czy nowych promocji w bankach – od tego właśnie masz swojego eksperta kredytowego. Umów się na taką rozmowę lub konsultację raz do roku. Zajmie Ci to 15 minut, a może oszczędzić tysiące złotych w długim terminie.

Raz w roku warto:

Nie każdy kredyt trzeba od razu refinansować. Ale każdy warto raz w roku przejrzeć, by mieć pewność, że nadal działa na Twoją korzyść.

Zamiana banku, moim zdaniem to jedno z najbardziej niedocenianych narzędzi finansowych w Polsce. Daje realną możliwość odzyskania kontroli nad swoim zobowiązaniem – i to bez wielkiej rewolucji w domowym budżecie. Pod warunkiem że jest dobrze zaplanowana.

W sieci znajdziesz sporo mitów, które straszą, że „nie warto ruszać kredytu” albo że „bank nie pozwoli na przeniesienie”. To nieprawda. Nie jesteś „więźniem” swojego banku. Masz pełne prawo kształtować warunki swojego kredytu tak, by służyły Tobie, a nie instytucji finansowej.

Pamiętaj, że prawie każdy kredyt można poprawić – czasem dziś, czasem dopiero za kilka miesięcy. Konkurencja na rynku daje dużo możliwości, więc dlaczego ich nie wykorzystać? Obserwuj rynek, bo ciekawe oferty refinansowania na pewno się pojawią.

Nie ma złego momentu na analizę swojego kredytu. Są tylko dwa typy kredytobiorców: Ci, którzy sprawdzają swoje warunki, i Ci, którzy płacą więcej, niż muszą. Jeśli chcesz dowiedzieć się, czy Twój kredyt ma potencjał do poprawy – zapraszam do kontaktu. To nic nie kosztuje, a może być jednym z najlepszych finansowych ruchów w Twoim życiu.

Zazwyczaj nie. Większość banków nie refinansuje własnych kredytów. Możesz natomiast negocjować warunki umowy, np. marżę lub oprocentowanie. W praktyce jednak banki rzadko się na to godzą, wolą stracić pojedynczego klienta, niż wywołać falę aneksowania umów.

Tak, ale należy traktować je orientacyjnie. Każdy kredyt hipoteczny wymaga indywidualnej analizy – różne banki mają odmienne podejście do dochodów, LTV czy typu nieruchomości. Dlatego ranking może być pomocny jako punkt startu, ale nie zastąpi analizy dopasowanej do Twojej sytuacji. Takie zestawienia potrafią wprowadzać w błąd, ponieważ nie można wrzucić wszystkich do jednego worka i wyciągać jednego wniosku dla ogółu.

W większości przypadków tak. Refinansowanie ma sens, gdy uzyskasz niższe oprocentowanie lub krótszy okres kredytowania, dzięki czemu zmniejszysz całkowity koszt odsetkowy. Nawet obniżka raty o 200 zł miesięcznie może oznaczać ponad 70 000 zł oszczędności w 30-letnim okresie kredytu.

Refinansowanie jest stosunkowo tanie. Po zniesieniu ubezpieczenia pomostowego typowe koszty to: mieszkanie lub działka: ok. 500=1 000 zł, dom: ok. 1 000-1 500 zł. Jeśli zyskasz na racie 200-500 zł, bardzo szybko zniwelujesz koszty.

Nie zawsze. Zgodnie z wytycznymi KNF (z 27.06.2023 r.), nie można zmienić kredytu ze stałym oprocentowaniem na zmienne (*przed zakończeniem jego okresu), a refinansowanie jest możliwe tylko na równie długi lub dłuższy okres stałej stopy. Oznacza to, że jeśli masz np. 10-letnią stałą stopę, przeniesiesz kredyt tylko do banku oferującego co najmniej taki sam okres stałości.

Teoretycznie tak, jeśli nie policzysz wszystkich kosztów. Rozwiązanie to nie ma sensu, gdy: nowy kredyt ma wyższą marżę lub prowizję, okres spłaty jest wydłużony (a Ty kierujesz się tylko niższą ratą) i wartość nieruchomości spadła (wysokie LTV). Dlatego analiza opłacalności refinansowania to klucz do mniejszych kosztów. Nie warto kierować się samą ratą.

Tak, ale pozytywnie. Refinansowanie to spłata starego kredytu i otwarcie nowego, więc w BIK pojawi się nowy wpis, a stary zostanie oznaczony jako spłacony. Jeśli terminowo obsługujesz zobowiązania, Twój scoring nie ucierpi, a może nawet wzrosnąć.

Źródła:

1 Stanowisko UKNF dot. ryzyka przedpłaty w umowach o kredyt hipoteczny z okresowo stałą stopą procentową, knf.gov.pl/

Masz pytania lub uwagi?

Skontaktujemy się w ciągu 24h!

Wiadomość

została

przesłana

Dziękuję!

Odpowiem tak szybko jak to możliwe.