Kiedy spadną stopy procentowe? Analiza rat kredytu hipotecznego

Kredyty hipoteczne

7 min. czytania

02-09-2025

7 min. czytania

PKO BP to od lat numer jeden, jeśli chodzi o kredyty hipoteczne w Polsce – jego portfel wart jest ponad 130 mld złotych. Dla zwizualizowania skali: jest to ponad trzykrotnie więcej niż cena budowy Centralnego Portu Lotniczego w okolicach Warszawy. Niemal co trzeci Polak wybiera „Własny Kąt Hipoteczny”. Ale uwaga – popularność tego produktu nie zawsze idzie w parze z najlepszą ofertą. Wielu klientów trafia tu z przyzwyczajenia, bo mają konto w PKO albo najbliższy oddział pod ręką. W tym tekście znajdziesz moją analizę – pokażę Ci, jak wygląda tu oprocentowanie, wymagany wkład własny, ocena zdolności kredytowej i co mówią opinie klientów. Wskażę plusy i minusy „Własnego Kąta Hipotecznego”, a także kilka praktycznych wskazówek, które mogą oszczędzić Ci sporo nerwów i pieniędzy.

Poniżej znajdziesz moją niezależną opinię o kredycie hipotecznym PKO BP pod nazwą: Własny Kąt Hipoteczny. To podsumowanie doświadczeń z kilkunastu lat pracy z klientami, którzy faktycznie skorzystali z tego finansowania. Od razu chcę podkreślić, że nie jest to wpis sponsorowany – dlatego pokazuję w nim zarówno mocne strony PKO, jak i elementy, na które trzeba uważać.

Moim głównym założeniem nie jest marketingowy wpis a rzetelna analiza, która pomoże Ci podjąć najlepszą decyzję kredytową.

Ta recenzja, to moja subiektywna analiza oferty PKO BP, ale praktyka pokazuje, że każdy przypadek kredytowy wygląda inaczej. Od kilkunastu lat pomagam klientom w uzyskaniu finansowania i widziałem już niemal każdy możliwy scenariusz. Jeżeli zastanawiasz się, czy „Własny Kąt Hipoteczny” albo inny kredyt hipoteczny będzie dla Ciebie najlepszym rozwiązaniem, odezwij się, chętnie pomogę Ci w dokonaniu właściwego wyboru.

Zgodnie z rekomendacją KNF każdy bank musi oferować dwa rodzaje oprocentowania kredytów hipotecznych: zmienne oraz stałe (na minimum 5 lat). Natomiast różnice w stawkach między nimi są spore. Zobacz, jak wyglądają w tej instytucji.

Stałe czy zmiennie oprocentowanie kredytu? Zobacz, co się bardziej opłaca wybrać w tym roku!

2. PKO BP daje dodatkowo zniżki za lokalizację nieruchomości:

Minusem tego rozwiązania jest ryzyko wzrostu raty, bo przy każdej zmianie stóp procentowych jej wysokość będzie inna (rata oraz całkowity koszt kredytu mogą ulec zmianie).

„ W przypadku kredytu hipoteczego PKO, tabela marż jest bardzo skomplikowana, wobec czego każdorazowo trzeba dokonać indywidualnej analizy. Dodatkowo kredyt hipoteczny Własny Kąt w wersji opartej na oprocentowaniu zmiennym jest obarczony ryzykiem zmiany stopy procentowej. Rekomenduję, by zawsze przed podjęciem decyzji zrobić symulację różnych scenariuszy: co stanie się z ratą, jeśli stopy wzrosną o 1, 2 czy 3 punkty procentowe. Dzięki temu łatwiej ocenisz, czy kredyt w tej formule jest bezpieczny dla Twojego budżetu.”

Michał Wójtowicz, Starszy Ekspert Kredytowy w Hipoteczny.pl

To opcja dla osób, które wolą spokój i przewidywalność raty, nawet jeśli oznacza to początkowo wyższą stawkę niż przy oprocentowaniu zmiennym. Wybierając kredyt hipoteczny ze stałą stopą procentową nie interesuje Cię także wzrost wartości wskaźnika referencyjnego WIBOR. Opcja stałej stopy procentowej „fixuje” ratę na 5 lat.

Niestety nie da się podać jednej wartości RRSO dla kredytu hipotecznego w PKO BP. Wskaźnik ten zawsze jest wyliczany indywidualnie i zależy od:

W mojej ocenie Rzeczywista Roczna Stopa Oprocentowania nie jest najlepszym parametrem do oceny opłacalności hipoteki. Przede wszystkim dlatego, że we wzorze na wyliczenie RRSO nie są brane pod uwagę wszystkie kluczowe parametry, jak chociażby wcześniejsza spłata kredytu.

Wskaźnik RRSO sprawdza się w kredytach gotówkowych, ale przy kredytach mieszkaniowych często bywa mylący. Klient łatwo może dać się zwieść niższemu RRSO, które nie pokazuje pełnego obrazu zaciąganego finansowania.

PKO BP obok ING należy do tych instytucji, które najlepiej liczą zdolność kredytową. W praktyce oznacza to, że możesz uzyskać tu wyższą kwotę zobowiązania niż w wielu konkurencyjnych bankach.

Dobrą informacją jest również to, że bank przy ocenie wniosków coraz częściej korzysta z tzw. analizy automatycznej, więc decyzja nie zależy już wyłącznie od „widzimisię” analityka. To duży plus, bo ogranicza ryzyko subiektywnej oceny wnioskodawcy.

Na zdolność kredytową w PKO BP wpływa m.in.:

I tutaj ważna uwaga: w PKO zdolność kredytowa liczona jest na maksymalnie 25 lat, i to nawet w przypadku, gdy zaciągasz kredyt na 30-35 lat. To częsty haczyk, o którym wielu kredytobiorców nie ma zielonego pojęcia.

Jeśli chcesz sprawdzić, czy dostaniesz kredyt hipoteczny w tym, czy innym miejscu, nie musisz zgadywać. Mam dostęp do kalkulatora zdolności kredytowej i mogę dokładnie policzyć Twoją sytuację, biorąc pod uwagę:

Na tej podstawie powiem Ci, jaką maksymalną kwotę kredytu możesz otrzymać i czy warto aplikować o niego właśnie tutaj.

Możesz również samodzielnie przyjrzeć się swoim finansom i wstępnie oszacować zdolność, korzystając z mojego darmowego kalkulatora zdolności kredytowej. A jeśli chcesz skontaktować się ze mną bezpośrednio, to link znajdziesz w sekcji kontakt.

Każda instytucja ma swoje własne zasady dotyczące akceptacji dochodów przy kredycie hipotecznym – PKO nie jest tu wyjątkiem. Jeśli zastanawiasz się, czy Twoje źródło utrzymania zostanie zaakceptowane, poniżej znajdziesz najważniejsze informacje, które opisałem w prostym podziale.

PKO BP analizuje wszystkie składniki wynagrodzenia dochodu, jakie na rachunek bankowy wypłaca Twój pracodawca. Wyjątek stanowią diety, które nie są w tym banku akceptowane.

PKO akceptuje taką umowę, ale warunków jest kilka.

Dochód jest liczony ze średniej z ostatnich 6 miesięcy. Podobnie jak w przypadku umowy stałej – wszystkie składniki wynagrodzenia wchodzą w grę, poza dietami.

Natomiast od przedsiębiorców na działalności gospodarczej PKO oczekuje co najmniej 12 miesięcy prowadzenia firmy. Oczywiście istnieją pewne wyjątki, np. jeśli Twoja działalność jest kontynuacją etatu i masz doświadczenie minimum 24 miesiące w danym zawodzie/branży lub Twoja umowa B2B będzie trwała min. 12 miesięcy.

Dochód wyliczany jest na podstawie PIT za poprzedni rok oraz bieżących wyników.

„PKO BP akceptuje różne formy dochodu, ale każda z nich ma swoje specyficzne wymagania. To, że masz umowę czy pracujesz na działalności, nie oznacza automatycznie, że kredytodawca przyjmie cały dochód 1:1. Dlatego w praktyce warto wcześniej sprawdzić, jak wygląda Twoja sytuacja i czy spełniasz warunki stawiane przez kredytodawcę.”

Michał Wójtowicz, Starszy Ekspert Kredytowy w Hipoteczny.pl

Tu zasady są bardziej restrykcyjne. „Bank ze skarbonką” wymaga, by umowy trwały minimum 12 miesięcy, z dopuszczalną 3-miesięczną przerwą oraz musisz wykazać w trakcie ostatniego roku minimum 9 miesięcy z wpływem.

Dochód liczony jest „z obniżką”:

Dodatek rodzinny 800+ może zostać zaakceptowany jako dochód dodatkowy, ale pod warunkiem, że dostarczysz instytucji potwierdzenie wpływu za ostatni miesiąc.

Kredyty hipoteczne

7 min. czytania

Kredyty hipoteczne

7 min. czytania

Wybór kredytu

5 min. czytania

Maksymalny czas spłaty kredytu hipotecznego w PKO to aż 35 lat. Jest to jednocześnie jeden z najdłuższych okresów kredytowania oferowanych na rynku.

Dodatkowo w ramach hipoteki możesz skorzystać z tzw. karencji, czyli okresu, w którym płacisz wyłącznie odsetki od wypłaconego kredytu, nie wliczając w to raty kapitałowej.

Karencja sprawdzi się dobrze w poniższych przypadkach:

W PKO BP maksymalny okres karencji wynosi 36 miesięcy (3 lata). Po jego zakończeniu kredyt przechodzi w standardową formę rat kapitałowo-odsetkowych.

Długi okres kredytowania oznacza niższą miesięczną ratę, ale trzeba pamiętać, że im dłużej spłacasz kredyt, tym więcej zapłacisz za niego w odsetkach. Polecam zatem sprawdzać różne warianty (np. 25 vs 35 lat) i wybrać taki okres, który najlepiej wpasuje się do Twojej sytuacji finansowej.

Maksymalny wiek kredytobiorcy w PKO BP to 80 lat. Liczony jest on w momencie prognozowanej spłaty ostatniej raty kredytu. To również jeden z najwyższych limitów wiekowych na rynku.

W praktyce oznacza to, że:

Dzięki temu oferta PKO BP jest dostępna także dla osób, które planują zaciągnąć kredyt mieszkaniowy w późniejszym wieku lub po prostu zależy im na dłuższym okresie kredytowania.

Moja osobista rekomendacja dla Ciebie: wnioskuj o finansowanie z pulą środków własnych na poziomie minimum 20%.

Jeśli planujesz budowę i nie dysponujesz całą gotówką od razu, to PKO dopuszcza, tzw. finansowanie naprzemienne. Czyli wnosisz wkład własny w trakcie wypłaty kolejnych transz kredytu.

Sprawdź, co może stanowić wkład własny przy kredycie na budowę domu. Przedstawiam najważniejsze wymogi w pigułce łącznie ze stanowiskiem banków!

Przy kredycie hipotecznym w PKO BP musisz liczyć się z tzw. kosztami startowymi, czyli prowizją płaconą bankowi na początku. Obecnie dostępne są dwie możliwości:

Dodatkowo PKO umożliwia kapitalizację prowizji, czyli doliczenie jej do kredytu, o ile wskaźnik LtV (relacja kredytu do wartości nieruchomości) na to pozwala.

| Rodzaj oferty | Wysokość prowizji | Produkty dodatkowe | Marża banku | Kapitalizacja prowizji |

| Oferta 1,7% | 1,7% od kwoty kredytu. | Brak. | Najwyższa. | Tak (jeśli LtV pozwala). |

| Oferta 0,5% + ubezpieczenie | 0,5% od kwoty kredytu. | Ubezpieczenie na życie, konto z wpływem 3000zł, karta kredytowa. | Niższa niż w ofercie 1,7%. | Tak (jeśli LtV pozwala). |

Każdy kredyt hipoteczny w tej instytucji wymaga wyceny nieruchomości, (tzw. operatu szacunkowego). Dokument ten przygotowuje niezależny rzeczoznawca na zlecenie banku i to właśnie on stanowi podstawę decyzji kredytowej.

Koszty wyceny w PKO BP w 2025 roku.

| Rodzaj nieruchomości | Koszt operatu szacunkowego | Kiedy płacisz? |

| Mieszkanie/działka | 400 zł | Tylko po pozytywnej decyzji i podpisaniu umowy. |

| Dom jednorodzinny | 700 zł | Tylko po pozytywnej decyzji i podpisaniu umowy. |

Co ważne, opłatę za wycenę ponosisz tylko wtedy, gdy kredyt zostanie przyznany i podpiszesz umowę. Jeśli PKO wyda decyzję negatywną albo wybierzesz inną ofertę, nic nie płacisz. To spory plus, bo w wielu bankach taki koszt trzeba ponieść z góry.

W PKO BP kredyt hipoteczny można spłacić szybciej, i to na całkiem atrakcyjnych warunkach.

Na moim blogu znajdziesz narzędzie do wyliczenia oszczędności na nadpłatach!

Na dobrą sprawę PKO BP nie oferuje formalnej decyzji wstępnej. Czasem tym mianem określa się jedynie wstępną akceptację wniosku po rejestracji w systemie. W praktyce jest to po prostu pierwszy etap, tzw. scoring, czyli wstępne sprawdzenie podstawowych danych.

Co oznacza pozytywna odpowiedź na tym etapie?

Dlatego uważaj, bo decyzja wstępna w PKO nie ma charakteru wiążącego. Ostateczna decyzja zależy od pozytywnej oceny zdolności kredytowej i pełnej analizie wyceny nieruchomości.

Średni czas oczekiwania na decyzję wynosi od 2 do nawet 5 tygodni. Wszystko zależy od indywidualnej sytuacji i obłożenia analityków.

Na szybkość decyzji wpływa m.in.:

W bardziej skomplikowanych przypadkach procedura może potrwać nawet do 5 tygodni.

Bank oferuje rożnego rodzaju produkty dodatkowe, które pozwalają obniżyć marżę kredytu. Warunek jest jeden: nie możesz z nich zrezygnować przez cały okres kredytowania.

Najczęściej spotykane to:

Rezygnacja z któregoś z powyższych produktów oznacza podwyższenie marży kredytu o wartość wcześniejszej zniżki.

Ubezpieczenie na życie jest jednym z najczęściej wybieranych produktów dodatkowych. W PKO oferowane jest ono we współpracy z PKO TU S.A. i wpływa na obniżenie marży hipoteki.

Najważniejsze warunki polisy:

Koszt polisy na życie w PKO należy do jednych z najniższych na rynku, co na pewno stanowi mocny punkt oferty.

Ubezpieczenie nieruchomości od ognia i innych zdarzeń losowych to obowiązkowy podpunkt hipoteki. Niestety te oferowane za pośrednictwem PKO niewiele daje, poza komfortem zakupu.

Koszty polisy w PKO BP:

Jeśli chcesz ubezpieczyć również ruchomości domowe, OC w życiu prywatnym czy dodatkowe ryzyka, musisz wykupić rozszerzoną polisę, która jest droższa niż podstawowy wariant.

Czy warto kupić ubezpieczenie nieruchomości przez PKO BP?

Moje wskazówki dla kredytobiorców!

Od 2022 roku, zgodnie z ustawą o ubezpieczeniu pomostowym, PKO BP nie pobiera opłaty za ubezpieczenie pomostowe, jeśli wpis hipoteki do księgi wieczystej nastąpi w terminie wskazanym w umowie kredytowej.

Bank zacznie naliczać taką opłatę, gdy przekroczysz termin zawarty w umowie kredytu na wpisanie hipoteki do księgi wieczystej.

Zasady ubezpieczenia pomostowego w PKO BP.

Przy wkładzie własnym niższym niż 20% obowiązuje ubezpieczenie niskiego wkładu. Oznacza ono podwyższenie marży kredytu hipotecznego PKO o 0,25 p.p. aż do momentu, gdy wskaźnik LTV spadnie poniżej 80%.

Co to oznacza? A no że bank pobiera wyższą marżę tak długo, jak kredytobiorca nie spłaci kapitału wystarczającego do obniżenia LTV. Jest to szczególnie odczuwalne, jeśli wyjściowy okres kredytowania jest długi, gdyż kapitał spłaca się w niewielkiej części. Zanim zostanie on całkowicie spłacony i pozwoli na obniżenie marży o składkę ubezpieczenia, minie sporo czasu i pochłonie to niemałą kwotę.

Koszt ubezpieczenia niskiego wkładu własnego w PKO BP – przykłady obliczeń.

| Kwota kredytu | Rata bez UNWW (PLN) | Rata z UNWW (PLN) | Różnica miesięczna | Dodatkowy koszt w 5 lat |

| 300 000 zł | 1 995,91 zł | 2 046,53 zł | 50,62 zł | 3 037,28 zł |

| 450 000 zł | 2 993,86 zł | 3 069,79 zł | 75,93 zł | 4 555,92 zł |

| 600 000 zł | 3 991,81 zł | 4 093,06 zł | 101,24 zł | 6 074,56 zł |

To jeden z nielicznych banków w Polsce, który udostępnia kredyt na zakup działki i budowę domu, czyli kredyt łączony, dzięki któremu nie musisz ubiegać się o dwa oddzielne zobowiązania.

W praktyce oznacza to, że możesz szybciej kupić działkę, a formalności związane z budową dopełnić później, w ciągu 3 lat.

Tak, możliwe jest uzyskanie finansowania na nieruchomości z licytacji komorniczych, ale pod pewnymi warunkami. Kluczowe jest zabezpieczenie kredytu na innej nieruchomości, ponieważ środki muszą być wpłacone jeszcze przed przeniesieniem własności. Proces ten jest z natury trudny i wymaga odpowiedniego przygotowania.

Bank analizuje ryzyko, dodatkowo taka transakcja ma krótki termin realizacji (zazwyczaj 14–30 dni). W przypadku niespełnienia warunków licytacji istnieje ryzyko utraty wpłaconego wadium, dlatego decyzję o tym rozwiązaniu warto dobrze przemyśleć i skonsultować z doradcą.

Odpowiedź brzmi: tak, możliwe jest złożenie wniosku o kredyt hipoteczny bez umowy przedwstępnej, ale tylko na podstawie specjalnego oświadczenia o zamiarze nabycia nieruchomości. Dokument ten zawiera wszystkie istotne dane planowanej transakcji, a na jego podstawie bank może wydać decyzję kredytową.

Ostateczne uruchomienie kredytu wymaga jednak dostarczenia umowy przyrzeczonej zgodnej z parametrami oświadczenia. Rozwiązanie to dotyczy wyłącznie nieruchomości z rynku wtórnego. W przypadku rynku pierwotnego konieczne jest przedstawienie, minimum umowy rezerwacyjnej.

Wyłącznie w złotówkach (PLN). Bank nie udziela kredytów hipotecznych w euro ani innych walutach obcych, co wynika z przepisów ustawy o kredycie hipotecznym oraz Rekomendacji S Komisji Nadzoru Finansowego. Zgodnie z prawem waluta kredytu musi być taka sama jak waluta, w której klient osiąga dochody lub posiada majątek.

Oznacza to, że osoby pracujące i zarabiające za granicą nie mogą otrzymać kredytu hipotecznego w PKO BP, jeśli ich dochody nie są w złotówkach.

Instytucja udostępnia klientom rozbudowany system bankowości elektronicznej iPKO, który wyróżnia się na tle konkurencji kilkoma ciekawymi opcjami.

Jej najważniejsze funkcjonalności:

To spore ułatwienie, szczególnie dla osób, które chcą na bieżąco monitorować swoją zdolność kredytową i wygodnie zarządzać kredytem hipotecznym.

PKO BP umożliwia też uzyskanie dodatkowych środków do dowolnej dyspozycji w ramach kredytu hipotecznego, nawet 25% wartości kredytu celowego. A więc możesz otrzymać część gotówki w najtańszej cenie, czyli cenie hipoteki.

Najważniejsze zasady:

Jeśli szukasz hipoteki o bardzo wysokiej wartości, to Własny Kąt Hipoteczny może być właściwym rozwiązaniem.

Dlaczego?

Kredyty wysokokwotowe wiążą się z bardziej szczegółową analizą zdolności kredytowej i wymogiem odpowiednich zabezpieczeń. Dlatego proces ich uzyskania może być dłuższy i bardziej wymagający.

„Bank ze skarbonką” oferuje swoim stałym klientom obniżkę o 0,05 p.p. (0,05% potocznie) wobec standardowej siatki marż. Aby skorzystać z promocji, konieczne jest regularne przelewanie wynagrodzenia przez minimum 6 kolejnych miesięcy na rachunek w PKO BP lub Inteligo (*bank internetowy będący własnością PKO BP). Brak wpływu wynagrodzenia, choćby w jednym miesiącu, przekreśla szanse na obniżkę.

Rozwiązanie to pozwala zmniejszyć koszty kredytu i jest elementem polityki lojalnościowej PKO wobec swoich klientów.

Instytucja różnicuje marżę kredytu hipotecznego w zależności od lokalizacji i rodzaju nieruchomości. Najniższą marżę otrzymują mieszkania położone w Warszawie. Obniżka wynosi tutaj 0,11 p.p. W przypadku mieszkań w gminach poza Warszawą rabat to 0,10 p.p.

Natomiast domy i działki objęte są obniżką na poziomie 0,05 p.p. Polityka ta wynika z oceny ryzyka banku – nieruchomości w dużych miastach uznawane są za bardziej płynne i stabilne zabezpieczenie kredytu.

Kredytodawca, mimo swojego rozmiaru, podąża za trendami ekologicznymi i oferuje specjalne warunki dla osób budujących lub kupujących nieruchomości energooszczędne.

Najważniejsze zasady:

Dzięki temu kredyt na dom energooszczędny w PKO BP można zaciągnąć na korzystniejszych warunkach, a oszczędności odczujesz przez cały okres spłaty.

Analizowana przeze mnie oferta PKO ma swoje mocne strony, ale nie zawsze będzie najlepszym rozwiązaniem dla każdego. To nie jest najtańszy kredyt hipoteczny na rynku, a popularność banku (ok. 30% kredytobiorców) często wynika bardziej z jego rozpoznawalności niż z warunków finansowych.

Co mogę Ci doradzić?

Podsumowując: jak każdy bank, PKO BP oferuje fajne opcje kredytowania. Ale nie jest ani najlepszym, ani najgorszym bankiem hipotecznym. To kredytodawca, który ma swoje plusy i minusy, a jego oferta może być dobrym rozwiązaniem dla świadomych klientów, którzy wiedzą, czego potrzebują i jak korzystać z dodatkowych opcji obniżających koszty finansowania.

Jeśli miałbyś wybrać, szczegółowy artykuł o kredycie hipotecznym czy ranking kredytów hipotecznych 2025, to co wolisz przeczytać?

Masz pytania lub wątpliwości dotyczące PKO BP kredytu hipotecznego? A może chcesz podzielić się swoją opinią o ofercie tego banku? Śmiało napisz w komentarzu poniżej. Odpowiadam na wszystkie wiadomości i chętnie pomogę w rozwianiu Twoich wątpliwości.

To zależy od Twojej sytuacji. PKO BP nie zawsze jest najtańszy, ale oferuje dużą elastyczność i sporo ciekawych opcji dodatkowych (np. wysoka kwota kredytu, kredyt łączony na działkę i budowę domu, czy wcześniejsza spłata bez prowizji). Dla wielu osób to naprawdę solidna opcja, ale warto porównać kilka banków przed podjęciem decyzji.

Standardowo to 10% wartości nieruchomości, a w programie Rodzinny Kredyt Mieszkaniowy nawet 0%. Trzeba jednak pamiętać, że przy niskim wkładzie własnym dochodzi ubezpieczenie niskiego wkładu, czyli wyższa marża.

Najkorzystniej nadpłacać kredyt w pierwszych latach spłaty, gdy rata składa się głównie z odsetek. Dzięki temu realnie obniżamy całkowity koszt kredytu i skracamy okres kredytowania. Ważne jest, aby decyzję poprzedzić analizą własnych finansów i zapasów gotówkowych.

Tak. Od samego początku obowiązywania umowy możesz nadpłacać lub spłacić kredyt całkowicie bez prowizji. Jeśli chcesz skrócić okres kredytowania, potrzebny jest aneks do umowy (200 zł opłaty).

Standardowo wymagane są: wniosek kredytowy, dokumenty dochodowe (umowa o pracę, PIT, wyciągi bankowe) oraz dokumenty dotyczące nieruchomości (akt własności, umowa przedwstępna, wypis z księgi wieczystej). W przypadku działalności gospodarczej bank może poprosić o dodatkowe zestawienia finansowe.

Bank nie udziela kredytu hipotecznego w złotówkach osobom, które zarabiają wyłącznie za granicą i w walucie obcej. PKO BP nie akceptuje zagranicznych dochodów jako jedynego źródła zdolności kredytowej.

Cesja ubezpieczenia oznacza przeniesienie praw z polisy na rzecz banku, aby zabezpieczyć kredyt. W PKO BP najczęściej dotyczy to ubezpieczenia od ognia i zdarzeń losowych nieruchomości. Dzięki cesji w razie szkody instytucja ma pierwszeństwo w otrzymaniu odszkodowania.

Tak – obowiązkowe jest ubezpieczenie nieruchomości. Bank zachęca też do dodatkowych produktów (ubezpieczenie na życie, karta kredytowa, rachunek), bo obniżają one marżę. Nie wszystkie są jednak wymagane – część to opcja dla chętnych.

PKO BP udziela kredytów hipotecznych nawet powyżej 3 mln zł. To jedna z nielicznych instytucji w Polsce, które realnie podejmuje takie finansowania. Oczywiście kluczowa jest zdolność kredytowa i odpowiednie zabezpieczenie.

Sankcja kredytu darmowego to prawo klienta do spłaty wyłącznie kapitału kredytu w przypadku naruszeń przepisów przez bank, np. błędów w umowie. Obowiązuje w całej Polsce, również w PKO BP, i wynika z ustawy o kredycie konsumenckim. W praktyce oznacza, że klient nie płaci odsetek ani prowizji, jeżeli udowodni uchybienia w umowie. Takie oświadczenie należy wysłać do banku listem poleconym, a decyzja w sprawie reklamacji powinna nadejść w ciągu 30 dni.

Tak i dzięki temu rodziny mogą zwiększyć swoją maksymalną kwotę kredytu hipotecznego. Aby bank wziął to świadczenie pod uwagę, dostarczy wyciąg bankowy z regularnymi przelewami z ZUS. Pamiętaj tylko, że 800+ jest traktowane jako dochód pomocniczy i nie zastąpi stałego źródła wynagrodzenia.

Źródła:

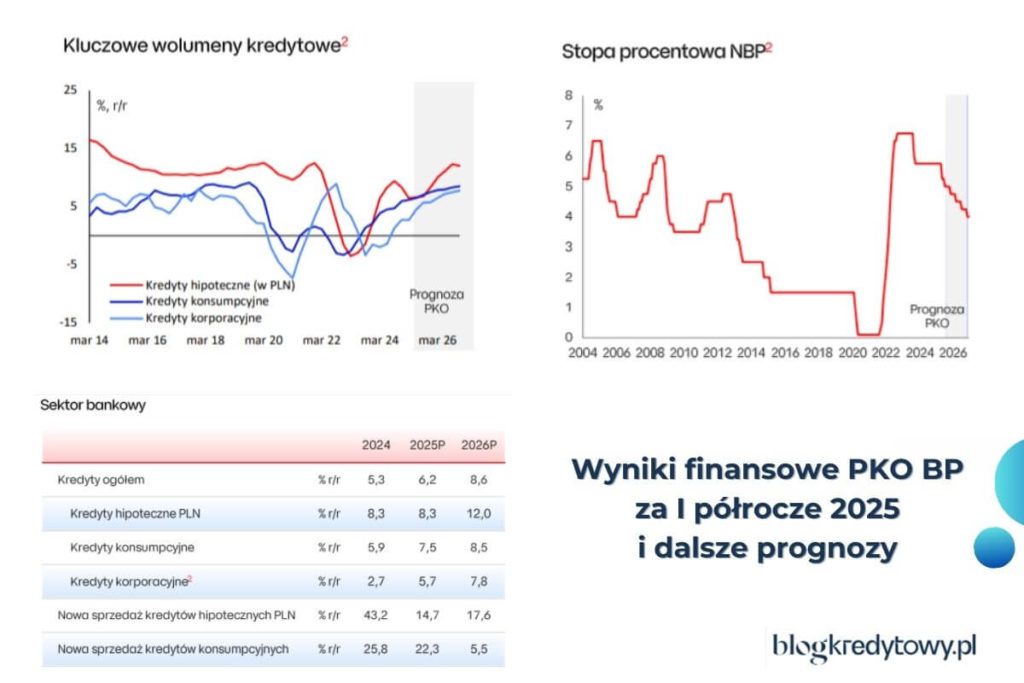

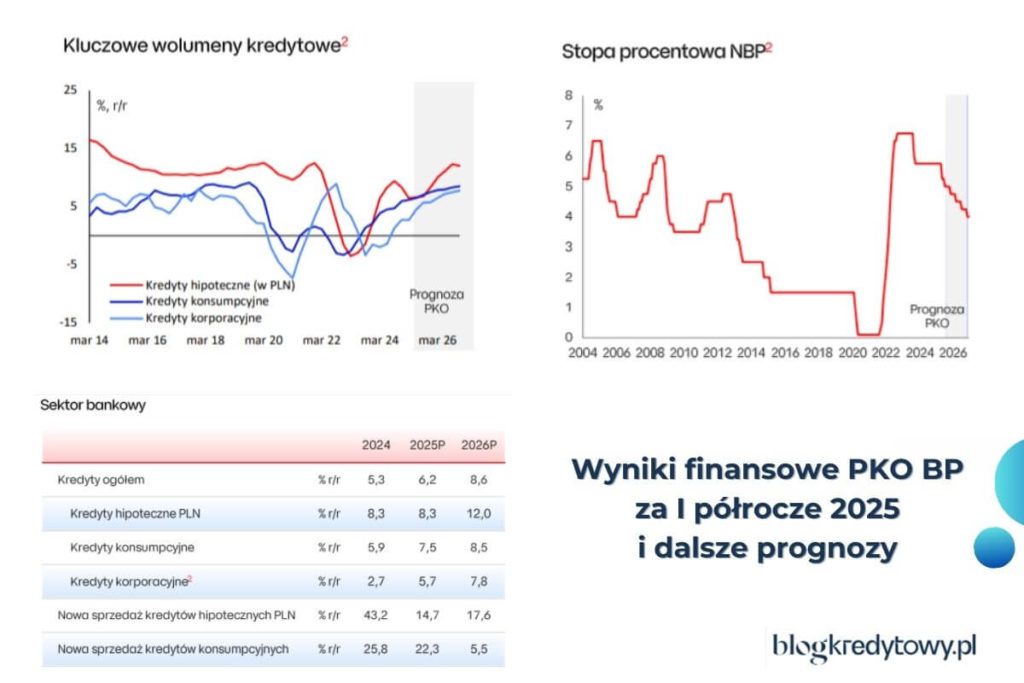

1 Wyniki finansowe PKO BP za I półrocze 2025 i jego dalsze prognozy, pkobp.pl

Masz pytania lub uwagi?

Skontaktujemy się w ciągu 24h!

Wiadomość

została

przesłana

Dziękuję!

Odpowiem tak szybko jak to możliwe.