Kiedy spadną stopy procentowe? Analiza rat kredytu hipotecznego

Kredyty hipoteczne

7 min. czytania

24-07-2025

6 min. czytania

Myślisz o zakupie mieszkania lub domu, ale ceny nieruchomości Cię przytłaczają? W większych miastach 700–800 tys. zł to dziś często standard, a nie luksus. Jako doświadczony ekspert kredytowy pokazuję, jak działa kredyt hipoteczny na 600 tys. zł – ile trzeba zarabiać, jakiej raty się spodziewać i jak wybrać bank, by nie przepłacić.

W ostatnich miesiącach zmieniły się zasady gry: mamy niższe stopy procentowe, tym samym szanse na wyższą zdolność kredytową.

W 2022 r. rata kredytu 600 tys. zł mogła graniczyć w przedziale 5 500–6 000 zł przy zmiennym oprocentowaniu. Z kolei w 2024 r. rata tej samej kwoty wynosiła ok. 4 000–4 300 zł (w zależności od banku i okresu spłaty). Czyli niższe raty = więcej wolnych środków w budżecie i tym samym większa zdolność.

Nie wiesz, od czego zacząć? Pomagam klientom przejść przez cały proces – od sprawdzenia zdolności kredytowej, przez wybór banku, aż po podpisanie umowy. Współpraca ze mną to nie koszt, tylko inwestycja w spokój i bezpieczną decyzję finansową. Dzięki doświadczeniu wiem, gdzie czyha haczyk – i pomagam go uniknąć.

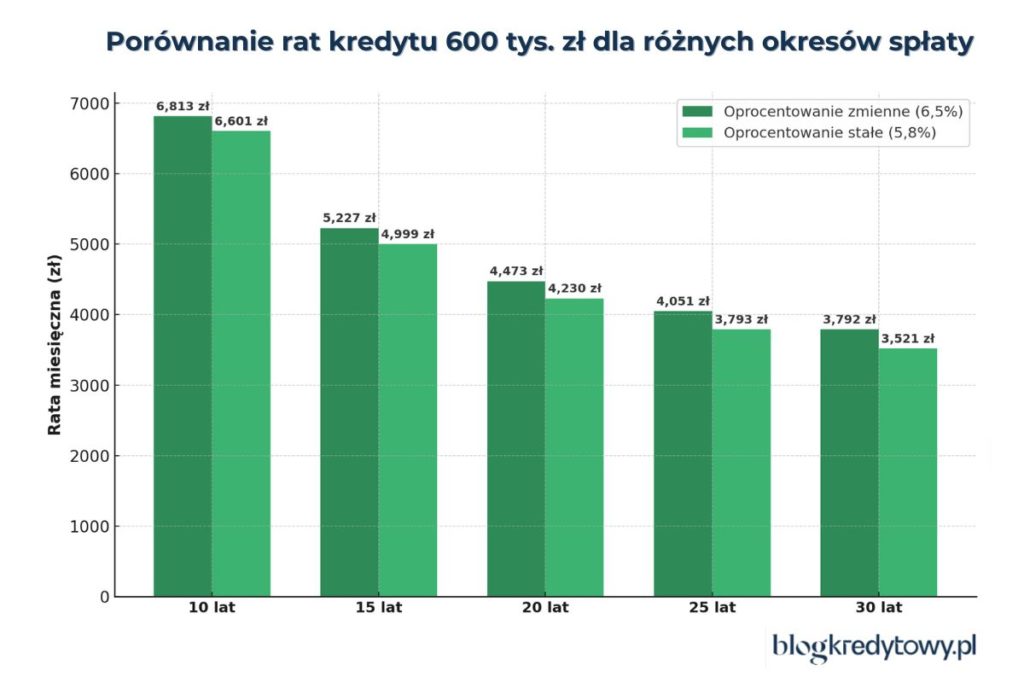

Okres kredytowania jest bardzo niedocenianym parametrem. Czas trwania kredytu hipotecznego może mieć dużo większe znaczenie niż tylko odnosić się do niewielkich różnic w marży bankowej. Spłacając kredyt 5 lat krócej, zaoszczędzisz w kieszeni nawet kilkaset tysięcy złotych!

Ostateczna wysokość raty oraz całkowity koszt kredytu zależą od tego, na jaki okres kredytowania oraz rodzaj oprocentowania się zdecydujesz.

Założenia: kredyt na 600 tys. zł z oprocentowaniem zmiennym na poziomie 6,5%, rata równa. Wysokość raty w zależności od długości spłaty wyniesie:

| Okres kredytowania (lat) | Szacowana rata w zł | Łączne odsetki w zł |

| 10 lat | 6 812,88 zł | 217 545,44 zł |

| 15 lat | 5 226,64 zł | 340 795,95 zł |

| 20 lat | 4 473,44 zł | 473 625,32 zł |

| 25 lat | 4 051,24 zł | 615 372,89 zł |

| 30 lat | 3 792,41 zł | 765 266,93 zł |

Pierwsze co rzuca się w oczy, to rosnący koszt odsetkowy. W przypadku kredytu 10-letniego rata jest bardzo wysoka, ale odsetki są zdecydowanie najniższe. Oczywiście nie każdy ma środki, pozwalające na spłatę prawie 7 tysięcy złotych miesięcznie. Jednak zdecydowanie warto rozważyć zaciągnięcie kredytu na 15 lub 20 lat, zamiast 30 lat.

Według kalkulatora kredytu hipotecznego różnica w ratach między kredytem 15- a 30-letnim to niecałe 1 434 zł miesięcznie więcej, a kwota do spłaty jest mniejsza o ponad 424 tys. zł! Gdy porównamy sobie kredyt 20- i 30-letni to różnica w ratach wynosi niecałe 681 zł, ale za to na kosztach odsetkowych oszczędzamy 291 tys. zł. Dlatego zawsze uczulam klientów, by sprawdzali koszty kredytu dla różnych okresów spłaty.

Takie oszacowania możesz zrobić na własną rękę. Skorzystaj w tym celu z narzędzia, które sam opracowałem. Jest to kalkulator rat kredytu hipotecznego. Pomoże Ci w tym również ekspert kredytowy lub doradca kredytowy.

Sprawdźmy teraz, jak będą kształtować się raty i koszt odsetkowy w zależności od okresu kredytowania, gdy wybierzesz finansowanie 600 tys. zł z oprocentowaniem okresowo stałym 5,8% i ratami równymi (tzw. raty annuitetowe).

| Okres kredytowania (lat) | Szacowana rata w zł | Łączne odsetki w zł |

| 10 lat | 6 601,13 zł | 192 135,43 zł |

| 15 lat | 4 998,54 zł | 299 737,04 zł |

| 20 lat | 4 229,65 zł | 415 114,99 zł |

| 25 lat | 3 792,79 zł | 537 836,54 zł |

| 30 lat | 3 520,52 zł | 667 386,56 zł |

Podobnie, jak w przypadku kredytu ze zmiennym oprocentowaniem możemy zauważyć znaczący wzrost kosztu odsetkowego przy kredycie z dłuższym okresem spłaty. Różnica rat między kredytem 15- a 30-letnim nie jest taka duża (około 1 480 zł msc.), za to różnica w kosztach wynosi ponad 367 tys. zł. Podobna sytuacja jest między 20- a 30-letnim okresem kredytowania. Różnica wynosi tutaj zaledwie 700 zł, ale za to całkowity koszt kredytu hipotecznego to ponad 252 tys. zł.

Przejdę teraz do jednej z kluczowych części tego rozdziału, czyli odpowiedniej zdolności kredytowej. To inaczej maksymalna kwota kredytu hipotecznego, którą możesz otrzymać, i którą według banku będziesz w stanie spłacać na czas.

Na Twoją zdolność wpływają głównie:

Dobra wiadomość jest taka, że coraz więcej banków elastycznie podchodzi do klientów z działalnością gospodarczą, kontraktami B2B czy umowami cywilnoprawnymi.

„Każdy bank liczy zdolność kredytową po swojemu. To, że jeden z nich odmówi Ci kredytu, nie oznacza, że drugi zrobi to samo – różnice w ocenie zdolności mogą sięgać nawet kilkuset tysięcy złotych! Dlatego nie warto ograniczać się do jednej oferty. Polecam złożyć wnioski w kilku instytucjach, minimum trzech i porównać ze sobą decyzje kredytowe lub skorzystać w tym temacie z pomocy eksperta, który wykona ten proces za Ciebie.”

Maciej Wiśniewski, Starszy Ekspert Kredytowy w Hipoteczny.pl

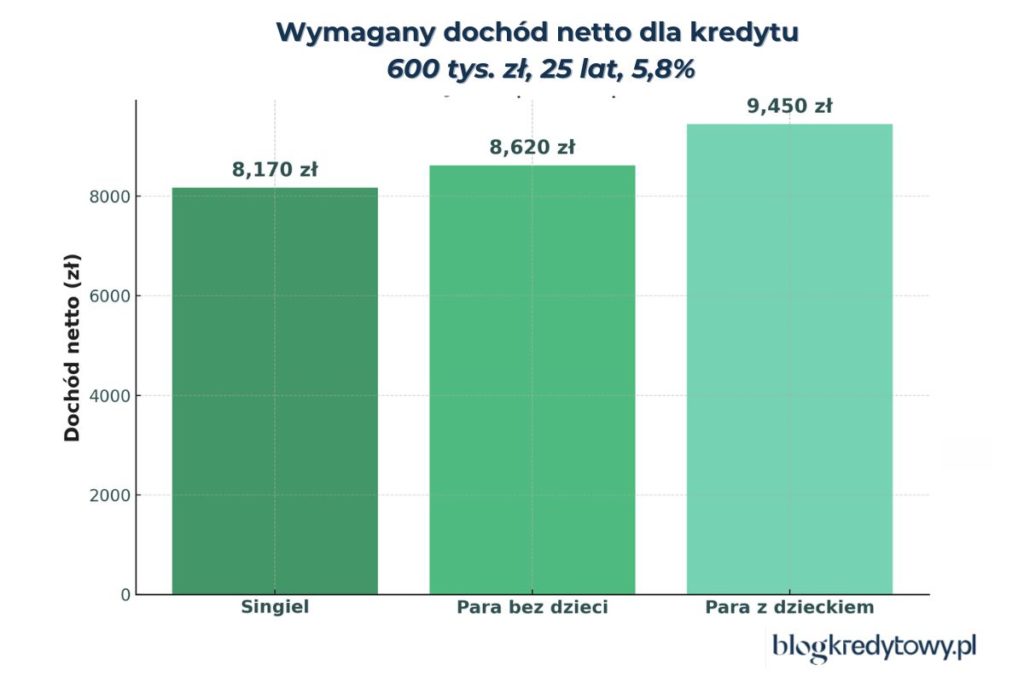

To, jakie musisz osiągać dochody, żeby uzyskać kredyt mieszkaniowy w wysokości 600 tys. zł, zależy nie tylko od samej kwoty, ale też od kilku kluczowych czynników:

Wykonam teraz proste kalkulacje, mają one charakter orientacyjny. Potraktuj je jako pewną wskazówkę, a nie ostateczną decyzję bankową. Może się okazać, że przy danych dochodach w jednym banku będziesz miał większą, a w innym niższą zdolność kredytową.

*Wszystkie przedstawione przeze mnie wyliczenia dotyczą kredytów w ratach równych (tzw. annuitetowych) dla kredytu standardowego. Jeżeli wolałbyś spłacać kredyt w ratach malejących, to Twoja zdolność kredytowa będzie musiała być odpowiednio wyższa. Co wybrać? Tu znajdziesz moją opinię na ten temat -> Raty równe czy malejące.

| Gospodarstwo domowe | Wymagany dochód netto (miesięcznie) |

| Singiel *Umowa o pracę na czas nieokreślony, brak zobowiązań kredytowych | ok. 8 170 zł |

| Para bez dzieci *Umowa o pracę na czas nieokreślony, brak zobowiązań kredytowych | ok. 8 620 zł (łącznie) |

| Para z dzieckiem *Umowa o pracę na czas nieokreślony, brak zobowiązań kredytowych | ok. 9 450 zł (łącznie) |

W przypadku gospodarstw z dziećmi instytucje uwzględniają wyższe koszty utrzymania, co automatycznie obniża maksymalną kwotę kredytu. Mimo identycznej raty i oprocentowania, para z dzieckiem musi zarabiać więcej niż para bez dzieci. Dobrą informacją może być za to fakt, że w części banków do ogólnych dochodów można wliczyć dodatek 800+.

Aby zaciągnąć kredyt hipoteczny, musisz posiadać wkład własny na poziomie co najmniej 10%–20% wartości nieruchomości. To wymóg wynikający z Rekomendacji S Komisji Nadzoru Finansowego.

W praktyce oznacza to, że przy zakupie nieruchomości o wartości 600 000 zł:

Przy wkładzie własnym niższym niż 20% bank dolicza tzw. ubezpieczenie niskiego wkładu własnego, co finalnie może podnieść marżę, jak i całkowity koszt kredytowania.

A o tym, co jeszcze zaliczymy do wkładu własnego przy kredycie na budowę domu odnajdziesz w moim osobnym artykule.

„Wkład własny ewoluował przez ostatnie lata. Jeszcze przed kryzysem finansowym, z którym mieliśmy do czynienia w latach 2008-2009, banki udzielały kredytów nawet na 130% wartości nieruchomości. Finansowanie na zakup nieruchomości mogły otrzymać nawet te osoby, które nie miały żadnego wkładu własnego. W kolejnych latach kredytodawcy zaostrzyli politykę kredytową, na co miały wpływ również kolejne rekomendacje Komisji Nadzoru Finansowego.”

Michał Wójtowicz, Starszy Ekspert Kredytowy w Hipoteczny.pl

Kredyty hipoteczne

5 min. czytania

Kredyty hipoteczne

9 min. czytania

Zdolność kredytowa

9 min. czytania

W wyjątkowych przypadkach możesz skorzystać z programu rządowego Rodzinny Kredyt Mieszkaniowy (dawniej: Mieszkanie bez wkładu własnego). RKM umożliwia zaciągnięcie kredytu nawet do 100% wartości nieruchomości, o ile spełniasz określone warunki. Wówczas brakujący wkład zostanie objęty gwarancją Banku Gospodarstwa Krajowego.

Przykład:

Jeśli kupujesz nieruchomość za 600 000 zł, a program gwarantuje wkład w wysokości 100 000 zł (20%), to musisz zapewnić tylko 20 000 zł środków własnych. Maksymalna gwarancja to 100 000 zł, stąd wymóg wniesienia 20 000 zł. Za to, jeśli będziesz planować zakup nieruchomości o wartości 650 000 zł, to 20% wkładu równa się 130 000 zł, co spowoduje konieczność posiadania 30 000 zł oszczędności własnych.

Program ma jednak swoje ograniczenia i limity cenowe, zwłaszcza przy mieszkaniach. Szczegółowo omówiłem to w osobnym wpisie, do którego link dałem na początku tego nagłówka.

Oprocentowanie to jeden z najważniejszych parametrów wpływających na ratę i całkowity koszt zobowiązania hipotecznego. W 2025 r. podobnie, jak w zeszłych latach masz do dyspozycji dwa warianty:

Stała stopa procentowa to na pewno dobry wybór, gdy przewidujemy wzrost stóp procentowych. Co w sytuacji, gdy zaczną one spadać, a Twoja rata będzie wciąż taka sama? Możesz zdecydować się na refinansowanie kredytu hipotecznego. W ten sposób obniżysz ratę i/lub koszty finalne zobowiązania.

Wybór rodzaju oprocentowania zależy od Twojej strategii finansowej, tolerancji ryzyka i sytuacji gospodarczej.

RRSO to Rzeczywista Roczna Stopa Oprocentowania (RRSO), czyli ujęcie wszystkich kosztów kredytu w jednej wartości procentowej: obejmuje ona oprocentowanie nominalne, prowizję oraz obowiązkowe ubezpieczenia. Dzięki temu wskaźnikowi możesz łatwo porównywać oferty, ale jest kilka „ale”.

| Typ oprocentowania | RRSO (2025) | Co wpływa na wysokość? |

| Zmienne (WIBOR + marża) | ok. 7,0–8,0 % | Oprocentowanie, ubezpieczenia, produkty dodatkowe. |

| Stałe (5 lat) | ok. 6,5–7,5 % | Oprocentowanie, ubezpieczenia, cross-sell. |

Aby lepiej zrozumieć jego intencję, podam dwa przykłady, z którymi możesz się spotkać przy zestawianiu ze sobą różnych ofert.

Wcześniejsza spłata kredytu hipotecznego to dodatkowa nadpłata kapitału. W zależności od banku koszt ten może wynieść od 0 do 3%.

Nadpłata kredytu hipotecznego to jeden z najlepszych sposobów na obniżenie kosztów finansowania. Na samym początku lwią część Twojej raty stanowią odsetki. A więc, im szybciej spłacisz kapitał, tym mniej zapłacisz do banku.

Możesz przemyśleć dwa warianty:

Chcesz sprawdzić, ile wyniesie rata kredytu hipotecznego na 600 000 zł? Skorzystaj z mojego prostego kalkulatora online. Wystarczy, że w odpowiednie pola wpiszesz takie parametry, jak:

Pamiętaj tylko, że wysokość raty jest orientacyjna, a ostateczną ofertę poznasz w banku.

Nie – brak historii kredytowej nie przekreśla Twoich szans na kredyt hipoteczny. W przeciwieństwie do kredytu gotówkowego, kredytodawcy patrzą przede wszystkim na zdolność kredytową i zabezpieczenie w postaci hipoteki. Oznacza to, że nawet jeśli nigdy nie brałeś pożyczki czy innych zobowiązań, to nadal możesz starać się o kredytowanie, o ile spełniasz warunki dochodowe i formalne.

Za to negatywna historia to inna sprawa. Mając zaległości powyżej 30 dni, bank potraktuje to jako sygnał ostrzegawczy. W takiej sytuacji przed złożeniem wniosku warto uregulować zobowiązania i „oczyścić” historię.

„Wokół historii kredytowej narosło wiele mitów. Wbrew obiegowej opinii, brak historii w BIK nie przekreśla Twoich szans na hipotekę, jak ma to miejsce, np. przy kredycie gotówkowym. Dlaczego? W ich przypadku bank ma silne zabezpieczenie, którym jest wpis hipoteki w księdze wieczystej nieruchomości. Jeśli przestaniesz spłacać raty instytucja może odzyskać środki, sprzedając mieszkanie. Z tego powodu brak historii jest traktowany neutralnie. Problemem jest natomiast negatywna historia. Wszelkie opóźnienia w spłatach i zaległości mogą skutecznie zablokować dostęp do finansowania.”

Michał Wójtowicz, Starszy Ekspert Kredytowy w Hipoteczny.pl

Więcej o tym, jak bank ocenia historię w BIK, znajdziesz w artykule: Kredyt hipoteczny a BIK.

Nie jest wymagane przez prawo, ale większość banków proponuje (lub wymaga) ubezpieczenia na życie jako dodatkowego zabezpieczenia. Osobiście uważam, że jest to dobre rozwiązanie, ponieważ w ten sposób chronisz swoich bliskich na wypadek nieoczekiwanych zdarzeń. Kwota kredytu na 600 tys. zł, to duże zobowiązanie i w przypadku śmierci kredytobiorcy, spłata rat może stać się ogromnym problemem dla rodziny, co może skończyć się utratą nieruchomości lub koniecznością jej sprzedaży.

Ile kosztuje ubezpieczenie przy kredycie hipotecznym na 600 tys. zł? Przykładowe miesięczne stawki:

Tak. Każda instytucja wymaga ubezpieczenie nieruchomości od ognia i innych zdarzeń losowych. Wynika to z faktu, że mieszkanie lub dom stanowi zabezpieczenie kredytu i jeśli dojdzie do zniszczenia lokalu/budynku, bank chce mieć pewność, że odzyska wartość pożyczonych środków.

Jak to działa?

Masz dwie opcje: albo decydujesz się na ofertę banku (jest drożej, ale prościej), albo szukasz polisy na własną rękę, co jest zwykle tańsze i lepiej dopasowane do Twoich potrzeb.

W przypadku kredytu hipotecznego na 600 tys. zł ubezpieczenie nieruchomości będzie kosztowało ok. 300–360 zł w skali roku. Wysokość składki miesięcznej zależeć będzie od towarzystwa ubezpieczeniowego i zakresu polisy.

Przy kredycie hipotecznym bank wymaga wyceny nieruchomości po to, by potwierdzić jej realną wartość. Może ją wykonać tylko rzeczoznawca majątkowy z odpowiednimi uprawnieniami. Nazywana jest ona profesjonalnie operatem szacunkowym. To oficjalny dokument określający wartość mieszkania, domu lub działki. Sam proces wyceny musi być zgodny z zasadami opisanymi w Ustawie o gospodarce nieruchomościami.

Dlaczego bank wymaga wyceny?

To sposób na ograniczenie ryzyka. Instytucja chce mieć pewność, że nieruchomość, która jest zabezpieczeniem kredytu, jest warta tyle, ile podajesz we wniosku.

Ile kosztuje wycena nieruchomości? Koszty te różnią się w zależności od lokalizacji i rodzaju nieruchomości:

Koszt operatu może być wyższy w dużych miastach. Zwykle płaci za to klient, choć w niektórych ofertach bank może zaoferować taką wycenę nieruchomości gratis. Było tak, chociażby w promocji z 2024 r. w PKO BP czy ING. Najczęściej taka wycena realizowana jest w ciągu 2–7 dni roboczych od zlecenia rzeczoznawcy.

Lista dokumentów zależy od banku, źródła dochodu i rodzaju nieruchomości. Pamiętaj, że i w tym temacie możesz liczyć na pomoc doświadczonego eksperta kredytowego. Poniżej przygotowałem standardowe zestawienie dokumentów.

1. Dokumenty osobiste:

2. Dokumenty finansowe:

Przy umowie o pracę, m.in.:

Przy działalności gospodarczej:

A przy umowach zlecenie/o dzieło, m.in. umowy współpracy i wystawione rachunki.

3. Dokumenty nieruchomości (różne w zależności od rodzaju nieruchomości):

Przy zakupie mieszkania są to np.:

Przy zakupie domu to m.in.:

A przy budowie domu systemem gospodarczym:

Więcej szczegółów, pełna lista dla różnych przypadków: umowa o pracę, działalność czy zakup domu znajdziesz w moim artykule: Dokumenty do kredytu hipotecznego – pełna lista od banków.

W przypadku starania się o kredyt hipoteczny procedura jest dłuższa i wymaga większego zaangażowania niż przy kredytach gotówkowych. Musisz uzbroić się w cierpliwość i przejść przez cały proces krok po kroku. Zanim zaczniesz od spotkania z ekspertem kredytowym, co zdecydowanie polecam, zrób małe rozeznanie. Sprawdź, jak kształtują się oferty banków, korzystając np. z rankingu kredytów hipotecznych, który bez problemu znajdziesz w internecie. Podsumuj swoje dochody i koszty, a następnie zastanów się, czy będziesz w stanie spłacać zadłużenie bez problemu.

Oto najważniejsze kroki, na które warto się przygotować z pełną starannością.

Każdy chce znaleźć najkorzystniejszą ofertę – to naturalne. Ale najtańszy kredyt hipoteczny nie zawsze znaczy „najlepszy”, bo każdy z nas ma inne potrzeby i możliwości. Osobiście uważam, że przygodę z hipoteką powinieneś rozpocząć od dokładnej analizy swojej sytuacji. Nie wiem, czy można znaleźć kredyt idealny, ale w moim prywatnym rankingu, wziąłbym pod uwagę poniższe parametry.

Jeżeli szukasz wsparcia kredytowego, to zapraszam do kontaktu. Działam skutecznie od 2009 roku i mam na koncie ponad 1000 zrealizowanych transakcji.

Zachęcam też do lektury mojego bloga. Znajdziesz tu prawie 150 tematycznych artykułów, dzięki którym odnajdziesz się w świecie finansów i dowiesz się, jak znaleźć najlepsze rozwiązania kredytowe dla swoich potrzeb.

Przy kredycie 600 tys. zł na 30 lat i stałym oprocentowaniu 5,8% rata wyniesie ok. 3,5 tys. zł. Banki zwykle wymagają, aby rata nie przekraczała 40-50% dochodu netto, więc dochód rodziny powinien wynosić min. 8 000–10 000 zł netto miesięcznie. Ostateczne wymogi zależą od scoringu, liczby osób w gospodarstwie domowym i dodatkowych zobowiązań.

Standard to 20% wartości nieruchomości. Czyli, jeśli mieszkanie kosztuje 750 000 zł, musisz mieć 150 000 zł własnych środków. Niektóre banki schodzą do 10%, ale wtedy wchodzi konieczność wykupienia dodatkowego ubezpieczenia.

Poza ratami dochodzą: prowizja banku (0–3% kwoty kredytu), ubezpieczenie nieruchomości (kilkaset zł rocznie), czasem ubezpieczenie na życie, opłaty notarialne i sądowe (około 3–5 tys. zł).

Tak! W większości banków po 3 latach od podpisania umowy nadpłaty są darmowe. Wcześniej mogą być małe prowizje (przy kredycie z oprocentowaniem zmiennym) lub przez cały okres spłaty (5 lat) przy kredycie z oprocentowaniem stałym. Nadpłata skraca czas spłaty albo zmniejsza ratę – i to naprawdę robi różnicę w kosztach.

Kredyt hipoteczny na 600 tys. zł jest powyżej średniej w Polsce, która wynosi około 450 tys. zł. Jeszcze kilka lat temu takie kwoty były rzadkością, ale dziś to coraz częstsza wartość – szczególnie w dużych miastach, gdzie ceny mieszkań mocno poszybowały.

Masz pytania lub uwagi?

Skontaktujemy się w ciągu 24h!

Wiadomość

została

przesłana

Dziękuję!

Odpowiem tak szybko jak to możliwe.