Kiedy spadną stopy procentowe? Analiza rat kredytu hipotecznego

Kredyty hipoteczne

7 min. czytania

31-10-2025

9 min. czytania

Kredyt hipoteczny w Santander Bank Polska (dawniej BZ WBK) to jedna z popularniejszych ofert dla osób szukających finansowania zakupu mieszkania lub budowy domu. W tym artykule analizuję aktualne oprocentowanie (stałe i zmienne), marże po 5 latach, wkład własny 10% i 20%, a także opinie klientów Santander. Całość uzupełniłem o praktyczne komentarze i dane na listopad 2025 roku.

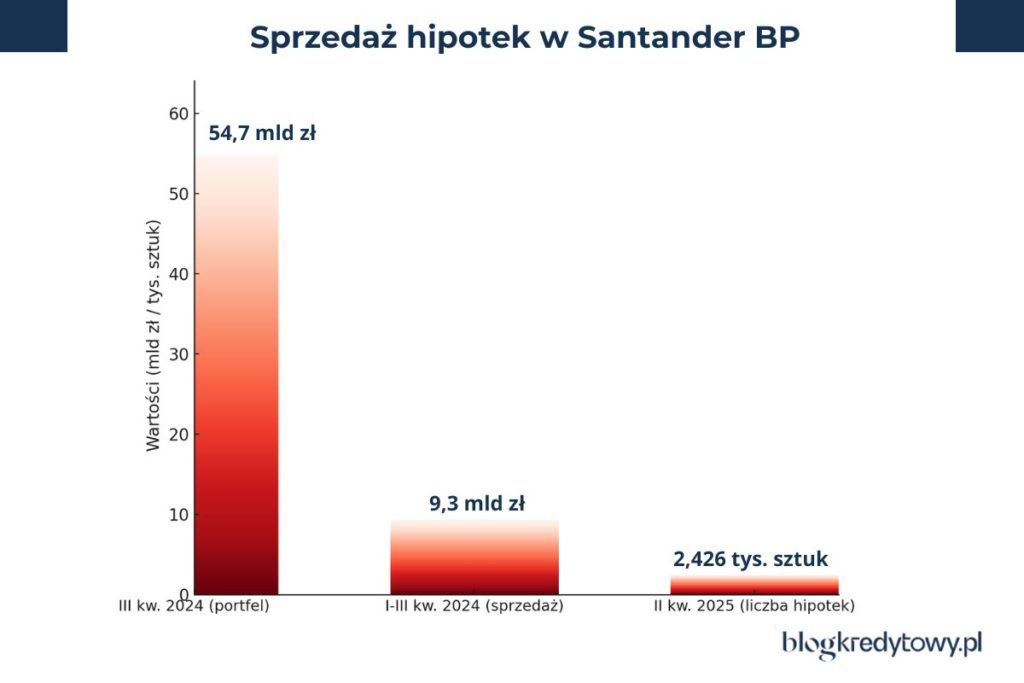

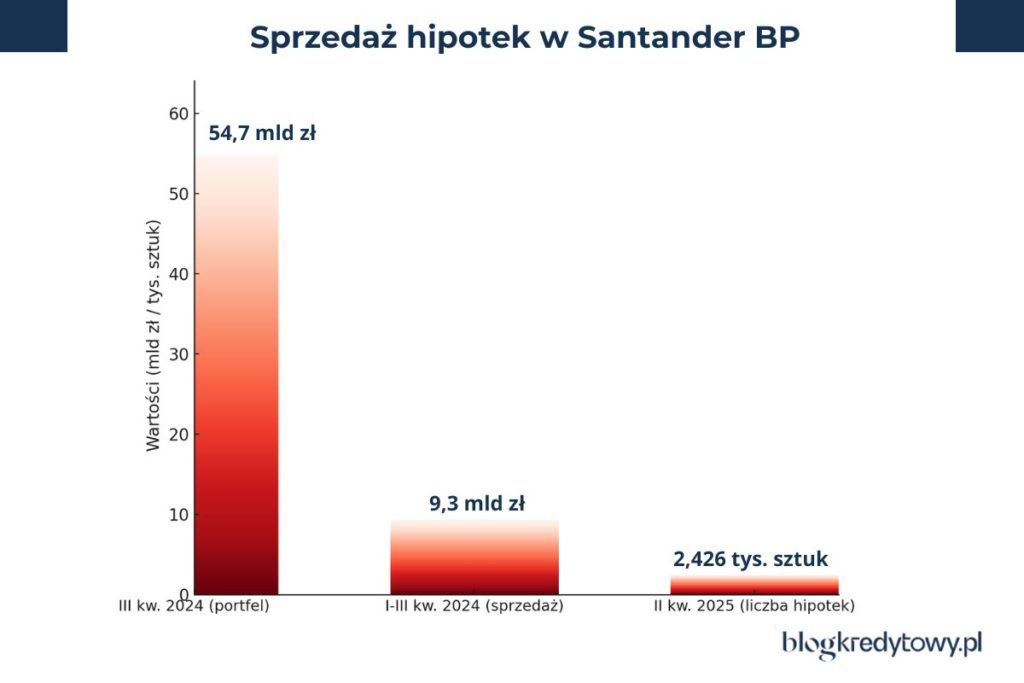

Kredyt hipoteczny w Santander Bank Polska (wcześniej BZ WBK) to jedna z popularniejszych opcji dla osób szukających finansowania zakupu mieszkania lub budowy domu. Bank obsługuje portfel hipotek wart ponad 54 mld zł i należy do czołówki rynku, choć jego oferta ma zarówno mocne strony, jak i kilka słabszych punktów.

Podchodzę do tej analizy bez marketingowych sloganów. Pokażę Ci, jak wyglądają realne warunki kredytu hipotecznego Santander: oprocentowanie (stałe i zmienne), wymagany wkład własny, sposób liczenia zdolności kredytowej, a także opinie klientów. Dzięki temu łatwiej ocenisz, czy hipoteka właśnie w tym miejscu to rozwiązanie dla Ciebie, czy może lepiej poszukać alternatywy w innych bankach.

To nie jest wpis sponsorowany! Analizuję oferty banków niezależnie, w oparciu o aktualne dane, własne doświadczenia jako eksperta kredytowego oraz opinie klientów. Moim celem jest zwiększenie świadomości kredytowej i pomoc w unikaniu typowych błędów. Jeśli po lekturze uznasz, że mogę Ci pomóc w praktyce – będzie to dla mnie najlepszy efekt uboczny.

Bank oferuje dwa rodzaje oprocentowania:

Pamiętaj, że to jeden z kluczowych parametrów przy wyborze kredytu! Oprocentowanie decyduje o wysokości raty i całkowitym koszcie finansowania.

Oparte jest o WIBOR 3M oraz marżę banku. Zmienne oprocentowanie niesie ze sobą dużą niepewność, bo rata może rosnąć lub maleć wraz ze zmianami stóp procentowych. Kredyt hipoteczny ze zmiennym oprocentowaniem w Santander bywa korzystny, gdy spodziewasz się stabilizacji lub spadku stóp w kolejnych latach.

W okresie obowiązywania oprocentowania stałego (5 lat) Twoja rata nie wzrośnie nawet przy podwyżkach stóp. Po 5 latach możesz wybrać nową stawkę stałą lub przejść na oprocentowanie zmienne.

Dla zobrazowania zobacz tabelę z wysokością oprocentowania stałego w Santander Bank Polska (*bez obniżek). Dane na listopad 2025.

| Kredyty mieszkaniowe | Klient wewnętrzny -Standard | Klient wewnętrzny – Select | Klient zewnętrzny – Standard | Klient zewnętrzny – Select |

| LTV ≤ 80% | 6,33% | 5,98% | 6,58% | 6,13% |

| LTV > 80% | 7,38% | 6,43% | 7,48% | 6,93% |

| RKM | 6,33% | 5,98% | 6,58% | 6,13% |

Oprocentowanie okresowo stałe możesz zmodyfikować na zmienne chwilę przed upływem jego ważności. Wtedy dostaniesz propozycję prolongaty na kolejny 5-letni okres stały wedle obowiązującej stawki. Jeśli się nie zdecydujesz, bank przekonwertuje Twoja warunki na oprocentowanie zmienne (WIBOR 3M + marża banku) według zapisów z umowy kredytowej z dnia jej podpisania. Aczkolwiek zwrócę uwagę, że zawsze możesz dokonać refinansowania kredytu, czyli przenieść zadłużenie do drugiej instytucji o lepszych warunkach cenowych.

*(Dane na listopad 2025).

| Kredyty mieszkaniowe | Klient wewnętrzny – Standard | Klient wewnętrzny – Select | Klient zewnętrzny – Standard | Klient zewnętrzny – Select |

| LTV ≤ 80% | 2,25% | 1,90% | 2,50% | 2,05% |

| LTV > 80% | 3,30% | 2,35% | 3,40% | 3,85% |

| RKM | 2,25% | 1,90% | 2,50% | 2,05% |

*Po zakończeniu 5-letniego okresu stałego oprocentowania (tabela przedstawia parametry w okresie obowiązywania oprocentowania zmiennego, dane na listopad 2025).

| Kredyty mieszkaniowe | Klient wewnętrzny – Standard | Klient wewnętrzny – Select | Klient zewnętrzny – Standard | Klient zewnętrzny – Select |

| LTV ≤ 80% | 2,90% | 1,95% | 3,00% | 2,10% |

| LTV > 80% | 3,30% | 2,70% | 3,40% | 3,00% |

| RKM | 2,90% | 1,95% | 3,00% | 2,10% |

Instytucja różnicuje warunki kredytu hipotecznego przede wszystkim na podstawie wkładu własnego i statusu klienta.

W ostatecznym rozrachunku skorzystanie z produktów dodatkowych może dać Ci oszczędność kilkuset złotych rocznie.

Rzeczywista Roczna Stopa Oprocentowania RRSO w Santanderze nie jest jedną liczbą, która odnosi się do każdego przypadku klienta. Jej wysokość zależy od kilku czynników: wkładu własnego, długości kredytu, wyboru dodatkowych produktów banku czy aktualnych promocji. Dlatego za każdym razem trzeba ją policzyć indywidualnie.

W praktyce parametr ten mieści się zwykle w określonym przedziale. Im większy wkład własny i korzystniejsze warunki marży, tym niższe RRSO. Jednak przy ocenie opłacalności zobowiązania, nie jest ono miarodajne. Z Twojego punktu widzenia o wiele ważniejsze jest to, jak zmienia się rata w różnych wariantach oprocentowania i czy bank umożliwia nadpłatę kredytu hipotecznego bez wysokich prowizji.

Więcej o tym, jak działa RRSO i na co naprawdę zwrócić uwagę, opisałem w osobnym tekście: Rzeczywista Roczna Stopa Oprocentowania a kredyt hipoteczny.

Zdolność kredytowa to podstawa przy ubieganiu się o hipotekę. Santander BP podchodzi do niej dość ostrożnie – w porównaniu do niektórych konkurentów jego kalkulator wskazuje często niższe maksymalne kwoty.

Co wpływa na ocenę zdolności w Santander?

Jeśli chcesz wiedzieć, jak wygląda Twoja zdolność w Santander, mogę to sprawdzić w praktyce – korzystam z bankowego kalkulatora zdolności kredytowej Santander, który daje bardzo precyzyjny wynik. Namiary na mnie znajdziesz w sekcji kontakt.

Możesz również sam zajrzeć do swojej zdolności za pomocą poniższego narzędzia, które po wpisaniu kilku parametrów, wyliczy Twoje możliwości finansowe. Ale uważaj, bo są to jedynie obliczenia szacunkowe.

Kredytodawca różnie podchodzi do źródeł dochodów. Poniżej wypisałem zasady dla poszczególnych typów zatrudnienia i działalności gospodarczej.

Analitycy Santander Bank Polska bardzo szczegółowo badają dochód oparty na działalności gospodarczej. Potrafią zadać sporo dodatkowych pytań wyjaśniających, co jest raczej niespotykane w innych bankach. Nie ma też możliwości zaakceptowania do wymaganego stażu umowy o pracę, umowy zlecenie, o dzieło lub innego dochodu.

Musisz jednak wiedzieć, iż obok powyższych wytycznych funkcjonuje kilka dodatkowych zasad, które każdorazowo trzeba potwierdzić, i które nie są otwarcie publikowane przez bank. Napisz do mnie w razie zainteresowania, postaram się pomóc!

Jeśli nie możesz przedstawić deklaracji PIT za rok poprzedni przy umowie zlecenie lub o dzieło, nie masz możliwości starania się o kredyt hipoteczny. Instytucja do wyliczeń zakłada teoretycznie 100% wpływów na rachunek. Zdarza się, że kalkulator kredytu hipotecznego Santander dokonuje korekt dochodu, ale tylko wtedy, gdy obecny dochód jest znacznie niższy/wyższy od dochodu wykazanego w PIT.

Tak, ale tylko częściowo. Świadczenie 800 plus może poprawić zdolność, o ile:

W praktyce 800+ jest traktowane jako dodatkowy bonus, a nie pełnoprawny dochód – może pomóc, ale nie zastąpi wynagrodzenia, a w niektórych przypadkach może pomóc w uzyskaniu wyższej kwoty kredytu.

| Źródło | Minimalny staż | Jak liczony dochód | Podstawowe wymogi |

| Umowa o pracę (bezterminowa) | 1-3-miesiące | Średnia 6 mies. (+ premie roczne/12) | Oświadczenie zamiast zaświadczenia |

| Umowa o pracę (terminowa) | 3 miesiące + umowa ≥ 6 miesięcy do przodu | Średnia 6 miesięcy | Często PIT/ZUS |

| DG – KPiR | 12 miesięcy (≤300k), 24 miesiące (>300k) | Dochód = przychód – koszty (+ amortyzacja) | Bardzo szczegółowa analiza |

| DG – ryczałt | 6-12 miesięcy | Dochód = przychód × (1 – stawka ryczałtu) × współczynnik banku | PKD/stawka mają znaczenie |

| Zlecenie/dzieło | 6 miesięcy | 100% wpływów (korekta vs PIT możliwa) | Wymagany PIT za ubiegły rok |

| 800+ | – | Do 20% stabilnego dochodu, maks. 6 świadczeń | Musi „mieścić się” w kosztach |

Santander udziela kredytów hipotecznych na maksymalnie 30 lat. W tym czasie musisz uwzględnić ewentualny okres karencji, czyli okres spłaty samych odsetek w trakcie wypłaty transz (np. przy budowie domu).

Unikalną cechą oferty jest możliwość spłaty kapitału już w okresie budowy lub finansowania u dewelopera. W praktyce oznacza to, że zamiast płacić same odsetki (jak w większości banków), możesz od razu obniżać saldo zadłużenia i realnie oszczędzać na kosztach odsetkowych.

Jeśli chodzi o maksymalny wiek kredytobiorcy, to nie ma tutaj wyjątku. W Santanderze hipotekę spłacasz maksymalnie do ukończenia 70. roku życia – liczy się moment zapłaty ostatniej raty.

Bank dopuszcza jednak wyjątki:

Tutaj mała dygresja. Teoretycznie 60-latek może zaciągnąć hipotekę w Santander na 30 lat, o ile znajdzie odpowiednią dla siebie polisę ubezpieczeniową. Zobacz mój artykuł, który porusza ten wątek: Kredyt hipoteczny po 40. roku życia.

Jeśli zdecydujesz się na ubezpieczenie na życie oferowane przez Santander BP, po 5 latach możesz je wypowiedzieć bez żadnych konsekwencji.

Minimalny wkład własny wynosi 10%, a standard to 20%. Dodatkowo osobne warunki obowiązują w ramach programu Rodzinny Kredyt Mieszkaniowy (RKM). Obecnie jednak są one zbliżone do oferty z 20% wkładem własnym. Tutaj nie wiem, czy wiesz, ale korzystając z tego Programu możesz liczyć na dużo lepsze warunki cenowe niż standardowo, bo masz możliwość ubiegania się o kredyt 0%. Więcej o Rodzinnym Kredycie Mieszkaniowym pisałem w osobym wpisie.

Zasada jest więc prosta: im wyższy wkład własny, tym masz dostęp do lepszych warunków: niższej marży i niższego oprocentowania.

Wspomnę jeszcze o kilku faktach, dzięki którym Santander wyróżnia się na tle konkurencji.

Santander jest jednym z dwóch banków, który oferuje możliwość wykorzystania posiadanej nieruchomości jako wkładu własnego. W praktyce wygląda to tak: bank wpisuje się do hipoteki zarówno na kupowanej, jak i posiadanej nieruchomości. Różnica między łączną wartością obu nieruchomości a kwotą kredytu, traktowana jest jako Twój wkład własny.

Najważniejsze zasady:

Zabezpieczenie kredytu na dwóch nieruchomościach to rozwiązanie głównie dla tych osób, które nie mają odłożonej gotówki na wkład, a posiadają, np. mieszkanie, dom albo działkę. Dzięki temu nadal masz dostęp do kredytu na standardowych warunkach, z zachowaniem promocji i obniżek oprocentowania.

Zobacz, co może stanowić wkład własny przy budowie domu. Moja dokładna analiza wraz z aktualnymi wymogami banków!

W 2024 roku zgłosił się do mnie klient, który chciał zrealizować marzenie o własnym domu. Na pierwszy rzut oka wiedziałem, że droga do kredytu hipotecznego nie będzie prosta. Pierwszy problem? Negatywne wpisy w raporcie BIK. Zajęło nam około dwóch miesięcy, żeby wyczyścić BIK i w ogóle móc myśleć o złożeniu wniosku.

Kolejny krok to zakup działki i budowa domu w ramach programu Rodzinny Kredyt Mieszkaniowy (tzw. mieszkanie bez wkładu własnego). Klient wybrał dom modułowy. Fajna opcja, ale trudna w kredytowaniu, bo bank i wykonawca muszą zgodzić się na nietypowy harmonogram płatności. Z kilkunastu instytucji tylko Santander był gotowy rozważyć ten scenariusz.

Proces trwał długo, a w trakcie pojawiło się kilka turbulencji. Bank wydał pozytywną decyzję kredytową, ale pod warunkiem zmian w umowie z generalnym wykonawcą. I tu zaczęła się moja rola jako pośrednika: wyjaśnianie klientowi, co dokładnie przeszkadza kredytodawcy oraz negocjacje z wykonawcą, żeby znaleźć kompromis.

Efekt? Santander złagodził swoje wymagania, wykonawca poszedł na ustępstwa, a klient dostał kredyt hipoteczny i już po pół roku zamieszkał w swoim nowym, modułowym domu.

Jeśli w Twojej głowie kiełkuje pomysł wybudowania domu modułowego lub prefabrykowanego, to świetnie się składa. W jednym z moich ostatnich artykułów szczegółowo przeanalizowałem ten temat – od podstaw, przez proces realizacji, aż po kluczowe zalety i wyzwania, z jakimi warto się liczyć.

Jeśli dysponujesz środkami własnymi na poziomie niższym niż 20% bank zastosuje ubezpieczenie niskiego wkładu. To rynkowy standard. Większość instytucji w takiej sytuacji wymaga dodatkowego zabezpieczenia.

Kluczowa różnica: w Santander Bank Polska S.A koszt tego ubezpieczenia pokrywa bank, a klient nie ponosi z tego tytułu żadnych dodatkowych opłat. Czyli, jeśli składasz wniosek z minimalnym 10% wkładem własnym, nie musisz martwić się o dodatkowe koszty związane z ubezpieczeniem niskiego wkładu – bank bierze je na siebie.

W tej ofercie kredyty hipoteczne dzielone są pod kątem kosztów startowych na dwa warianty:

Podsumowując, możesz wybrać: albo wyższy koszt na początku (prowizja), albo dodatkowe ubezpieczenia rozłożone w czasie.

Kredyty hipoteczne

5 min. czytania

Kredyty hipoteczne

7 min. czytania

Kredyty hipoteczne

6 min. czytania

Do otrzymania finansowania niezbędna jest wycena nieruchomości. Masz do wyboru dwie opcje.

Instytucja daje możliwość wcześniejszej spłaty kredytu hipotecznego, zarówno w formie pełnej spłaty, jak i częściowej nadpłaty. Same zasady zależą już od rodzaju oprocentowania.

Jak nadpłacać kredyt hipoteczny w Santander?

W praktyce nadpłacanie kredytu może zostawić w Twoim portfelu oszczędności rzędu kilkudziesięciu tysięcy złotych! Dlatego przygotowałem dla Ciebie darmowy kalkulator nadpłaty. Wpisujesz kwotę i częstotliwość, a narzędzie pokaże Ci, jak bardzo skróci się okres kredytu albo jak spadnie rata. Zero matematyki na kartce – wszystko liczy się samo.

Decyzja wstępna to pierwszy etap procesu kredytowego w Santander. Bank sprawdza wtedy Twoje dochody oraz historię kredytową w BIK.

W prostych przypadkach (np. jeśli masz umowę o pracę na czas nieokreślony) decyzja może być wydana automatycznie, nawet w kilkanaście minut od złożenia wniosku.

Przy dochodzie z działalności gospodarczej lub umów cywilnoprawnych, sprawa trafia do analityka. Wtedy decyzja wstępna zajmuje zwykle od 1 do kilku dni roboczych, w zależności od złożoności dokumentów.

Zaznaczę tylko, że decyzja wstępna nie jest równoznaczna z ostateczną decyzją kredytową! Po jej wydaniu instytucja jeszcze raz szczegółowo analizuje dochody, w tym dodatkowo sprawdza samą nieruchomość.

„W Santanderze decyzja wstępna potrafi być naprawdę szybka, jeśli klient ma prosty profil dochodowy. Jednak nawet pozytywna opinia na początku drogi kredytowej klienta to dopiero zielone światło do dalszej analizy, a nie gwarancja przyznania kredytu.”

Michał Wójtowicz, Starszy Ekspert Kredytowy w Hipoteczny.pl

Z moich doświadczeń wynika, że Santander należy do tych banków, które całkiem sprawnie radzą sobie z analizą wniosków kredytowych. Na uzyskanie ostatecznej decyzji kredytowej trzeba zabezpieczyć średnio 5–6 tygodni od momentu rozpoczęcia procesu.

Co ciekawe, instytucja sprytnie obchodzi ustawowy termin 21 dni na wydanie decyzji. Analiza zaczyna się od tzw. pre-wniosku kredytowego, a dopiero później klient składa właściwy wniosek. Dzięki temu formalnie termin liczony jest później, a w praktyce proces trwa dłużej.

Santander oferuje kredytobiorcom ubezpieczenie na życie Spokojna Hipoteka. Jego główną zaletą jest możliwość obniżenia prowizji za udzielenie kredytu z 2% do 0%.

Koszty i warunki polisy:

Kiedy wymagane są badania lekarskie?

Koszt badań pokrywa towarzystwo ubezpieczeniowe Aviva. Zdarza się jednak, że TU odmawia objęcia ochroną po analizie wyników kredytobiorcy.

Dodatkowe zasady:

Polisa na życie obowiązuje min. 5 lat, a przy wysokich kwotach bank zleca badania lekarskie. Z mojego doświadczenia wynika, że Spokojna Hipoteka jest korzystna głównie dla osób z dobrą historią zdrowotną i dużymi kredytami.

Santander oferuje swoim klientom ubezpieczenie nieruchomości Locum Comfort, które może być powiązane z hipoteką. Polisa kosztuje 0,09% wartości nieruchomości rocznie, czyli 90 zł za każde 100 tys. zł wartości. W porównaniu z ofertami rynkowymi jest to nieco wyższy koszt, ale w zamian otrzymujesz prostą ścieżkę zawarcia polisy oraz dodatkowe benefity cenowe przy kredycie.

Zakres ochrony obejmuje m.in.:

Jakie korzyści ma z tego kredytobiorca? Przede wszystkim niższą marżę kredytu hipotecznego o 0,1 p.p. A przy utrzymaniu ubezpieczenia nieruchomości przez minimum 5 lat, preferencyjne warunki cenowe obowiązywać będą przez cały okres kredytowania.

Tak. Santander umożliwia obniżenie marży kredytu hipotecznego o 0,1 punktu procentowego, jeśli spełnisz określone warunki dotyczące kredytówki.

Zasady są proste:

To chyba najmniej lubiany produkt przez większość kredytobiorców. Moim zdaniem nie do końca słusznie, gdyż sumienne zarządzanie wydatkami pozwala bez większych problemów spełnić warunki hipoteki i to bez dodatkowych odsetek z tytułu używania karty kredytowej.

A do tego wszystkiego dochodzą benefity za użytkowanie kredytówki, które często umykają kredytobiorcom, a w życiu codziennym mogą być pomocne:

Nie chodzi mi o to, żeby namawiać Cię do zadłużania się na karcie kredytowej. Raczej pokazuję, że przy rozsądnym korzystaniu, może być ona nie tylko „złem koniecznym”, ale narzędziem, które daje realne korzyści i dodatkowe zabezpieczenie.

Marża pomostowa to zabezpieczenie, które bank stosuje do momentu, aż sąd dokona wpisu hipoteki w księdze wieczystej. W tym temacie w Santander obowiązują obecnie jedne z korzystniejszych zasad na rynku.

Zmiany obowiązujące od 16.09.2022 r.:

Koszt marży pomostowej:

Jak długo trwa ubezpieczenie pomostowe?

Marża pomostowa obowiązuje tylko do dnia, w którym wpis hipoteki na rzecz banku zostanie ujawniony w dziale IV księgi wieczystej. Po tym czasie oprocentowanie wraca do standardowego poziomu, a w przypadku zwrotu – otrzymujesz zwrot odsetek na konto.

Polecam Ci wziąć pod uwagę ofertę Santander, jeśli zastanawiasz się nad kredytem na budowę domu, już piszę dlaczego.

W praktyce najczęściej stosuje się tutaj trzy transze (w przypadku budowy nie jest dostępna jednorazowa wypłata kredytu!). Pierwsza z nich może wynieść 50% obecnej wartości nieruchomości, trzecia – do 10%, a druga pozostałą kwotę. Specjalnie przestawiłem kolejność dla ułatwienia wyliczenia wartości. Na własne życzenie kredyt można podzielić na większą liczbę transz budowlanych.

Zdarza się, że analityk zmienia ich rozkład wedle własnego uznania. Rozliczenie transz jest realizowane na podstawie inspekcji pracownika banku. Chociaż najczęściej wystarczą zdjęcia przesłane do oddziału. Kredytobiorca nie ponosi z tego tytułu żadnych kosztów.

Kosztorys budowy w Santander jest porównywalnie trudny do przygotowania, jak w innych miejscach i często wymaga poprawek. Dlatego w tym temacie warto współpracować z ekspertem, który zna oczekiwania banku.

Minimalny koszt budowy przyjęty przez Santander to 3300 zł/m² w stanie deweloperskim. To jeden z najniższych poziomów na rynku.

„Santander bywa elastyczny w kwestii transz i inspekcji, co przy budowie domu jest dużym ułatwieniem. Z drugiej strony, przygotowanie kosztorysu bez doświadczenia to często droga przez mękę – dlatego klienci indywidualni powinni skorzystać z pomocy doradcy. Plusem jest niski próg minimalnego kosztu budowy, co ułatwia finansowanie mniej rozbudowanych inwestycji.”

Michał Wójtowicz, Starszy Ekspert Kredytowy w Hipoteczny.pl

Co do zasady dochody uzyskiwane na podstawie zasiłku macierzyńskiego są w tym banku akceptowane. O dziwo dochody otrzymywane w momencie zwolnienia powyżej 30 dni z powodu ciąży, już nie.

W praktyce wygląda to tak: na samym zaświadczeniu o zarobkach bank nie zobaczy, że dochód pochodzi ze zwolnienia w ciąży. Może to jednak wyjść na wyciągach, np. w tytule przelewu od pracodawcy albo, gdy świadczenie wypłaca bezpośrednio ZUS (co ma miejsce w firmach zatrudniających mniej niż 20 osób).

Obecnie bank udziela kredytów hipotecznych wyłącznie w złotówkach (PLN). Nie ma możliwości uzyskania kredytu walutowego w euro, czy we frankach szwajcarskich albo innej walucie.

To efekt rekomendacji Komisji Nadzoru Finansowego (KNF), zgodnie z którą wszystkie instytucje bankowe mogą udzielać kredytów hipotecznych tylko w walucie, w której klient uzyskuje większość dochodów. Ponieważ Santander koncentruje się na rynku krajowym, w praktyce oznacza to brak ofert w walutach obcych.

Mamy tutaj do czynienia z jedną z najbardziej rozwiniętych bankowości elektronicznych w Polsce. Na poziomie porównywalnym z ING Bank Śląski, Millennium czy mBankiem. System internetowy i mobilny jest regularnie aktualizowany, a bank cyklicznie wprowadza nowe rozwiązania.

Dla kredytobiorców szczególnie ważne jest to, że nadpłata kredytu hipotecznego w Santander jest możliwa całkowicie online – bez wizyty w oddziale. To oszczędność czasu i pełna wygoda w zarządzaniu kredytem.

Santander jest jednym z niewielu banków, który daje możliwość finansowania licytowanej nieruchomości komorniczej lub z przetargu.

Jak to wygląda w praktyce?

Ten hiszpański bank jest znany z tego, że ma defensywne podejście do finansowania nieruchomości od dewelopera. Dlaczego? Bo ocenia deweloperów i dzieli ich na bardziej i mniej wiarygodnych. Od tej oceny zależy:

Najczęściej tylko znani deweloperzy i spółdzielnie mieszkaniowe mają możliwość finansowania na wczesnym etapie inwestycji.

Segment Santander Select to oferta Premium, która daje możliwość uzyskania korzystniejszych warunków kredytowania. Bank jednak nie zawsze jest konsekwentny – bywa, że warunki dla Select są bardzo atrakcyjne, a innym razem „przykręca kurek z hipoteką”.

Warunki zakwalifikowania do Santander Select:

Korzyści dla klientów Select:

W praktyce segment Select daje dostęp do warunków, które są poza standardową tabelą. To duży atut dla klientów z wyższymi dochodami, ale warto pamiętać, że Santander bywa zmienny. Dziś oferta Select może być świetna, a za pół roku już mniej atrakcyjna.

Dostępna jest także specjalna oferta cenowa dla pracowników sektora finansowego. Skierowana jest ona przede wszystkim do pracowników zatrudnionych na umowę o pracę w Santander Bank Polska oraz pracowników spółek zależnych banku.

Na czym polegają korzyści?

Przedstawiciele wybranych wolnych zawodów mogą wnioskować o finansowanie w uproszczonej ścieżce – na podstawie estymacji dochodu lub oświadczenia.

Z kredytu na estymację mogą skorzystać m.in.:

Obecnie nie można procesować tą ścieżką wniosków dla zawodów, jak aptekarz, biegły rewident, doradca podatkowy, komornik, lekarz weterynarii, rzeczoznawca majątkowy czy geodeta. Te profesje przechodzą standardową ścieżkę.

Dla powyższych stanowisk dochód liczony jest na podstawie oświadczenia. To skraca formalności i przyspiesza cały proces kredytowy.

Zaciągając kredyt hipoteczny w Santander Bank Polska możesz uzyskać dodatkowe środki na dowolny cel – w ramach tego samego kredytu, z taką samą marżą i oprocentowaniem, jak przy finansowaniu mieszkaniowym.

Najczęściej taka konstrukcja ma sens w przypadku:

Oferta kredytu hipotecznego w Santander Bank Polska S.A. najlepiej sprawdzi się dla klientów, którzy:

Zalety:

Minusy:

Powiem wprost, nie jestem największym zwolennikiem kredytów hipotecznych w Santander. Wielu moich klientów po analizie oferty decyduje się ostatecznie na inne banki. Dlaczego? Bo mimo tego, że instytucja ta ma kilka ciekawych zalet, to też sporo wad, które realnie utrudniają uzyskanie finansowania.

To bank, który ma swoje mocne i słabsze strony. Podobnie dostępny tam kredyt mieszkaniowy. W wielu przypadkach wypada całkiem dobrze: warunki oprocentowania są konkurencyjne, a RRSO i całkowita kwota do zapłaty plasują tę ofertę raczej w „górnej połowie tabeli”. Zdolność kredytowa liczona jest dość konserwatywnie, ale dla części klientów to i tak wystarczy, by uzyskać korzystne finansowanie.

Jak wytłumaczyć wysoką liczbę udzielanych tutaj kredytów? Duża skala działania, rozbudowana sieć placówek i silna obecność w mediach sprawiają, że Santander jest naturalnym wyborem wielu osób. Niezależnie od tego, czy chodzi o kredyt hipoteczny, gotówkowy czy samochodowy.

Oczywiście, to moja subiektywna ocena, wynikająca z kilkunastu lat pracy z klientami. Santander potrafi być bardzo dobrym wyborem. Czasami oferuje najlepsze warunki cenowe, a czasami ustępuje konkurencji. Dlatego zawsze zalecam porównać kilka ofert, zanim podejmiesz decyzję, z którym bankiem zwiążesz się na lata.

Santander udziela kredytu hipotecznego już od 10% wkładu własnego, choć lepsze warunki cenowe uzyskasz przy 20%.

Nie. Kredyt hipoteczny w Santander jest dostępny wyłącznie w złotówkach (PLN).

Tak, bank pozwala przeznaczyć do 30% kwoty kredytu na dowolny cel, np. remont czy inne wydatki.

Tak. Bank oferuje finansowanie budowy w transzach, z minimalnym kosztem budowy przyjętym na poziomie 3300 zł/m² w stanie deweloperskim.

Tak, nadpłaty możesz robić dowolnie: w systemie online decydujesz, czy obniżasz ratę, czy skracasz okres kredytowania.

Klienci z wpływami min. 10 tys. zł miesięcznie (lub 15 tys. dla pary) mogą uzyskać obniżoną marżę i lepsze warunki cenowe.

Tak. Santander umożliwia nadpłatę kredytu w bankowości internetowej. Przy oprocentowaniu stałym nadpłata jest bezpłatna, a przy zmiennym prowizja 1% obowiązuje tylko w pierwszych 3 latach.

Bankowa wycena kosztuje 480 zł dla mieszkania lub działki i 780 zł dla domu. Możesz też dostarczyć własny operat szacunkowy.

Tak, Santander umożliwia refinansowanie kredytu mieszkaniowego. Ten krok może być opłacalny, jeśli chcesz obniżyć marżę lub zmienić oprocentowanie.

Wstępna: nawet kilkanaście minut przy prostym profilu, zwykle do kilku dni. Ostateczna: średnio 5-6 tygodni od startu procesu.

Tak. Zabezpieczenie na dwóch nieruchomościach – maksymalne LTV 70% łącznie.

Źródła i metodologia:

1 Raport Grupy Kapitałowej Santander Bank Polska S.A. za IIl kwartał 2024 roku.

1 Artykuł: Santander Bank Polska: Wzrost sprzedaży kredytów hipotecznych. Zarząd widzi pozytywne perspektywy, inwestycje.pl/.

2 Analizy przypadków klientów (dane zanonimizowane).

3 Stawki pochodzą z komunikatów banku, tabel cenowych i decyzji z procesów (aktualizacja: XI 2025). Wyliczenia oparte o WIBOR 3M i modele bankowe. Wartości orientacyjne: finalne warunki zależą od profilu klienta.

Masz pytania lub uwagi?

Skontaktujemy się w ciągu 24h!

Wiadomość

została

przesłana

Dziękuję!

Odpowiem tak szybko jak to możliwe.